Login

Просто Так

10973

03.11.04 23:39

Ну не знаю на какую ветку прилепить

(╘GodmodeTrader - http://www.godmode-trader.de/)

Dr. Marc Faber, Buchautor und Anlageexperte, gilt als einer der renommiertesten Analysten für den asiatischen Wirtschaftsraum

Wir haben schon früher darauf hingewiesen, dass das Jahr 2003 sehr ungewöhnlich verlief und zwar in Bezug darauf, dass jede Anlageklasse inklusive Aktien, Anleihen, Rohstoffe und Immobilien im Preis gestiegen sind. Wie erwartet kam es im Februar und März zu einer Korrektur sämtlicher Anlageklassen, mit der Ausnahme von Immobilien.

Seit Mitte Mai wandelte sich das Bild dahingehend, dass nun alle Anlageklassen, also auch Immobilien, aber mit der Ausnahme von Anleihen und dem US-Dollar wieder nach oben drehten, was zum größten Teil das Ergebnis der massiven Ausweitung der Geldmenge war und Mr. Greenspan zugeschrieben werden darf. Dies erwähne ich, da es für die amerikanische Notenbank möglich ist, die Geldmenge exponentiell auszuweiten (in den letzten vier Wochen mit einer Jahresrate von 20 %) und dabei die US-Zinsen signifikant unter dem Level der Inflation zu halten. Doch mit dieser Politik des └Gelddruckens⌠ schadet die FED dem US-Dollar, was im Gegenzug eine noch höhere Inflation auslöst. Dies wird sich eines Tages auch auf die Zinsen auswirken und zu einem massiven Anstieg dieser führen.

Beobachtet man die Entwicklung der FED Fund Rates über Jahre hinweg, befindet sich der kurzfristige Leitzins der FED bei gerade einmal 1 %. Aufgrund des Wachstums im nominalen BIP und der Inflationsrate sollten die Zinsen aber mindestens bei 3-4 % liegen. FED Beobachter sagen, dass die FED └weit hinter der Kurve⌠ ist. Schaut man sich den Abstand im Zinsniveau zwischen den kurzfristigen T-Bills und den langfristigen 30-jährigen T-Bonds an, so sieht man, dass der Abstand in den letzten 70 Jahren noch nie so groß war wie heute. Dies indiziert, dass die kurzfristigen Zinssätze viel zu niedrig für den aktuellen Wirtschaftszyklus liegen, was durch den derzeitigen Anstieg der Haus- und Energiepreise noch verschärft wird. Mr. Greenspan befindet sich mit seiner Politik deshalb in einer Einbahnstraße.

Trotz der ultraleichten Geldpolitik befindet sich der Anleihenmarkt seit März in erheblichen Schwierigkeiten und führte zu einem Absturz des Refinanzierungsindex (Indikator für die Refinanzierungsaktivitäten der Hausbesitzer) auf das tiefste Niveau seit Mai 2002. Dieser Umstand könnte sich in den Folgemonaten negativ auf den Konsum in den USA auswirken, da die Refinanzierung zu niedrigeren Zinssätzen einer der wesentlichen Faktoren für die Ausweitung des Konsums ist. Es bleibt deshalb abzuwarten, ob das teilweise statistisch geschönte Stellenwachstum in den USA ausreichen wird, um den negativen Effekt der Refinanzierung auszugleichen. Meine Meinung ist, dass dies ziemlich unwahrscheinlich ist und wir innerhalb der nächsten Monate eine Konsumabschwächung beobachten werden. Diese These wird dadurch gestützt, dass Anleger in den letzten Monaten ebenfalls kein Geld verdient haben, und durch das gegen Ende des Jahres in Mode gekommene Inflationsspiel in Kupfer, Stahl, Schiffen und Immobilienaktien. Seit März haben diese Werte rund 30 % oder sogar mehr verloren.

Mr. Greenspan hat nun zwei Optionen. Entweder er folgt weiter einer Politik, die das kurzfristige Zinsniveau künstlich tief hält, oder er erhöht die Zinsen langsam und behutsam in Minischritten von 0.25 %. Oder er initiiert eine intensivere Verknappung des Geldes und fängt an die Zinsen aus dem Stand in halben Prozentpunktschritten zu erhöhen. Im ersten Fall wird der Anleihenmarkt weiter an Boden verlieren, da die Inflation ansteigen und den Risikoaufschlag erhöhen sowie den Dollar weiter unter Druck setzen würde. Alternativ dazu könnte er die kurzfristigen Zinsen sehr stark anheben und damit die Inflation bremsen, aber im Gegenzug Aktien- und Immobilienpreise und damit auch den Konsum unter Druck bringen sowie den Dollar in eine Gegenbewegungsphase bringen.

Zusammenfassend möchte ich damit sagen, dass es im Gegensatz zu 2003 in diesem Jahr eine sehr unterschiedliche Entwicklung der einzelnen Anlageklassen geben wird, wie wir es in unserem Jahresausblick erwartet haben. Entweder werden die Anleihen und der Dollar weiter schwach und Aktien, Immobilien sowie Rohstoffe dagegen relativ stark tendieren, oder der US-Dollar und die Anleihen werden sich halten können und dafür würden Aktien und Rohstoffe relativ schwach werden. Ich wette darauf, dass die FED die Zinsen sehr langsam anheben wird, um nicht das Platzen der Blasen zu riskieren, die sie durch ihre Politik des leichten Geldes ausgelöst hat. Im Speziellen würde der US-Immobilienmarkt sehr anfällig auf signifikante Zinsanhebungen reagieren, da in diesem Jahr auch sehr viele Hypotheken mit einem variablen Zinssatz aufgenommen wurden und im Bundesstaat Kalifornien, je nach Gemeinde, zu Immobilienpreisanstiegen von 17 % bis 33 % geführt haben.

Dennoch dürfte selbst bei den aktuell niedrigen Zinssätzen keine weitere Ausweitung der Liquidität möglich sein und deshalb auch kaum neue Hochs in den weltweiten Aktien- und Rohstoffmärkten erreicht werden können. Vor allem da der Markt nun beginnt, die langfristigen Konsequenzen von Greenspans verantwortungsloser Geldpolitik zu erkennen und für den späteren Verlauf von 2004 und 2005 höhere Zinssätze und Inflationsraten einpreist. Es gibt noch zwei weitere Argumente für eine vorsichtige Haltung für den Aktienmarkt. So befinden sich die Barbestände der Investmentfonds auf einem historisch niedrigen Niveau und könnten in Verkaufsnot geraten, falls die Anleger im Zuge einer Aktienmarktabschwächung neue Gelder zurückhalten und netto Geld abgezogen wird.

Zu guter Letzt möchte ich noch auf den gefallenen Optimismus bei den Unternehmensinsidern hinweisen, die in den ersten vier Monaten dieses Jahres über 14 Mrd. US-Dollar an eigenen Aktien verkauft haben. Im gleichen Zeitraum des Vorjahres verkaufte diese Gruppe nur etwa 4 Mrd. US-Dollar an Aktienwerten. Dies ist nach Angaben einer Studie das höchste Niveau an Insiderverkäufen seit dem Jahr 1971, als man mit der Erhebung dieser Statistiken begonnen hat. Man sollte sich deshalb fragen, wer letztendlich recht behalten wird. Der relativ uninformierte US-Bürger, die just zwischen Januar und Februar 2000 am meisten Geld in Aktienfonds investierten, kurz bevor der Markt sein Allzeithoch erreichte, oder die relativ gut informierten Insider, welche wie verrückt verkaufen! Ich für meinen Teil werde die jüngsten Kurserholungen als Möglichkeit nutzen, weltweit Aktien zu verkaufen.

Dr. Marc Faber

Sie wollen Marc Faber live erleben? Dann besuchen Sie die Asien & Rohstoffkonferenz mit Marc Faber und weiteren herausragenden Referenten.

Informationen und Anmeldung zur Konferenz unter http://www.finanzbuchverlag.de/seminare oder direkt per E-Mail an seminare@finanzbuchverlag.de bzw. per Telefon unter 089 / 65 12 85 √ 0

Для Тохи Ел-Перевод

Ел-Перевод

03.11. 17:35 деньги-политическую дилемму FED ( ╘ GodmodeTrader - http://www.godmode-trader.de/) доктора Марка Фабера, писателя и инвестиционный эксперт, считается{имеет значение} одним из самых пользующихся хорошей репутацией аналитиков для азиатского экономического пространства

Мы указали уже давно на то, что 2003 проходил очень необычно а именно в отношении{покупке} на это, что каждый инвестиционный класс включая акции, ссуды, виды сырья и недвижимость выросли в цене{призе}. Как ожидалось доходило в феврале и марте до коррекции всех инвестиционных классов, за исключением недвижимости.

С середины мая картина{изображение} исходя из того, что превращалась теперь все инвестиционные классы, итак также недвижимость, но за исключением ссуды и доллара снова наверх поворачивала{снимала}, что было главным образом результатом массивного расширения денежной массы и может приписываться мистера Греенспана. Я упоминаю это, так как возможно для американского эмиссионного банка распространять денежную массу экспоненциально (считать{держать} в течение последних 4 недель с ежегодным взносом от 20%) и при этом проценты США знаменательно под уровнем инфляции. Все же, с этой политикой "денежной печати" FED вредит доллару, что вызывает в свою очередь еще более высокую инфляцию. Однажды это отразится также на процентах и будет вести{управлять} к массивному подъему он{она;они}.

Если наблюдают развитие обнаружение FED совета{советника} многие годы, краткосрочный ведущий процент FED при именно однажды 1% находится. Однако, на основе увеличения в номинальном BIP и темпе инфляции проценты должны были лежать по меньшей мере при 3-4%. Наблюдатели FED говорят, что FED является └ далеко за кривой ⌠. Если осматривают расстояние{интервал} в уровне процентной ставки между краткосрочными Биллами т и долгосрочной 30-летней боны т, то видят, что расстояние{интервал} не было никогда еще так большое в течение последних 70 лет как сегодня. Это показывает, что краткосрочные процентные ставки лежат слишком низко для актуального экономического цикла, что еще обостряется нынешним подъемом домашних цен и энерго-цен. Мистер Греенспан находится с его{ее} политикой поэтому в улице с односторонним движением.

Вопреки ультралегкой денежной политике заемный рынок находится от марта в значительных трудностях и вел{управлял} к катастрофе Refinanzierungsindex (индикатор для Refinanzierungsaktivitäten домовладельцев) на самый глубокий уровень от мая 2002. Это обстоятельство могло бы отражаться в течение месяцев последовательности отрицательно на потреблении в США, так как Refinanzierung является одним из существенных факторов{маклеров} для расширения потребления к более низким процентным ставкам. Поэтому остается выжидать, явится ли достаточным{обойдется} частичное статистически geschönte увеличение места в США, чтобы выравнивать отрицательный эффект Refinanzierung. Мое мнение является, что это довольно(приблизительно) невероятно и мы будем наблюдать потребительское ослабление в течение следующих месяцев. Этот тезис подпирается посредством того, что инвесторы также не заработали никакие деньги, и к концу года в моде прибывшую игру инфляции в меди, стали, кораблях и недвижимых акциях в течение последних месяцев. От марта эти значения{ценности} потеряли примерно 30% или даже больше.

Теперь мистер Греенспан имеет 2 опции. Либо он следует далее за политикой, которая считает{держит} краткосрочный уровень процентной ставки искусственно глубоким, либо он повышает проценты медленно и осторожно в минишагах от 0.25%. Или он инициирует более интенсивное количественное уменьшение денег и ловит{увлекается} в проценты из состояния{стенда} в полшага пункта процента повышать. В первом случае{падении} заемный рынок будет терять далее на земле{поле}, так как инфляция поднимаются и повышают удар риска а также доллар далее оказал бы давление. Альтернативно для этого он очень сильно мог бы приподнимать краткосрочные проценты и тормозить вместе с тем инфляцию, но в свою очередь акционерные цены и недвижимые цены и вместе с тем также потребление под давлением{печатью} приводят а также приводят доллар в фазу встречного движения.

В общем я хотел бы говорить с тем, что будет иметься очень разное развитие отдельных инвестиционных классов в противоположность 2003 в этом году, как мы ожидали это в нашем годовом виде. Либо ссуды и доллар относительно сильно склонятся далее слабо и акции, недвижимость а также виды сырья напротив, либо доллар и ссуды смогут держаться и для этого акции и виды сырья были бы относительно слабы{нечетки}. Я держу пари на это, что FED очень медленно приподнимет проценты, чтобы не рисковать лопанием пузырей, которые она вызвала ее{их} политикой легких денег. В специальном рынок недвижимости США реагировал бы очень восприимчиво{чувствительно} на знаменательные процентные доходы, так как в этом году также очень много ипотек с переменной процентной ставкой были начаты{приняты} и привели в федерации{штате} Калифорния, в зависимости от общины, к недвижимым повышениям цен 17% до 33%.

Тем не менее, никакое дальнейшее расширение ликвидности не могло бы быть возможно даже при актуально низких процентных ставках и поэтому также едва ли новых Hochs во всемирных рынках акций и рынках сырья могут достигать. Прежде всего, там рынок теперь начинает узнавать долгосрочные последовательности{выводы} Greenspans безответственной денежной политики и для более позднего хода 2004 и 2005 более высокие процентные ставки и темпы инфляции einpreist. Имеются еще 2 дальнейших аргумента для осторожного вида для рынка акций. Таким образом находится наличность инвестиционных фондов на исторически низком уровне и могла бы попадать в необходимости продажи, если инвесторы удерживают новые средства в ходе ослабления рынка акций и чистым весом деньги удержатся.

В конце концов я хотел бы указывать еще на упавший оптимизм у инсайдеров предприятия, которые продали в течение первых 4 месяцев этого года более 14 млрд. доллара в собственных{свойственных} акциях. В тот же самый{равный} период прошлого года эта группа продавала только примерно 4 млрд. доллар в акционерных значениях. Это является самым высоким уровнем в закупках инсайдера с 1971 по данным исследования, когда начались с возвышения{взимания} этих статистик. Поэтому нужно было спрашивать себя, кто сохранит правым{правовым}, в конце концов. Относительно непроинформированный гражданин США, которые инвестировали больше всего деньги в инвестиционный фонд точно между январем и февралем 2000, коротко прежде чем рынок достигал Allzeithoch, или относительно хорошо проинформированные инсайдеры, которые продают как сумасшедшее{передвинуто}! Я для моей части буду использовать недавние{младшие} отдыхи курсов как возможность продавать во всем мире акции.

Доктор Марк Фабер

Они хотят испытывать Марка Фабера вживую? Тогда{затем} Вы посещаете Азию и конференцию сырья с Марком Фабером и следующими{дальнейшими} выдающимися референтами.

Сведения и регистрация{заявка} к конференции под http://www.finanzbuchverlag.de/seminare или непосредственно посредством электронного письма в seminare@finanzbuchverlag.de и соответственно по телефону под 089 / 65 12 85 - 0

http://foren.germany.ru/325032.html?Cat=

(╘GodmodeTrader - http://www.godmode-trader.de/)

Dr. Marc Faber, Buchautor und Anlageexperte, gilt als einer der renommiertesten Analysten für den asiatischen Wirtschaftsraum

Wir haben schon früher darauf hingewiesen, dass das Jahr 2003 sehr ungewöhnlich verlief und zwar in Bezug darauf, dass jede Anlageklasse inklusive Aktien, Anleihen, Rohstoffe und Immobilien im Preis gestiegen sind. Wie erwartet kam es im Februar und März zu einer Korrektur sämtlicher Anlageklassen, mit der Ausnahme von Immobilien.

Seit Mitte Mai wandelte sich das Bild dahingehend, dass nun alle Anlageklassen, also auch Immobilien, aber mit der Ausnahme von Anleihen und dem US-Dollar wieder nach oben drehten, was zum größten Teil das Ergebnis der massiven Ausweitung der Geldmenge war und Mr. Greenspan zugeschrieben werden darf. Dies erwähne ich, da es für die amerikanische Notenbank möglich ist, die Geldmenge exponentiell auszuweiten (in den letzten vier Wochen mit einer Jahresrate von 20 %) und dabei die US-Zinsen signifikant unter dem Level der Inflation zu halten. Doch mit dieser Politik des └Gelddruckens⌠ schadet die FED dem US-Dollar, was im Gegenzug eine noch höhere Inflation auslöst. Dies wird sich eines Tages auch auf die Zinsen auswirken und zu einem massiven Anstieg dieser führen.

Beobachtet man die Entwicklung der FED Fund Rates über Jahre hinweg, befindet sich der kurzfristige Leitzins der FED bei gerade einmal 1 %. Aufgrund des Wachstums im nominalen BIP und der Inflationsrate sollten die Zinsen aber mindestens bei 3-4 % liegen. FED Beobachter sagen, dass die FED └weit hinter der Kurve⌠ ist. Schaut man sich den Abstand im Zinsniveau zwischen den kurzfristigen T-Bills und den langfristigen 30-jährigen T-Bonds an, so sieht man, dass der Abstand in den letzten 70 Jahren noch nie so groß war wie heute. Dies indiziert, dass die kurzfristigen Zinssätze viel zu niedrig für den aktuellen Wirtschaftszyklus liegen, was durch den derzeitigen Anstieg der Haus- und Energiepreise noch verschärft wird. Mr. Greenspan befindet sich mit seiner Politik deshalb in einer Einbahnstraße.

Trotz der ultraleichten Geldpolitik befindet sich der Anleihenmarkt seit März in erheblichen Schwierigkeiten und führte zu einem Absturz des Refinanzierungsindex (Indikator für die Refinanzierungsaktivitäten der Hausbesitzer) auf das tiefste Niveau seit Mai 2002. Dieser Umstand könnte sich in den Folgemonaten negativ auf den Konsum in den USA auswirken, da die Refinanzierung zu niedrigeren Zinssätzen einer der wesentlichen Faktoren für die Ausweitung des Konsums ist. Es bleibt deshalb abzuwarten, ob das teilweise statistisch geschönte Stellenwachstum in den USA ausreichen wird, um den negativen Effekt der Refinanzierung auszugleichen. Meine Meinung ist, dass dies ziemlich unwahrscheinlich ist und wir innerhalb der nächsten Monate eine Konsumabschwächung beobachten werden. Diese These wird dadurch gestützt, dass Anleger in den letzten Monaten ebenfalls kein Geld verdient haben, und durch das gegen Ende des Jahres in Mode gekommene Inflationsspiel in Kupfer, Stahl, Schiffen und Immobilienaktien. Seit März haben diese Werte rund 30 % oder sogar mehr verloren.

Mr. Greenspan hat nun zwei Optionen. Entweder er folgt weiter einer Politik, die das kurzfristige Zinsniveau künstlich tief hält, oder er erhöht die Zinsen langsam und behutsam in Minischritten von 0.25 %. Oder er initiiert eine intensivere Verknappung des Geldes und fängt an die Zinsen aus dem Stand in halben Prozentpunktschritten zu erhöhen. Im ersten Fall wird der Anleihenmarkt weiter an Boden verlieren, da die Inflation ansteigen und den Risikoaufschlag erhöhen sowie den Dollar weiter unter Druck setzen würde. Alternativ dazu könnte er die kurzfristigen Zinsen sehr stark anheben und damit die Inflation bremsen, aber im Gegenzug Aktien- und Immobilienpreise und damit auch den Konsum unter Druck bringen sowie den Dollar in eine Gegenbewegungsphase bringen.

Zusammenfassend möchte ich damit sagen, dass es im Gegensatz zu 2003 in diesem Jahr eine sehr unterschiedliche Entwicklung der einzelnen Anlageklassen geben wird, wie wir es in unserem Jahresausblick erwartet haben. Entweder werden die Anleihen und der Dollar weiter schwach und Aktien, Immobilien sowie Rohstoffe dagegen relativ stark tendieren, oder der US-Dollar und die Anleihen werden sich halten können und dafür würden Aktien und Rohstoffe relativ schwach werden. Ich wette darauf, dass die FED die Zinsen sehr langsam anheben wird, um nicht das Platzen der Blasen zu riskieren, die sie durch ihre Politik des leichten Geldes ausgelöst hat. Im Speziellen würde der US-Immobilienmarkt sehr anfällig auf signifikante Zinsanhebungen reagieren, da in diesem Jahr auch sehr viele Hypotheken mit einem variablen Zinssatz aufgenommen wurden und im Bundesstaat Kalifornien, je nach Gemeinde, zu Immobilienpreisanstiegen von 17 % bis 33 % geführt haben.

Dennoch dürfte selbst bei den aktuell niedrigen Zinssätzen keine weitere Ausweitung der Liquidität möglich sein und deshalb auch kaum neue Hochs in den weltweiten Aktien- und Rohstoffmärkten erreicht werden können. Vor allem da der Markt nun beginnt, die langfristigen Konsequenzen von Greenspans verantwortungsloser Geldpolitik zu erkennen und für den späteren Verlauf von 2004 und 2005 höhere Zinssätze und Inflationsraten einpreist. Es gibt noch zwei weitere Argumente für eine vorsichtige Haltung für den Aktienmarkt. So befinden sich die Barbestände der Investmentfonds auf einem historisch niedrigen Niveau und könnten in Verkaufsnot geraten, falls die Anleger im Zuge einer Aktienmarktabschwächung neue Gelder zurückhalten und netto Geld abgezogen wird.

Zu guter Letzt möchte ich noch auf den gefallenen Optimismus bei den Unternehmensinsidern hinweisen, die in den ersten vier Monaten dieses Jahres über 14 Mrd. US-Dollar an eigenen Aktien verkauft haben. Im gleichen Zeitraum des Vorjahres verkaufte diese Gruppe nur etwa 4 Mrd. US-Dollar an Aktienwerten. Dies ist nach Angaben einer Studie das höchste Niveau an Insiderverkäufen seit dem Jahr 1971, als man mit der Erhebung dieser Statistiken begonnen hat. Man sollte sich deshalb fragen, wer letztendlich recht behalten wird. Der relativ uninformierte US-Bürger, die just zwischen Januar und Februar 2000 am meisten Geld in Aktienfonds investierten, kurz bevor der Markt sein Allzeithoch erreichte, oder die relativ gut informierten Insider, welche wie verrückt verkaufen! Ich für meinen Teil werde die jüngsten Kurserholungen als Möglichkeit nutzen, weltweit Aktien zu verkaufen.

Dr. Marc Faber

Sie wollen Marc Faber live erleben? Dann besuchen Sie die Asien & Rohstoffkonferenz mit Marc Faber und weiteren herausragenden Referenten.

Informationen und Anmeldung zur Konferenz unter http://www.finanzbuchverlag.de/seminare oder direkt per E-Mail an seminare@finanzbuchverlag.de bzw. per Telefon unter 089 / 65 12 85 √ 0

Для Тохи

03.11. 17:35 деньги-политическую дилемму FED ( ╘ GodmodeTrader - http://www.godmode-trader.de/) доктора Марка Фабера, писателя и инвестиционный эксперт, считается{имеет значение} одним из самых пользующихся хорошей репутацией аналитиков для азиатского экономического пространства

Мы указали уже давно на то, что 2003 проходил очень необычно а именно в отношении{покупке} на это, что каждый инвестиционный класс включая акции, ссуды, виды сырья и недвижимость выросли в цене{призе}. Как ожидалось доходило в феврале и марте до коррекции всех инвестиционных классов, за исключением недвижимости.

С середины мая картина{изображение} исходя из того, что превращалась теперь все инвестиционные классы, итак также недвижимость, но за исключением ссуды и доллара снова наверх поворачивала{снимала}, что было главным образом результатом массивного расширения денежной массы и может приписываться мистера Греенспана. Я упоминаю это, так как возможно для американского эмиссионного банка распространять денежную массу экспоненциально (считать{держать} в течение последних 4 недель с ежегодным взносом от 20%) и при этом проценты США знаменательно под уровнем инфляции. Все же, с этой политикой "денежной печати" FED вредит доллару, что вызывает в свою очередь еще более высокую инфляцию. Однажды это отразится также на процентах и будет вести{управлять} к массивному подъему он{она;они}.

Если наблюдают развитие обнаружение FED совета{советника} многие годы, краткосрочный ведущий процент FED при именно однажды 1% находится. Однако, на основе увеличения в номинальном BIP и темпе инфляции проценты должны были лежать по меньшей мере при 3-4%. Наблюдатели FED говорят, что FED является └ далеко за кривой ⌠. Если осматривают расстояние{интервал} в уровне процентной ставки между краткосрочными Биллами т и долгосрочной 30-летней боны т, то видят, что расстояние{интервал} не было никогда еще так большое в течение последних 70 лет как сегодня. Это показывает, что краткосрочные процентные ставки лежат слишком низко для актуального экономического цикла, что еще обостряется нынешним подъемом домашних цен и энерго-цен. Мистер Греенспан находится с его{ее} политикой поэтому в улице с односторонним движением.

Вопреки ультралегкой денежной политике заемный рынок находится от марта в значительных трудностях и вел{управлял} к катастрофе Refinanzierungsindex (индикатор для Refinanzierungsaktivitäten домовладельцев) на самый глубокий уровень от мая 2002. Это обстоятельство могло бы отражаться в течение месяцев последовательности отрицательно на потреблении в США, так как Refinanzierung является одним из существенных факторов{маклеров} для расширения потребления к более низким процентным ставкам. Поэтому остается выжидать, явится ли достаточным{обойдется} частичное статистически geschönte увеличение места в США, чтобы выравнивать отрицательный эффект Refinanzierung. Мое мнение является, что это довольно(приблизительно) невероятно и мы будем наблюдать потребительское ослабление в течение следующих месяцев. Этот тезис подпирается посредством того, что инвесторы также не заработали никакие деньги, и к концу года в моде прибывшую игру инфляции в меди, стали, кораблях и недвижимых акциях в течение последних месяцев. От марта эти значения{ценности} потеряли примерно 30% или даже больше.

Теперь мистер Греенспан имеет 2 опции. Либо он следует далее за политикой, которая считает{держит} краткосрочный уровень процентной ставки искусственно глубоким, либо он повышает проценты медленно и осторожно в минишагах от 0.25%. Или он инициирует более интенсивное количественное уменьшение денег и ловит{увлекается} в проценты из состояния{стенда} в полшага пункта процента повышать. В первом случае{падении} заемный рынок будет терять далее на земле{поле}, так как инфляция поднимаются и повышают удар риска а также доллар далее оказал бы давление. Альтернативно для этого он очень сильно мог бы приподнимать краткосрочные проценты и тормозить вместе с тем инфляцию, но в свою очередь акционерные цены и недвижимые цены и вместе с тем также потребление под давлением{печатью} приводят а также приводят доллар в фазу встречного движения.

В общем я хотел бы говорить с тем, что будет иметься очень разное развитие отдельных инвестиционных классов в противоположность 2003 в этом году, как мы ожидали это в нашем годовом виде. Либо ссуды и доллар относительно сильно склонятся далее слабо и акции, недвижимость а также виды сырья напротив, либо доллар и ссуды смогут держаться и для этого акции и виды сырья были бы относительно слабы{нечетки}. Я держу пари на это, что FED очень медленно приподнимет проценты, чтобы не рисковать лопанием пузырей, которые она вызвала ее{их} политикой легких денег. В специальном рынок недвижимости США реагировал бы очень восприимчиво{чувствительно} на знаменательные процентные доходы, так как в этом году также очень много ипотек с переменной процентной ставкой были начаты{приняты} и привели в федерации{штате} Калифорния, в зависимости от общины, к недвижимым повышениям цен 17% до 33%.

Тем не менее, никакое дальнейшее расширение ликвидности не могло бы быть возможно даже при актуально низких процентных ставках и поэтому также едва ли новых Hochs во всемирных рынках акций и рынках сырья могут достигать. Прежде всего, там рынок теперь начинает узнавать долгосрочные последовательности{выводы} Greenspans безответственной денежной политики и для более позднего хода 2004 и 2005 более высокие процентные ставки и темпы инфляции einpreist. Имеются еще 2 дальнейших аргумента для осторожного вида для рынка акций. Таким образом находится наличность инвестиционных фондов на исторически низком уровне и могла бы попадать в необходимости продажи, если инвесторы удерживают новые средства в ходе ослабления рынка акций и чистым весом деньги удержатся.

В конце концов я хотел бы указывать еще на упавший оптимизм у инсайдеров предприятия, которые продали в течение первых 4 месяцев этого года более 14 млрд. доллара в собственных{свойственных} акциях. В тот же самый{равный} период прошлого года эта группа продавала только примерно 4 млрд. доллар в акционерных значениях. Это является самым высоким уровнем в закупках инсайдера с 1971 по данным исследования, когда начались с возвышения{взимания} этих статистик. Поэтому нужно было спрашивать себя, кто сохранит правым{правовым}, в конце концов. Относительно непроинформированный гражданин США, которые инвестировали больше всего деньги в инвестиционный фонд точно между январем и февралем 2000, коротко прежде чем рынок достигал Allzeithoch, или относительно хорошо проинформированные инсайдеры, которые продают как сумасшедшее{передвинуто}! Я для моей части буду использовать недавние{младшие} отдыхи курсов как возможность продавать во всем мире акции.

Доктор Марк Фабер

Они хотят испытывать Марка Фабера вживую? Тогда{затем} Вы посещаете Азию и конференцию сырья с Марком Фабером и следующими{дальнейшими} выдающимися референтами.

Сведения и регистрация{заявка} к конференции под http://www.finanzbuchverlag.de/seminare или непосредственно посредством электронного письма в seminare@finanzbuchverlag.de и соответственно по телефону под 089 / 65 12 85 - 0

http://foren.germany.ru/325032.html?Cat=

NEW 04.11.04 12:15

in Antwort LAD1 03.11.04 23:39

Habe gehört: bis December wird Leitzins drüben auf 0,5% angehoben, wenn die Arbetslosenzahl sich weiterhin verringern sollte...

Trading & Service:

Trading & Service:

http://www.amotors.de

NEW 06.11.04 09:55

in Antwort Gulag 04.11.04 12:15, Zuletzt geändert 31.01.13 15:17 (Lad 1)

Ну думаю так оно и будет  Власть то не переменилась

Власть то не переменилась

У меня то Товарищь один есть так все его там в Штатах , он им не позавидовал

http://foren.germany.ru/325032.html?Cat=

У меня то Товарищь один есть так все его там в Штатах , он им не позавидовал

http://foren.germany.ru/325032.html?Cat=

NEW 06.11.04 11:32

in Antwort LAD1 06.11.04 09:55

У меня там Кузина жив╦т, так вроде не жалуется - и в об╦мах прибавила...

Trading & Service:

Trading & Service:

http://www.amotors.de

NEW 07.11.04 11:33

in Antwort Gulag 06.11.04 11:32

А вот у моих (всмысли некоторых приблеж╦нных  совсем крыша поехала собрались в Канаду

совсем крыша поехала собрались в Канаду  ну ачто там лучьше что ли зачем ис кать вс╦ время чегото?

ну ачто там лучьше что ли зачем ис кать вс╦ время чегото?  )

)

Да я слышал что и со Штатов наплыв в Канаду увеличился (посли выборов)

http://foren.germany.ru/325032.html?Cat=

Да я слышал что и со Штатов наплыв в Канаду увеличился (посли выборов)

http://foren.germany.ru/325032.html?Cat=

NEW 30.11.04 18:37

in Antwort Gulag 06.11.04 11:32

Interview mit einem Day-Trader

Von Bill Bonner

Da mein Computer abgestürzt ist, gibt es heute diesen "Klassiker" von mir, vom 15. Oktober 1999 ...

Ich verließ Baltimore letzte Nacht und nahm ein Taxi zum Dulles-Flughafen in Virginia. Es folgt das Gespräch mit dem Taxifahrer. Das Gespräch begann in Baltimore, als der Fahrer plötzlich bemerkte:

"Es gibt viele Russen da draußen."

"Ja", antwortete ich.

"Ich kann die erkennen."

"Sie meinen, dass Sie erkennen können, ob jemand Russe ist?"

"Ja, das kann ich erkennen. Das ist eine besondere Gabe von mir. Gestern hatte ich zwei Russen im Taxi. Ich erkannte das direkt ."

"Ich denke, dass Sie deren Akzent erkannt haben."

"Nein, ich kann das direkt erkennen. Die müssen kein Wort sagen."

"Hmm?"

"Das waren Agenten. Russischer Geheimdienst."

"Woher wissen Sie das?"

"Das ist eine Begabung, die ich habe."

"Hmm ..."

"Es gibt viele von denen da draußen. Einer war ein Doppelagent. Russischer Geheimdienst und CIA. Oder vielleicht NSA. Ich bin mir nicht sicher. Manchmal bringe ich das durcheinander."

"Meinen Sie, dass Sie die zum Flughafen fahren?"

"Manchmal. Aber ich sehe auch viele in den Einkaufszentren. Auch viele Doppelagenten. Sehr viele. Manchmal Dreifachagenten. Ich hatte eines Tages einen Mann im Wagen, der arbeitete gleichzeitig für CIA, den russischen und den britischen Geheimdienst."""Er sagte, er sei Brite, aber ich durchschaute ihn. Diese Agenten sind ziemlich gut. Sie beherrschen alle möglichen Tricks und Verstellungen."

"Am Dienstag fuhr ich eine Frau. Schöne grüne Augen, rotes Haar. Und irischer Akzent. Sie sagte, dass sie ihr ganzes Leben lang in Irland gelebt hätte. Sie hatte auch einen irischen Pass. Aber ich erkannte direkt, dass sie für den russischen Geheimdienst arbeitete.

Ich hatte seit zwölf Jahren keinen Sex mehr. Weder mit Frau noch Kind noch Tier ..."

(Ich entschied, das zu übergehen ...)

"Ein weiterer Mann mit südlichem Akzent sagte, er sei aus dem US-Bundesstaat Georgia. Aber ich erkannte: Russischer Geheimdienst."

"Hmm, ... es gibt von diesen Agenten mehr, als ich dachte. Wie können Sie die nur durch Ansehen erkennen?"

"Manchmal erkenne ich das auch von Bildern. Ich habe gestern ein Bild von Al Gore gesehen, in der 'Washington Post'. Britischer Geheimdienst. Kein Zweifel."

"Das hätte ich auch gedacht. Was ist mit Bill Clinton?" "Britischer Geheimdienst."

"Und Hillary?" "Ah, ... britischer Geheimdienst. Aber bei ihr ist mehr dahinter. Hexerei. Satanismus. Etwas Islam. Etwas Buddhismus. Sie strömt viel aus." "Hexerei?"

"Ja, ... sie ist eine Hexe. Von denen gibt es auch viele. Besonders in den Vororten."

(Ich erfinde das nicht ... ehrlich nicht).

"Gestern sollte ich einen neuen Taxifahrer einweisen. Er saß fünf Stunden neben mir im Auto, während ich ihm alles erklärte. Nun, ich wusste es. Ich konnte es erkennen. Also sagte ich zum ihm: 'O.k., ich weiß, dass du ein Satanist bist. Und für den russischen Geheimdienst arbeitest.' Er sagte: 'Ja, woher weißt du das?' Das ist eine Gabe von mir."

Ich fragte ihn: "Was halten Sie vom Aktienmarkt?" (Nun, vielleicht ist auch Alan Greenspan ein Doppelagent. Ich musste das wissen ...)

"Oh, ... davon halte ich mich fern. Ich war früher einmal ein Day-Trader. Aber ich verlor dabei Geld. Dann wurde das zwanghaft. Ich stand jeden Morgen um drei Uhr auf, um mich mit der Börse zu befassen. Ich denke, einige Jungs sind gut darin. Nicht ich. Ich habe immer noch Schulden."

"Das ist eine Begabung", sagte ich.

"Bill Bonner, russischer Geheimdienst."

Bill Bonner schreibt als US-Korrespondent für den kostenlosen Newsletter "Investor's Daily". Weitere Informationen finden sie hier.

[ Dienstag, 30.11.2004, 15:24

http://foren.germany.ru/325032.html?Cat=

Von Bill Bonner

Da mein Computer abgestürzt ist, gibt es heute diesen "Klassiker" von mir, vom 15. Oktober 1999 ...

Ich verließ Baltimore letzte Nacht und nahm ein Taxi zum Dulles-Flughafen in Virginia. Es folgt das Gespräch mit dem Taxifahrer. Das Gespräch begann in Baltimore, als der Fahrer plötzlich bemerkte:

"Es gibt viele Russen da draußen."

"Ja", antwortete ich.

"Ich kann die erkennen."

"Sie meinen, dass Sie erkennen können, ob jemand Russe ist?"

"Ja, das kann ich erkennen. Das ist eine besondere Gabe von mir. Gestern hatte ich zwei Russen im Taxi. Ich erkannte das direkt ."

"Ich denke, dass Sie deren Akzent erkannt haben."

"Nein, ich kann das direkt erkennen. Die müssen kein Wort sagen."

"Hmm?"

"Das waren Agenten. Russischer Geheimdienst."

"Woher wissen Sie das?"

"Das ist eine Begabung, die ich habe."

"Hmm ..."

"Es gibt viele von denen da draußen. Einer war ein Doppelagent. Russischer Geheimdienst und CIA. Oder vielleicht NSA. Ich bin mir nicht sicher. Manchmal bringe ich das durcheinander."

"Meinen Sie, dass Sie die zum Flughafen fahren?"

"Manchmal. Aber ich sehe auch viele in den Einkaufszentren. Auch viele Doppelagenten. Sehr viele. Manchmal Dreifachagenten. Ich hatte eines Tages einen Mann im Wagen, der arbeitete gleichzeitig für CIA, den russischen und den britischen Geheimdienst."""Er sagte, er sei Brite, aber ich durchschaute ihn. Diese Agenten sind ziemlich gut. Sie beherrschen alle möglichen Tricks und Verstellungen."

"Am Dienstag fuhr ich eine Frau. Schöne grüne Augen, rotes Haar. Und irischer Akzent. Sie sagte, dass sie ihr ganzes Leben lang in Irland gelebt hätte. Sie hatte auch einen irischen Pass. Aber ich erkannte direkt, dass sie für den russischen Geheimdienst arbeitete.

Ich hatte seit zwölf Jahren keinen Sex mehr. Weder mit Frau noch Kind noch Tier ..."

(Ich entschied, das zu übergehen ...)

"Ein weiterer Mann mit südlichem Akzent sagte, er sei aus dem US-Bundesstaat Georgia. Aber ich erkannte: Russischer Geheimdienst."

"Hmm, ... es gibt von diesen Agenten mehr, als ich dachte. Wie können Sie die nur durch Ansehen erkennen?"

"Manchmal erkenne ich das auch von Bildern. Ich habe gestern ein Bild von Al Gore gesehen, in der 'Washington Post'. Britischer Geheimdienst. Kein Zweifel."

"Das hätte ich auch gedacht. Was ist mit Bill Clinton?" "Britischer Geheimdienst."

"Und Hillary?" "Ah, ... britischer Geheimdienst. Aber bei ihr ist mehr dahinter. Hexerei. Satanismus. Etwas Islam. Etwas Buddhismus. Sie strömt viel aus." "Hexerei?"

"Ja, ... sie ist eine Hexe. Von denen gibt es auch viele. Besonders in den Vororten."

(Ich erfinde das nicht ... ehrlich nicht).

"Gestern sollte ich einen neuen Taxifahrer einweisen. Er saß fünf Stunden neben mir im Auto, während ich ihm alles erklärte. Nun, ich wusste es. Ich konnte es erkennen. Also sagte ich zum ihm: 'O.k., ich weiß, dass du ein Satanist bist. Und für den russischen Geheimdienst arbeitest.' Er sagte: 'Ja, woher weißt du das?' Das ist eine Gabe von mir."

Ich fragte ihn: "Was halten Sie vom Aktienmarkt?" (Nun, vielleicht ist auch Alan Greenspan ein Doppelagent. Ich musste das wissen ...)

"Oh, ... davon halte ich mich fern. Ich war früher einmal ein Day-Trader. Aber ich verlor dabei Geld. Dann wurde das zwanghaft. Ich stand jeden Morgen um drei Uhr auf, um mich mit der Börse zu befassen. Ich denke, einige Jungs sind gut darin. Nicht ich. Ich habe immer noch Schulden."

"Das ist eine Begabung", sagte ich.

"Bill Bonner, russischer Geheimdienst."

Bill Bonner schreibt als US-Korrespondent für den kostenlosen Newsletter "Investor's Daily". Weitere Informationen finden sie hier.

[ Dienstag, 30.11.2004, 15:24

http://foren.germany.ru/325032.html?Cat=

NEW 30.11.04 19:35

in Antwort LAD1 30.11.04 18:37

NEW 30.11.04 20:42  Ну-у , это да

Ну-у , это да

Истоия есть История Все мы тут по ней Ориентируемся

Все мы тут по ней Ориентируемся

http://foren.germany.ru/325032.html?Cat=

in Antwort Gulag 30.11.04 19:35

Истоия есть История

http://foren.germany.ru/325032.html?Cat=

NEW 10.12.04 23:30

in Antwort LAD1 30.11.04 20:42

Greenspan - ein großartiger Schauspieler

Der Notenbankchef ist oscarreif, meint Bill Bonner...

Von Bill Bonner

Der Dollar ist gegenüber dem Euro gestiegen. Und auch gegenüber dem Anti-Dollar, dem Gold. Gold konsolidiert wahrscheinlich seine jüngsten Gewinne. Es würde mich nicht überraschen, wenn der Goldpreis noch etwas tiefer fallen würde, zumindest kurzfristig.

Ich erinnere meine Leser(innen) daran, dass ich meine Ansicht nicht geändert habe: Die US-Wirtschaft nimmt weiterhin Kurs auf einen langen, langsamen, soften Abschwung √ à là Japan. Wenn ich Recht habe, dann sollten Sie nicht erwarten, dass der Goldpreis umgehend nach oben schießen wird, wie in den 1970ern. Noch nicht. Und es ist auch nicht sicher, dass der Dollar seinen Kollaps fortsetzen wird √ zumindest nicht sofort.

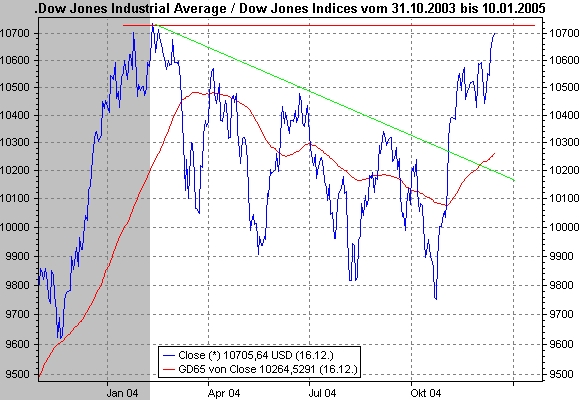

Wenn ich Recht habe, dann muss der Dow Jones allerdings bald sein temporäres Hoch erreicht haben ... Die Kurse der US-Staatsanleihen könnten sich noch ein wenig oben halten ... und der Dollar könnte uns überraschen.

Mr. Greenspan setzt inzwischen seine Oscar reife schauspielerische Leistung fort. Er ist Star in dem internationalen Film: "Wie ich die Welt gerettet habe", einer Fantasy-Produktion der US-Zentralbank in Zusammenarbeit mit dem US-Finanzministerium und dem Weißen Haus.

In Tokio muss der arme Mr. Asakawa eine andere Rolle spielen: Ach, wie er sich wohlfühlen muss, wenn er Greenspan im Fernsehen sieht! Denn Greenspan ist der Mann, der ihn ins Elend gestürzt hat ... Er ist der Mann, dem die Welt applaudiert, während Mr. Asakawa anonym leidet.

Ich weiß nicht, ob die kleine seismische Maschine von Mr. Asakawa letzte Nacht nach Mitternacht losgegangen ist, ... aber ganz bestimmt wird er nicht gut geschlafen haben. Diese Maschine geht los, wenn der Dollar eine bestimmte, vorher eingestellte Range verlässt. Ich weiß nicht, wo diese Range verläuft. Und ich weiß auch nicht, warum Mr. Asakawa sich überhaupt so eine Maschine neben das Bett setzt.

Diese Frage stellte ich mir heute Morgen. Warum lässt er sich seinen Schlaf durch eine solche Maschine stören, wenn er ohnehin nichts dagegen unternehmen kann? Warum macht er sich grundlos Sorgen? Oder plant er eine Intervention? Wenn der Dollar unter ein bestimmtes Niveau fallen würde, würde er dann intervenieren? Oder einige der US-Staatsanleihen im Volumen von 720 Milliarden Dollar verkaufen, die in Japans Besitz sind?

Die Japaner haben ein Problem. Es ist unsere Währung, wie es der Amerikaner John Connelly einst formulierte, aber es ist ihr Problem.

Und was für einen Vorwurf kann man Alan Greenspan schon machen? Er hatte die Chance, eine Rolle zu spielen, von der die Welt wollte, dass er sie spielt, √ die Rolle eines Zentralbankers, der so klug ist, dass er aus dem Nichts ohne Anstrengungen etwas schaffen konnte. Die Welt wollte betrogen werden; und Mr. Greenspan lieferte eine großartige schauspielerische Leistung. Hokuspokus, mumbo-jumbo, folderol und vodoo √ der Fed-Vorsitzende nutzte jede Technik. Und das Publikum liebt das immer noch!

Aber was werden wir wirklich von diesem Schauspiel erhalten: Etwas für nichts ... oder nichts für etwas? Wir sitzen auf den Stühlen und warten ab.

Bill Bonner schreibt als US-Korrespondent für den kostenlosen Newsletter "Investor's Daily". Weitere Informationen finden sie hier.

Link: http://www.instock.de?section=Nachrichten&id=10150075

Freitag, 10.12.2004, 13:23

╘ 2004 instock

http://foren.germany.ru/325032.html?Cat=

Der Notenbankchef ist oscarreif, meint Bill Bonner...

Von Bill Bonner

Der Dollar ist gegenüber dem Euro gestiegen. Und auch gegenüber dem Anti-Dollar, dem Gold. Gold konsolidiert wahrscheinlich seine jüngsten Gewinne. Es würde mich nicht überraschen, wenn der Goldpreis noch etwas tiefer fallen würde, zumindest kurzfristig.

Ich erinnere meine Leser(innen) daran, dass ich meine Ansicht nicht geändert habe: Die US-Wirtschaft nimmt weiterhin Kurs auf einen langen, langsamen, soften Abschwung √ à là Japan. Wenn ich Recht habe, dann sollten Sie nicht erwarten, dass der Goldpreis umgehend nach oben schießen wird, wie in den 1970ern. Noch nicht. Und es ist auch nicht sicher, dass der Dollar seinen Kollaps fortsetzen wird √ zumindest nicht sofort.

Wenn ich Recht habe, dann muss der Dow Jones allerdings bald sein temporäres Hoch erreicht haben ... Die Kurse der US-Staatsanleihen könnten sich noch ein wenig oben halten ... und der Dollar könnte uns überraschen.

Mr. Greenspan setzt inzwischen seine Oscar reife schauspielerische Leistung fort. Er ist Star in dem internationalen Film: "Wie ich die Welt gerettet habe", einer Fantasy-Produktion der US-Zentralbank in Zusammenarbeit mit dem US-Finanzministerium und dem Weißen Haus.

In Tokio muss der arme Mr. Asakawa eine andere Rolle spielen: Ach, wie er sich wohlfühlen muss, wenn er Greenspan im Fernsehen sieht! Denn Greenspan ist der Mann, der ihn ins Elend gestürzt hat ... Er ist der Mann, dem die Welt applaudiert, während Mr. Asakawa anonym leidet.

Ich weiß nicht, ob die kleine seismische Maschine von Mr. Asakawa letzte Nacht nach Mitternacht losgegangen ist, ... aber ganz bestimmt wird er nicht gut geschlafen haben. Diese Maschine geht los, wenn der Dollar eine bestimmte, vorher eingestellte Range verlässt. Ich weiß nicht, wo diese Range verläuft. Und ich weiß auch nicht, warum Mr. Asakawa sich überhaupt so eine Maschine neben das Bett setzt.

Diese Frage stellte ich mir heute Morgen. Warum lässt er sich seinen Schlaf durch eine solche Maschine stören, wenn er ohnehin nichts dagegen unternehmen kann? Warum macht er sich grundlos Sorgen? Oder plant er eine Intervention? Wenn der Dollar unter ein bestimmtes Niveau fallen würde, würde er dann intervenieren? Oder einige der US-Staatsanleihen im Volumen von 720 Milliarden Dollar verkaufen, die in Japans Besitz sind?

Die Japaner haben ein Problem. Es ist unsere Währung, wie es der Amerikaner John Connelly einst formulierte, aber es ist ihr Problem.

Und was für einen Vorwurf kann man Alan Greenspan schon machen? Er hatte die Chance, eine Rolle zu spielen, von der die Welt wollte, dass er sie spielt, √ die Rolle eines Zentralbankers, der so klug ist, dass er aus dem Nichts ohne Anstrengungen etwas schaffen konnte. Die Welt wollte betrogen werden; und Mr. Greenspan lieferte eine großartige schauspielerische Leistung. Hokuspokus, mumbo-jumbo, folderol und vodoo √ der Fed-Vorsitzende nutzte jede Technik. Und das Publikum liebt das immer noch!

Aber was werden wir wirklich von diesem Schauspiel erhalten: Etwas für nichts ... oder nichts für etwas? Wir sitzen auf den Stühlen und warten ab.

Bill Bonner schreibt als US-Korrespondent für den kostenlosen Newsletter "Investor's Daily". Weitere Informationen finden sie hier.

Link: http://www.instock.de?section=Nachrichten&id=10150075

Freitag, 10.12.2004, 13:23

╘ 2004 instock

http://foren.germany.ru/325032.html?Cat=

NEW 13.12.04 23:09

in Antwort LAD1 03.11.04 23:39, Zuletzt geändert 13.12.04 23:13 (LAD1)

Blick in den Spiegel - Spiegelbild ?

Erfolg beim Trading ist harte Arbeit - vor allem an und mit der eigenen Person. Der Markt fordert von allen Beteiligten alle Aufmerksamkeit, alle Stärken und will zu jeder Zeit das ganze Commitment eines Traders. Deshalb ist Trading Hochleistung, die dauerhaft nur von demjenigen erfolgreich geleistet werden kann, der mit sich und seiner Umwelt in Balance ist.

Toptrader sind Meister im Umgang mit Unsicherheit, Veränderung und Täuschung. Der wichtigste Schritt auf dem Weg zum Erfolg ist der Blick in den Spiegel. Warum? Damit ich meine innere Balance halten kann, muss ich in der Lage sein wahrzunehmen, was ich denke und tue. Nützliche und beliebte Spiegel für das Selbsterkennen der eigenen Person sind Tests und Fragebögen.

The Inner Team of Trading

Das aufgabenbezogene Teamrollenmodell von Belbin ist ein Instrument, das zunächst ganz nüchtern sagt, welche Rollen bei der Erledigung einer Aufgabe nötig sind. Sie denken: wieso ein Teamrollenmodell, ich entscheide doch alleine. Ja, richtig, aber in unserem Kopf ist immer ein Team am Werk. Sie kennen Ihren inneren Dialog, bei dem es mindestens zwei oder gar mehr verschiedene Positionen und Meinungen gibt, die das Treffen einer Entscheidung so schwer machen. Wie im richtigen Team gibt es Befürworter und Gegner, die gemeinsam zu einer einstimmigen Entscheidung kommen müssen. Diese └Meisterleistung⌠ müssen Daytrader oft in Sekundenschnelle bringen. Wie in High Performance Managementteams geht das nur gut, wenn es für diesen Entscheidungsprozess klare Regeln gibt und jede Meinung einbezogen und sorgfältig abgewogen wird. Tun wir das nicht, dann beginnt der erste Selbstzweifel schon bevor der Trade in den Markt gelangt ist. Und das Stimmengewirr im Kopf fängt schon wieder von vorne an.

Damit Teams in ihrer Unterschiedlichkeit zu einer guten gemeinsamen Entscheidung kommen, ist es oft hilfreich sich die Teammitglieder etwas besser anzuschauen. Es stellt sich die Frage: Wer kann was und wie können die Unterscheide konstruktiv genutzt werden? Dasselbe ist für die └Teammitglieder⌠ in unserem inneren Team erforderlich. Nur wer sein inneres Team gut genug kennt, kann die verschiedenen Stimmen in sich erfolgreich in Kooperation bringen. Wenn wir das nicht leisten, finden innere Kämpfe statt, die eine Menge unnötige Energie verbrauchen und am Ende des Tages sind wir geschafft √ aber nicht reicher.

Kurz zum Hintergrund: In den Siebzigern wurde Teamarbeit auch in den Managementetagen populär. Ein großes Unternehmen in der Nähe von London fand nun heraus, dass ihre Teams sehr unterschiedliche Leistungen brachten, obwohl auf den ersten Blick die Voraussetzungen, Ressourcen und das Können der Teammitglieder gleich verteilt waren. Also beauftragte man eine Forschergruppe mit der Frage: Was unterscheidet gute von schlechten Teams?

Nach umfangreichen Experimenten konnten die Forscher zum Ende ein recht spannendes Ergebnis vorweisen:

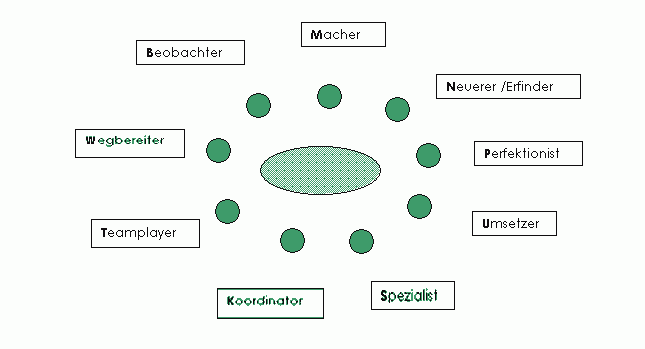

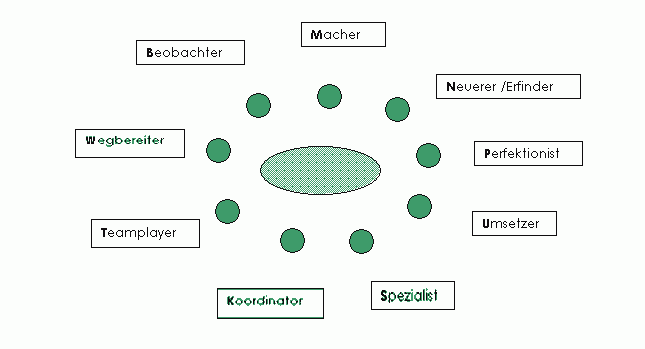

1) Teams müssen heterogen besetzt sein, wenn sie erfolgreich sein wollen.

2) Es gibt neun verschiedene aufgabenbezogene Rollen, die in Teams ausgefüllt werden müssen, damit die Voraussetzung für das Erreichen der gesteckten Ziele gegeben ist.

3) Jede Teamrolle hat Stärken und zulässige Schwächen.

4) Meine Ergänzung: Teams müssen diese Rollen kennen und sich über das eigene Verteilungsprofil klar geworden sein, damit sie wissen, welche besonderen Stärken und Schwächen das Team hat. Daraus lassen sich dann für jedes Team, egal ob es sich um ein Team aus mehreren Personen oder unser inneres Team handelt, Regeln und Strategien ableiten.

Das sind die neun aufgabenbezogenen Teamrollen:

http://foren.germany.ru/325032.html?Cat=

Erfolg beim Trading ist harte Arbeit - vor allem an und mit der eigenen Person. Der Markt fordert von allen Beteiligten alle Aufmerksamkeit, alle Stärken und will zu jeder Zeit das ganze Commitment eines Traders. Deshalb ist Trading Hochleistung, die dauerhaft nur von demjenigen erfolgreich geleistet werden kann, der mit sich und seiner Umwelt in Balance ist.

Toptrader sind Meister im Umgang mit Unsicherheit, Veränderung und Täuschung. Der wichtigste Schritt auf dem Weg zum Erfolg ist der Blick in den Spiegel. Warum? Damit ich meine innere Balance halten kann, muss ich in der Lage sein wahrzunehmen, was ich denke und tue. Nützliche und beliebte Spiegel für das Selbsterkennen der eigenen Person sind Tests und Fragebögen.

The Inner Team of Trading

Das aufgabenbezogene Teamrollenmodell von Belbin ist ein Instrument, das zunächst ganz nüchtern sagt, welche Rollen bei der Erledigung einer Aufgabe nötig sind. Sie denken: wieso ein Teamrollenmodell, ich entscheide doch alleine. Ja, richtig, aber in unserem Kopf ist immer ein Team am Werk. Sie kennen Ihren inneren Dialog, bei dem es mindestens zwei oder gar mehr verschiedene Positionen und Meinungen gibt, die das Treffen einer Entscheidung so schwer machen. Wie im richtigen Team gibt es Befürworter und Gegner, die gemeinsam zu einer einstimmigen Entscheidung kommen müssen. Diese └Meisterleistung⌠ müssen Daytrader oft in Sekundenschnelle bringen. Wie in High Performance Managementteams geht das nur gut, wenn es für diesen Entscheidungsprozess klare Regeln gibt und jede Meinung einbezogen und sorgfältig abgewogen wird. Tun wir das nicht, dann beginnt der erste Selbstzweifel schon bevor der Trade in den Markt gelangt ist. Und das Stimmengewirr im Kopf fängt schon wieder von vorne an.

Damit Teams in ihrer Unterschiedlichkeit zu einer guten gemeinsamen Entscheidung kommen, ist es oft hilfreich sich die Teammitglieder etwas besser anzuschauen. Es stellt sich die Frage: Wer kann was und wie können die Unterscheide konstruktiv genutzt werden? Dasselbe ist für die └Teammitglieder⌠ in unserem inneren Team erforderlich. Nur wer sein inneres Team gut genug kennt, kann die verschiedenen Stimmen in sich erfolgreich in Kooperation bringen. Wenn wir das nicht leisten, finden innere Kämpfe statt, die eine Menge unnötige Energie verbrauchen und am Ende des Tages sind wir geschafft √ aber nicht reicher.

Kurz zum Hintergrund: In den Siebzigern wurde Teamarbeit auch in den Managementetagen populär. Ein großes Unternehmen in der Nähe von London fand nun heraus, dass ihre Teams sehr unterschiedliche Leistungen brachten, obwohl auf den ersten Blick die Voraussetzungen, Ressourcen und das Können der Teammitglieder gleich verteilt waren. Also beauftragte man eine Forschergruppe mit der Frage: Was unterscheidet gute von schlechten Teams?

Nach umfangreichen Experimenten konnten die Forscher zum Ende ein recht spannendes Ergebnis vorweisen:

1) Teams müssen heterogen besetzt sein, wenn sie erfolgreich sein wollen.

2) Es gibt neun verschiedene aufgabenbezogene Rollen, die in Teams ausgefüllt werden müssen, damit die Voraussetzung für das Erreichen der gesteckten Ziele gegeben ist.

3) Jede Teamrolle hat Stärken und zulässige Schwächen.

4) Meine Ergänzung: Teams müssen diese Rollen kennen und sich über das eigene Verteilungsprofil klar geworden sein, damit sie wissen, welche besonderen Stärken und Schwächen das Team hat. Daraus lassen sich dann für jedes Team, egal ob es sich um ein Team aus mehreren Personen oder unser inneres Team handelt, Regeln und Strategien ableiten.

Das sind die neun aufgabenbezogenen Teamrollen:

http://foren.germany.ru/325032.html?Cat=

NEW 13.12.04 23:18

in Antwort LAD1 13.12.04 23:09, Zuletzt geändert 13.12.04 23:21 (LAD1)

(продолжение)

Jeder Mensch kann bis zu drei dieser Rollen aus dem Stand perfekt und natürlich ausfüllen. Drei davon können wir im Bedarfsfall aktivieren und die restlichen drei Rollen sind zwar ungeheuer notwendig, aber selber werde ich sie nie wirklich gut ausfüllen können (Achtung: Selbstüberschätzung!). Das bedeutet, wenn ich meine persönliche Verteilung kenne, muss ich mir überlegen, wie ich mit diesem speziellen Profil zum Erfolg komme. Was sind Ihre bevorzugten Teamrollen?

Wer sein eigenes Profil testen möchte, findet den speziell für Trader entwickelten Fragebogen im Traders 04/04. Wenn Sie Ihr eigenes inneres Team kennen, dann können Sie für schwierige Situationen nach neuen Lösungen suchen. Dazu müssen Sie Ihren inneren Dialog analysieren und neu steuern lernen.

Das geht zum Beispiel so: Der Trader beschreibt: └Manchmal entscheide ich aus dem Bauch, manchmal nach Logik, irgendwie habe ich keine Linie. Was ist richtig?⌠

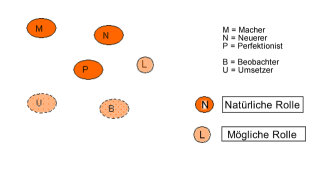

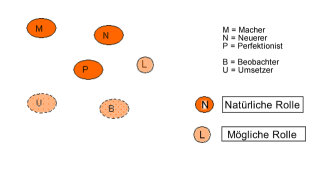

Sein inneres Team hat folgendes Profil:

Er wird den Beobachter (B) für die nächsten Tage aktivieren. Dieser beobachtet folgendes Muster: Jedes mal wenn Idee (N) für den Markt da ist, dann kommt Druck (M) auf schnell zu handeln und dann fast gleichzeitig die innere Stimme, die besorgt (P) an vergangene Trades erinnert, die schief gegangen sind. In dieser inneren Spannung trifft der Trader dann keine Entscheidung.

Nachdem er dieses Muster ein paar Mal hintereinander beobachten konnte, bekommt der Trader die folgende Hausaufgabe: Wenn die Idee (N) da ist und Druck (M) kommt auf, den Druck möglichst früh wahrnehmen (B), stoppen und die Rahmenbedingungen auf außergewöhnliche Umstände prüfen (P). Wenn keine Gründe gegen den Handel zu entdecken sind, dann den Trade umsetzen (U). Danach alles in Ruhe für spätere Überprüfung (P) notieren.

Was wird dadurch anders?

Alle Rollen kommen zu ihrem Recht. Der Neuerer kann seine Idee aus dem Bauch produzieren, der Macher darf Handlungsbedarf signalisieren, wird aber in seinem Tempo etwas gebremst. Der Perfektionist kann in Ruhe alle Umstände, die die Handlung begleiten überprüfen (noch mal genau Zahlen anschauen, auf Wahrnehmungsfallen achten etc.) Erst dann lautet das Kommando: Action! Ein idealer wohlüberlegter Schachzug, alle Stärken des Traders werden genutzt, ohne sich gegenseitig zu behindern. Und das Ganze geht mit etwas Übung in Sekundenschnelle.

In diesem Beispiel waren dem Trader der Rahmen und die Regeln des inneren Teams nicht klar. Durch das konsequente Ausnutzen und Umsetzen der Aussagen des Teamrollenmodells konnte eine neue Lösung entstehen.

Monika Müller, Geschäftsleiterin von FCM Finanz Coaching ist Dipl.-Psychologin und Master Certified Coach (ICF).

╘ FCM Finanz Coaching Monika Müller 2004

http://www.monika-mueller.de

http://foren.germany.ru/325032.html?Cat=

Jeder Mensch kann bis zu drei dieser Rollen aus dem Stand perfekt und natürlich ausfüllen. Drei davon können wir im Bedarfsfall aktivieren und die restlichen drei Rollen sind zwar ungeheuer notwendig, aber selber werde ich sie nie wirklich gut ausfüllen können (Achtung: Selbstüberschätzung!). Das bedeutet, wenn ich meine persönliche Verteilung kenne, muss ich mir überlegen, wie ich mit diesem speziellen Profil zum Erfolg komme. Was sind Ihre bevorzugten Teamrollen?

Wer sein eigenes Profil testen möchte, findet den speziell für Trader entwickelten Fragebogen im Traders 04/04. Wenn Sie Ihr eigenes inneres Team kennen, dann können Sie für schwierige Situationen nach neuen Lösungen suchen. Dazu müssen Sie Ihren inneren Dialog analysieren und neu steuern lernen.

Das geht zum Beispiel so: Der Trader beschreibt: └Manchmal entscheide ich aus dem Bauch, manchmal nach Logik, irgendwie habe ich keine Linie. Was ist richtig?⌠

Sein inneres Team hat folgendes Profil:

Er wird den Beobachter (B) für die nächsten Tage aktivieren. Dieser beobachtet folgendes Muster: Jedes mal wenn Idee (N) für den Markt da ist, dann kommt Druck (M) auf schnell zu handeln und dann fast gleichzeitig die innere Stimme, die besorgt (P) an vergangene Trades erinnert, die schief gegangen sind. In dieser inneren Spannung trifft der Trader dann keine Entscheidung.

Nachdem er dieses Muster ein paar Mal hintereinander beobachten konnte, bekommt der Trader die folgende Hausaufgabe: Wenn die Idee (N) da ist und Druck (M) kommt auf, den Druck möglichst früh wahrnehmen (B), stoppen und die Rahmenbedingungen auf außergewöhnliche Umstände prüfen (P). Wenn keine Gründe gegen den Handel zu entdecken sind, dann den Trade umsetzen (U). Danach alles in Ruhe für spätere Überprüfung (P) notieren.

Was wird dadurch anders?

Alle Rollen kommen zu ihrem Recht. Der Neuerer kann seine Idee aus dem Bauch produzieren, der Macher darf Handlungsbedarf signalisieren, wird aber in seinem Tempo etwas gebremst. Der Perfektionist kann in Ruhe alle Umstände, die die Handlung begleiten überprüfen (noch mal genau Zahlen anschauen, auf Wahrnehmungsfallen achten etc.) Erst dann lautet das Kommando: Action! Ein idealer wohlüberlegter Schachzug, alle Stärken des Traders werden genutzt, ohne sich gegenseitig zu behindern. Und das Ganze geht mit etwas Übung in Sekundenschnelle.

In diesem Beispiel waren dem Trader der Rahmen und die Regeln des inneren Teams nicht klar. Durch das konsequente Ausnutzen und Umsetzen der Aussagen des Teamrollenmodells konnte eine neue Lösung entstehen.

Monika Müller, Geschäftsleiterin von FCM Finanz Coaching ist Dipl.-Psychologin und Master Certified Coach (ICF).

╘ FCM Finanz Coaching Monika Müller 2004

http://www.monika-mueller.de

http://foren.germany.ru/325032.html?Cat=

NEW 19.12.04 09:47

in Antwort Gulag 30.11.04 19:35, Zuletzt geändert 19.12.04 09:50 (LAD1)

Liste

Liste