☆ БИРЖЕВЫЕ материалы ☆ по страницам Bloomberg & Co.

Take-profit.org, 06.11.2015 13:15 [GMT] 06.11.2015 14:13

Гартман, редактор инвестиционного бюллетеня The Gartman Letter занимал осторожную позицию в отношении акций в этом году. Тем не менее, он убежден, что «бычий» рынок еще продолжается, до тех пор, пока не будут прорваны линии тренда.

«Те, кто пытается торговать на коротких позициях, сталкиваются с трудностями почти все время,» -отмечает он.

Гартман утверждает, что стремительное падение акций летом показало, что они были перепроданы и вскоре восстановятся до уровней, выше прежних.

Кроме того, он рекомендует держать в своем портфеле золото, купленное за японскую иену, которая ослабилась за последние несколько лет, благодаря мягкой монетарной политике Банка Японии. Таким же образом, для покупки золота выгодно использовать и евро.

«Золото, финансируемое в евро или иене – беспроигрышная позиция,» - считает он. По мнению Гартмана, американская экономика растет вялыми темпами, а ФРС повысит ставки в декабре с 50%-ной вероятностью.

Инвесторы ожидают выхода отчета по занятости вне сельскохозяйственного сектора за октябрь, который может повысить эти шансы. Аналитики, опрошенные Reuters, прогнозируют, что прирост занятости составит 180,000, превзойдя средний показатель августа и сентября, 139,000.

« Когда эта неопределенность прояснится, ФРС повысит ставки на 25 б.п. и на длительное время займет выжидательную позицию, прежде, чем повысить снова,»- прогнозирует Гартман.

Наталья Волобоева, Take-profit.org

Мировая экономика растет медленнее, чем прогнозирует Международный валютный фонд и ему подобные организации. Так считает Нильс Смедегаард Андерсен, исполнительный директор Moeller-Maersk. Его компании принадлежит крупнейшая в мире судоходная линия, и, обслуживания около 15 процентов всех потребительских товаров, транспортируемых морем, она является надежным барометром состояния мировой торговли. «Мы полагаем, что мировая экономика сбавляет обороты», - отметил он в телефонном интервью. «Объемы торговли сейчас существенно ниже, чем должны бы быть при текущих прогнозах по росту».

МВФ 6 октября понизил свой прогноз по мировому валовому внутреннему продукту на 2015 год с 3.3 до 3.1 процента, отметив неблагоприятную динамику в развивающихся странах на фоне снижения цен на сырье. Кроме того, Фонд урезал и прогноз на 2016 год с 3.8 до 3.6 процента. Но, по мнению Андерсена, даже эти пересмотренные данные выглядят слишком оптимистично. «Наша собственная серия макроэкономических прогнозов на 2015 год сильно отличается от того, что ждут от мировой экономики другие - и не в лучшую сторону. В первую очередь снижение роста коснется развивающихся стран, а также, возможно, Европу». Перспективы 2016 года также кажутся на более пессимистчными по сравнению с общепринятым мнением.

В пятницу контейнерная линия Maersk сообщила о падении квартальной прибыли на 61 процент в третьем квартале, поскольку спрос на корабли для транспортировки товаров резко сократился по сравнению с прошлым годом. Низкие показатели роста воспринимаются особенно болезненно в отрасли, которая уже работает с избыточными мощностями. Торговля между Азией и Европой пострадала из-за того, что снижение курса евро лишает китайские товары конкурентоспособности в глазах европейских потребителей. Однако, по словам Андерсена, признаков в мировой экономике, подобного тому, что последовал за финансовым кризисом 2008 года, пока не наблюдается.

«Мы видим искажения, связанные с перераспределением доходов между странами, экспортирующими сырье, и странами, которые его покупают», - пояснил он. «Однако вряд ли эти процессы приведут к кризису. На данном этапе пока нет никаких причин для подобных предположений». Источник: Forexpf.Ru - Новости рынка Forex

Источник : Forexpf.Ru - Новости рынка Форекс

Несмотря на сплошной поток плохих новостей для мировой экономики и очевидные проблемы в некоторых сегментах американской промышленности, к концу 2016 года американской экономике может грозить перегрев, если Федрезерв не начнет повышать учетную ставку в ближайшее время. Именно такого мнения придерживаются аналитики Goldman Sachs. Банк отмечает ряд устойчивых факторов риска для экономики, в частности, связанных с чрезмерно жесткими финансовыми условиями. Однако доводы в пользу отсрочки первого за последние десять лет повышения ставки «с каждым днем выглядят менее убедительно, поскольку экономическим прогнозам уже ничто не угрожает, а наш базовый сценарий подразумевает отчетливую потребность в скором повышении ставки».

Несмотря на сплошной поток плохих новостей для мировой экономики и очевидные проблемы в некоторых сегментах американской промышленности, к концу 2016 года американской экономике может грозить перегрев, если Федрезерв не начнет повышать учетную ставку в ближайшее время. Именно такого мнения придерживаются аналитики Goldman Sachs. Банк отмечает ряд устойчивых факторов риска для экономики, в частности, связанных с чрезмерно жесткими финансовыми условиями. Однако доводы в пользу отсрочки первого за последние десять лет повышения ставки «с каждым днем выглядят менее убедительно, поскольку экономическим прогнозам уже ничто не угрожает, а наш базовый сценарий подразумевает отчетливую потребность в скором повышении ставки».Октябрьский отчет по рынку труда показал значительное ужесточение условий и рост занятости после слабых сентябрьских данных. И дело не только в увеличении темпов роста численности рабочих мест; зарплаты также увеличиваются быстрее, чем предполагалось, а уровень безработицы сократился вдвое относительно пикового значения 10%, зафиксированного во время финансового кризиса 2009 года. В частности, Goldman считает, что уровень безработицы U6, включающий, помимо официальных безработных, демотивированных сотрудников и тех, кто работает с частичной занятостью только из экономических соображений, сейчас на 1% выше прогнозных значений структурной безработицы, то есть, уровня, характеризующего нормально функционирующую экономику. Это значит, что условия на рынке труда быстро ужесточаются, а экономика при таких же темпах роста может перегреться уже к концу 2016 года или к началу 2017 года. Источник: Forexpf.Ru - Новости рынка Forex

Take-profit.org, 09.11.2015 14:24 [GMT] 09.11.2015 15:22

В интервью для Вloomberg, глава Moeller-Maersk, Нильс Смедегаард Андерсен предположил, что консенсусные прогнозы по росту мировой экономики – преувеличены, несмотря на их пересмотр в сторону понижения.

Пару дней назад компания сообщила, что сокращает 4.000 рабочих мест, из-за ощутимого спада прибыли.

«Мы убеждены, что мировая экономика сбавляет обороты. Торговые объемы сегодня – намного ниже, чем предполагают прогнозы…

Проведя собственное исследование, мы пришли к выводу, что экономика развитых стран растет медленнее, чем ожидается в 2015, а на 2016 мы бы также не советовали быть слишком оптимистичными,» - отмечает Андерсен.

Экономики США и Великобритании демонстрируют относительно здоровый рост, однако Еврозона по-прежнему отстает, тогда как прогнозы для развивающихся рынков, также, ощутимо снизились.

Показатели глобальной торговли стояли на месте с 2011 до середины 2015, после чего они пошли на спад:

.png)

Это соответствует происходящему с индексом стоимости фрахта, Вaltic Dry Index, который отслеживает цены на морские перевозки. Так, его рост говорит об увеличении спроса, или о внезапном снижении предложения, тогда как падение – наоборот.

Этот индекс так и не возвратился к своим докризисным максимумам, однако его показатели по-прежнему отслеживаются, так как являют собой нечто вроде барометра мировой торговли.

.png)

Несмотря на то, что индекс достиг рекордных минимумов в начале года, в ноябре он показывал самые низкие отметки за всю историю в этом месяце.

По мнению команды аналитиков Goldman Sachs, существует 60%-ная вероятность того, что процесс восстановления затянется на 10 лет.

Инвесторы, опасающиеся очередной неизбежной рецессии в американской экономике, могут расслабиться и спать спокойно: по мнению аналитиков Goldman Sachs, скорее всего, процесс восстановления не закончится еще долгое время. Старший экономист банка Ян Хациус и его коллеги проанализировали набор данных по бизнес-циклам развитых стран и получили весьма интересные результаты.

Среди развитых экономик средняя продолжительность периода экономической экспансии растет с 1950 года. Самый долгий подъем американской экономики длился 10 лет, с 1991 года по 2001 год. До 1950 года средняя продолжительность роста не превышала три года. Экспансии длинной в десять и более лет всегда были единичными случаями. С 1950 года средний показатель увеличился до восьми лет, хотя для США он составил около пяти лет.

Аналитические данные показывают большое количество экстремальных значений в выборке. Иными словами, экспансии, как правило, бывают или очень короткими, или наоборот очень долгими. Это значит, что нынешний период подъема, который уже длится более шести лет, скорее всего, не оборвется в ближайшем будущем. По данным Национального бюро экономических исследований, текущая фаза роста началась в июле 2009 года. При этом инвестиционный банк считает, что вероятность того, что подъем продолжится еще в течение почти четырех лет составляет 60%. Эти расчеты основаны на статистике, полученной после 1950 года.

В то же время аналитики Goldman подчеркивают, что этот прогноз представляет собой лишь общую картину, основанную на исторических данных, и не является результатом глубокого анализа текущего состояния экономики. «Несмотря на наличие неблагоприятных факторов, воздействующих на американскую экономику — особенно внешних — мы не склонны полагать, что фаза роста подходит к концу». Вероятность наступления рецессии в следующем году не превышает 10-15%. Источник: Forexpf.Ru - Новости рынка Forex

Источник : Forexpf.Ru - Новости рынка Форекс

Take-profit.org, 13.11.2015 10:22 [GMT] 13.11.2015 11:20

1. Покупка USD против EUR и CHF

Основания: в начале 2016 эффект от различий в монетарной политике ФРС и ЕЦБ станет еще более выраженным.

Центробанк Швейцарии будет стараться предотвратить укрепление франка против евро, даже на фоне снижения EURUSD.

Сделки: Продажа EURUSD, с целью на 1.00, а затем – на 0.85.

Покупка 6-месячного опциона «колл» по USDCHF с потенциальной прибылью, в 6 раз превышающей премию.

Риски: отрицательные ставки и количественное смягчение отойдут на второй план перед шоком из-за снижения темпов роста американской экономики.

2. Длинные позиции по европейским акциям

Основания: принимая во внимание намерения ФРС начать ужесточение монетарной политики, а ЕЦБ – расширить программу смягчения, рост корпоративной прибыли в Европе позволит акциям обойти своих американских конкурентов.

Сделки: Длинные позиции по европейским акциям. Наша цель по Euro Stoxx 600 - 445, и 17% -ный прирост с текущих уровней.

Pиски: Европейский акции уязвимы к снижению темпов роста экономики, новым стимулам ЕЦБ и к возобновлению политических рисков.

3. Продажа AUDUSD

Основания: различия в монетарной политике центробанков ощущаются и за пределами Европы. Экономический спад в

Китае и снижение цен на сырьевые товары в Австралии дает повод для «медвежьих» настроений по австралийскому доллару.

Сделки: Покупка 6-месячных опционов «пут» по AUDUSD с 0.70, RKO - 0.65. Максимальная прибыль – в 14 раз превышает премию.

Pиски: восстановление на сырьевом рынке может свести на нет ожидаемую прибыль. Ускорение темпов ослабления австралийского доллара чревато тем же. Риск по RKO ограничен выплаченной премией.

4. Покупайте 2-летние облигации Германии

Основания: ЕЦБ планирует снизить депозитную ставку в декабре.

Сделки: Покупка 2-летних контрактов Schatz future на -35 б.п. с целью на -55 б.п. и стопом на 25 б.п.

Pиск: «Агрессивный» тон ЕЦБ на заседании может обеспечить «пол» депозитной ставки на отметке -20 б.п.

5. Продажа 5-летних казначейских облигаций США

Основание: доходность 5-летних казначейских облигаций может выйти из диапазона.

Сделки: Продажа на прорыве выше 1.88% в области 2.33/2.43%.

Риск: возможны потери на позиции, если ФРС будет затягивать с принятием решения.

6. Предпочтение европейской задолженности перед американской

Основания: монетарная политика и отставание корпоративной прибыли в цикле делает европейскую задолженность более привлекательной, по сравнению с американской.

Сделки: Облигации iTraxx1 против IG.

Риск: «Миролюбивый» уклон политики ФРС обусловит опережающую динамику IG.

7. Покупка облигаций развивающихся стран в местной валюте

Основания: Определенные развивающиеся рынки предлагают прибыль в среде растущей доходности США.

Сделки: Длинные позиции по 5-летним гособлигациям развивающихся рынков в местной валюте, а именно Индии, России и Мексики.

Pиски: кризис доверия на развивающихся рынках

8. Предпочтение ориенированному на задолженность индексу SP перед ценными бумагами с ипотечным обеспечением (MBS)

Основания: Ожидается рост волатильности, связанный с потенциальным повышением ставок ФРС, который окажет негативное влияние на MBS.

Сделки: В случае жилищных ипотечных облигаций (RMBS) , отдаем предпочтение активам, с более высоким возвратом.

Pиск: скачок глобальной макро-волатильности.

9. «Медвежье» выравнивание кривой доходности из-за повышения ставок

Основания: Рынок недооценивает вероятность повышения ставок ФРС в краткосрочной перспективе

Сделки: Рекомендуем 6-месячный форвардный своп 5-30-летней доходности с медвежьим выравниванием кривой на 86 б.п. и целью на 20 б.п., то есть продажу 30-летних и покупку 5-летних облигаций

Pиск: «миролюбивый» тон ФРС и повышение ожиданий по росту и инфляции могут обусловить «медвежье» увеличение крутизны кривой доходности.

10. Защита от рисков, сопряженных с ростом доллара

Основания: Повышение ставок может обусловить укрепление доллара. Риск снижения EURMXN повлиял на соотношение EURUSD/USDMXN.

Сделки: Покупка 6-месячных опционов «пут» по EURUSD на 1.02, и «колл» по USDMXN на 17.15. Максимальная прибыль в 6 раз превышает премию.

Pиск: Доллар может разочаровать, однако потенциальные потери ограничены выплаченной премией.

Наталья Волобоева, Take-profit.org

Take-profit.org, 13.11.2015 08:02 [GMT] 13.11.2015 09:00

Аналитики из Asbury Research убеждены, что рынок выглядит крайне уязвимым к коррекции до Дня благодарения, который в США празднуется 26-го ноября.

Несмотря на то, что специалисты настроены довольно оптимистично в отношении акций в долгосрочной перспективе, они выделяют ряд тревожных сигналов, которые могут вылиться в «коррекционный откат». Напомним, что коррекцией считается спад как минимум на 10% с последнего пика.

Со времени пятничного отчета по занятости, который ясно дал понять, что ФРС может повысить ставку на декабрьском заседании, впервые за почти что 10 лет, акции просели.

1) Сопротивление в Nasdaq Composite

Nasdaq Composite столкнулся с серьезным сопротивлением. С технической точки зрения, индекс пытался тестировать максимум на 5,133 и терпел неудачу 4 раза в 2015. По мнению Asbury, это говорит о близком откате.

[center]

[/center]

[/center]2) Схождение/расхождение скользящих средних

Еще один комплексный индикатор, так называемое схождение/расхождение скользящих средних, оценивающее разницу между краткосрочными и долгосрочными ценовыми тенденциями, предполагает спад на рынке. Этот показатель сменил траекторию и более не указывает на «бычий» рост.

[center]

[/center]

[/center]3) Акции перекуплены

Уоллес Витковски, аналитик MarketWatch предлагает свое определение этому понятию. Так, перекупленный актив торгуется вне заданного диапазона. В случае акций, это выше 50-дневной скользящей средней.

Специалисты Asbury используют 21-дневный стохастический осциллятор, пытаясь опередить перекупленность рынка. Как показывает статистика, в последние годы перекупленность приводила к откату.

[center]

[/center]

[/center]4) Ширина рынка

По данным Asbury, 65% - 77% акций на Нью-Йоркской бирже торгуются выше 40-дневной скользящей средней, что должно быть хорошим знаком. Однако есть мнение, что за такой шириной рынка следуют «откаты».

[center]

[/center]

[/center]5) Высокодоходные облигации

Как показывает биржевой фонд SPDR Barclays High Yield Bond, стоимость высокодоходных облигаций, также, страдает.

Иначе называемые «мусорными», такие облигации обычно выпускаются компаниями с кредитными рейтингами ниже инвестиционного уровня и считаются довольно рискованными. Цены на такие облигации - упали, подтолкнув их доходность вверх, так как обвал цен на нефть и спад в экономике обеспокоили инвесторов.

В то же время, перспектива повышения ставок ФРС обусловила рост доходности казначейских облигаций, которые принято считать безопасными. Это - важно, так как расширение спреда между доходностью «мусорных» облигаций и казначейских традиционно обещает спад на рынке.

[center]

[/center]

[/center]6) Самоуспокоенность инвесторов

Индекс волатильности от CBOE достигает уровней, предполагающих, что инвесторы перестают бояться, то есть растет их самоуспокоенность. Это, в свою очередь, грозит рынку шоком, который может повлечь за собой обвал.

Впрочем, аналитики Asbury отмечают, что солидный октябрьский отчет по занятости свидетельствует о здоровье рынка и рекомендуют покупать на любой коррекции.

[center]

[/center]

[/center]Наталья Волобоева, Take-profit.org

Распечатать

18.11.2015 08:47

bdforexfactory.com

Индивидуальные выступления представителей Федеральной резервной системы в последнее время вызывают негативную реакцию рынка, к тому же они полны противоречий и вряд ли могут быть полезны инвесторам.

Мы уже писали о проблеме коммуникации в Федрезерве и о том, что сделать какие-то выводы после этих выступлений достаточно сложно. Теперь на это обратило внимание и издание The Wall Street Journal. Был проведен опрос экспертов, в ходе которого выяснилось, что внимания заслуживают всего два спикера: из Атланты и Сан-Франциско, а остальных вообще можно не слушать. Кстати, самым бесполезным был выбран господин Кочерлакота, который вскоре покинет ряды Федрезерва.

Вот что пишет WSJ:

История вопроса

С публичными заявлениями выступают 17 членов Комитета по операциям на открытом рынке США. Многие инвесторы внимательно следят за их высказываниями в надежде получить какие-то подсказки относительно будущих решений регулятора. Но далеко не все подобные выступления одинаково полезны.

Дело в том, что часть спикеров озвучивают общее мнение Федеральной резервной системы. а другие, наоборот, выплескивают в массы свои личные точки зрения, которые с политикой ФРС имеют мало общего.

В результате даже опытные трейдеры с Уолл-стрит совершали ошибочные сделки, ориентируясь на слова тех спикеров, которые почти не имеют влияния в ФРС.

Итак, WSJ опросила 42-х экспертов, чтобы понять, чьи заявления имеют наименьшее отношение к общей политике ФРС. Вот что получилось:

Оценки были выставлены по семибалльной шкале, где 1 - наименее полезные высказывания, 7 - наиболее полезные.

Как мы видим, вместе с Кочерлакотой на дне рейтинга находятся Роберт Стивен Каплан из Далласа и Патрик Харкер из Филадельфии. Оба они недавно вошли в состав Комитета по операциям на открытом рынке, так что пока просто не успели завоевать авторитет.

Если же посмотреть на реакцию рынков на последние выступления представителей Феда, то каждый раз реакция была негативной.

Zerohedge

[h2]Йеллен пытается спасти ФРС[/h2]

Глава Федеральной резервной системы (ФРС) Джанет Йеллен пытается не допустить прохождения через Конгресс США законопроекта о реформе Федрезерва.

Как сообщает агентство Bloomberg, она призвала конгрессменов из палаты представителей проголосовать против данной реформы. В своем письме к спикеру нижней палаты Полу Райану и лидеру меньшинства Нэнси Пелоси Йеллен назвала попытку реформы ФРС серьезной ошибкой.

По ее словам, подобные изменения излишне политизируют решения о процентных ставках.

Законопроект, который был утвержден комитетом палаты представителей по финансовым услугам, требует от ФРС выработки единого правила принятия решений о ставках.

Контроль над реализацией этого правила предлагается возложить на Главное бюджетно-контрольное управление США.

Распечатать

19.11.2015 09:36Реакция рынка на последние "минутки" ФРС была немного странной, учитывая "ястребиные" заявления членов FOMC, которые стали доступны общественности. Стоимость акций и облигаций выросла, золото подорожало, а доллар стал дешевле – это точно не та реакция, которую можно было бы ожидать.

И, кажется, инвестиционный банк Goldman Sachs нашел ответ на страницах отчета ФРС.

Во-первых, мы знаем, что экономические данные ухудшились с сентябрьской встречи.

Во-вторых, реакция по всем классам активов была странной.

Что могло создать такую реакцию рынка?

По мнению аналитиков Goldman Sachs, есть несколько причин, которые не так просто увидеть в 12-страничном отчете ФРС.

Причина №1. Протокол встречи показал, что большинство чиновников ФРС считают, что условия для повышения ставки могут быть достигнуты к следующему заседанию.

Тем не менее все данные о состоянии рынка труда "оказались слабее, чем ожидалось", поэтому члены FOMC согласились подождать до получения дополнительной информации, прежде чем повышать процентные ставки.

Судя по всему, отчет по занятости в октябре может развеять большинство страхов, поэтому у комитета есть достаточно сильная основа для повышения ставок в следующем месяце.

Причина №2. В протоколе говорится, что некоторые участники указали на ряд других причин, которые не позволяют дальше задерживать повышение ставки по федеральным фондам. Повышение ставки позволит увеличить уверенность в перспективах экономики, сократить неопределенность на финансовых рынках, снизить риск роста финансовых диспропорций, вызванных низкими процентными ставками, избежать потери доверия.

Причина №3. Протокол включал в себя обсуждение концепции "равновесных реальных процентных ставок".

В соответствии с более ранними комментариями ФРС многие должностные лица, включая Йеллен, считают, что краткосрочная реальная процентная ставка в настоящее время находится около нуля.

Члены FOMC ожидают, что краткосрочная ставка будет расти с течением времени, тогда как долгосрочная равновесная реальная ставка также может расти, но, вероятно, только постепенно.

Было отмечено, что в более долгосрочной перспективе краткосрочная реальная ставка будет ниже, чем нормальный уровень, который был характерен для предыдущих бизнес-циклов. Кроме того, номинальная процентная ставка также будет оставаться ниже, чем в предыдущие десятилетия.

Причина №4. Участники обсуждения также отметили, что низкая равновесная долгосрочная ставка означает, что эффективная нулевая ставка может встречаться чаще, чем раньше. В результате несколько членов FOMC указали, что было бы разумно рассмотреть варианты расширения адаптивной денежно-кредитной политики на случай экономических сбоев.

Другими словами, нейтральная ставка, то есть та, до которой в теории можно повышать номинальную до следующего цикла смягчения, будет оставаться ниже, чем раньше. Это означает, что политика нулевой процентной ставки будет применяться чаще и тогда придется прибегать к "дополнительным мерам денежно-кредитной политики".

Получается, что если ФРС не хочет прибегать к политике отрицательных ставок, то регулятор будет использовать QE чаще и в больших объема. В основном же члены FOMC признали, что манипуляция ставками стала неэффективной для всех их намерений и целей.

Находка Goldman означает, что ФРС призналась в "ненормальном" восстановлении, а также в том, что экспериментальная денежно-кредитная политика, которая когда-то считалась крайностью, будет новой нормой. Именно поэтому акции и облигации выросли в цене, а доллар упал.

Распечатать

19.11.2015 10:06Для Уоррена Баффетта текущий год на рынке акций оказался крайне неудачным. Если раньше легендарный инвестор обыгрывал рынок, то теперь проигрывает ему, пишет CNBC.

Акции компании Баффетта Berkshire Hathaway с начала года потеряли 11%, то есть почти на 10% больше, чем индекс S&P 500. Казалось бы, что здесь такого: неудачные периоды бывают у всех, даже если речь идет о настоящей легенде рынка. Но дело в том, что нарушена устойчивая тенденция.

В течение многих лет акции Berkshire Hathaway отставали от рынка, если там наблюдалось ралли, но зато выглядели лучше, если рынок чувствовал себя неважно. Такая тенденция отражала известное правило Баффетта при работе на рынке: "Бойтесь, когда другие жадные, но будьте жадными, когда другие боятся".

CNBC

Так вот, в этом году рынок S&P 500 пока что снижается по сравнению с началом года, хотя и всего на 0,4%. Если за оставшиеся полтора месяца индекс останется в минусе, то это будет первый случай с 1990 г., когда акции Berkshire торговались хуже падающего рынка. Конечно, если не брать 2011 г., когда S&P 500 закончил год с результатом минус 0,05%.

Ну а худшим годом для Баффетта стал 1999-й, тогда бумаги Berkshire рухнули на 20%, а индекс широкого рынка, наоборот, вырос на те же 20%.

Как ни странно, но портфель инвестора серьезно пострадал от падения цен на сырье. Berkshire держит акции крупнейших железнодорожных перевозчиков, которые возят нефть и уголь. Ну а поскольку цена на сырье упала, ударило это и по акциям перевозчиков.

Впрочем, даже эта неудача, которая, кстати, еще должна подтвердиться до конца года, не отменяет успехов господина Баффетта.

Вспомним 5 советов о том, что нужно делать с деньгами в 2015 г. Уоррен Баффетт озвучил их в конце прошлого года.

[h2]1. Держитесь подальше от bitcoin[/h2]

Учитывая нелюбовь Баффетта к технологиям, это неудивительно. Оракул из Оклахомы не инвестирует в то, в чем он не разбирается. А он не разбирается в секторе технологий.

Однако тут дело не только в нелюбви к технологиям. Дело в том, что валюта bitcoin – это вообще не инвестиция, так как у нее нет ценности, считает он.

"Держитесь от нее подальше. …Это способ перевода денег, очень эффективный способ перевода денег, вы можете делать это анонимно. Чек — это тоже способ перевода денег. Имеют ли чеки огромную стоимость лишь потому, что с их помощью вы можете переводить деньги? А банковские переводы? Вы можете переводить деньги с помощью банковских переводов. Я надеюсь, что bitcoin становится более эффективным способом делать это, но вы можете заменить ее десятком других способов. Мне кажется забавной сама идея того, что она обладает какой-то внутренней ценностью".

[h2]2. Учитесь читать финансовую отчетность[/h2]

"Пройдите обучение на бухгалтерских курсах. Бухгалтерия — это язык бизнеса. …С течением лет вам станет проще и проще читать финансовую отчетность, понимать ее, так как это отдельный язык. Понимание иностранного языка приходит с опытом, когда вы сначала изучаете его, а потом это оправдывает себя".

[h2]3. Сосредоточьтесь на экономии, а не на том, чтобы как можно быстрее разбогатеть[/h2]

"Я считаю, что когда люди не учатся привычке экономить — это большая ошибка. Потому что экономия — это привычка. Что касается возможности быстро разбогатеть, то довольно просто медленно и понемногу зарабатывать, но совсем не просто быстро разбогатеть".

[h2]4. Когда цена на акции падает, покупайте, а не продавайте[/h2]

Это был непростой год для рынка и для состояния Баффетта. Он потерял около $2 млрд в течение нескольких дней в октябре. Однако Баффетт сохранял спокойствие, давая целый ряд интервью, во время которых он объяснял, почему он любит периоды снижения рынка.

"Мне нравится покупать, когда рынок на спаде, и чем больше рынок падает, тем больше мне нравится покупать. …Я не знаю, как предсказывать то, что будет с рынком. Но я знаю, как выбирать разумные инвестиции, которыми потом надо владеть в течение длительного периода времени".

[h2]5. Прекратите изображать из себя эксперта[/h2]

"Если вы не вкладываете в те вещи, в которых вы разбираетесь, то вы фактически играете в азартную игру", - заявил Баффетт CNBC ранее в этом году.

Сам он почти всегда придерживается этого совета, и именно поэтому он никогда не инвестирует в технологии, золото и авиалинии. В своем письме акционерам в 2011 г. он написал следующее:

"Вам необязательно быть экспертом, чтобы получать удовлетворительные доходы от инвестиций. Но если вы не являетесь экспертом, то вы должны признать это и следовать определенному курсу, который сработает. Старайтесь мыслить проще и не форсируйте события. Если вам обещают быстрые доходы, то быстро отвечайте: "Нет".

Take-profit.org, 24.11.2015 05:58 [GMT] 24.11.2015 06:56

]

Федеральная резервная система США откладывает момент повышения ключевой ставки, указывая на то, что такой шаг может помешать росту инфляции до целевого значения.

Однако, как отмечает в своей статье на Project Syndicate профессор экономики Гарвардского университета Гита Гопинатх, низкая инфляция – это не повод для сохранения низких ставок.

В сентябрьском заявлении Федеральной резервной системы (ФРС) говорится о влиянии – в широком смысле – мировой экономической ситуации на США и соответственно на денежно-монетарную политику страны.

Более того, ФРС решила отложить решение о повышении процентных ставок, в частности, из-за того, что, по мнению американского руководства, укрепление доллара приведет к снижению цен на импорт и не позволит достичь целевого уровня инфляции в 2%.

В действительности, хотя колебания валютных курсов способны оказать существенное влияние на инфляцию в других странах, изменения курса доллара редко оказывали значительный или продолжительный эффект на цены в США. Эта разница, естественно, объясняется доминирующей ролью доллара США в качестве средства расчетов в международной торговле: цены устанавливаются в долларах.

Доллар зачастую является расчетной единицей в долговых контрактах, причем даже в тех случаях, когда ни заемщик, ни кредитор не являются американскими юридическими или физическими лицами. Аналогично в международной торговле доля доллара в качестве единицы расчетов примерно в 4,5 раза выше доли США в объемах мирового импорта и в три раза выше доли США в объемах мирового экспорта. Цены на 93% товаров и услуг, импортируемых США, установлены в долларах.

В такой ситуации масштабы влияния колебаний доллара на цены на импорт (без учета топлива) в США оказываются одними из самых низких в мире, причем как в краткосрочной перспективе (один квартал), так и в более длительной (два года). Это происходит по трем главным причинам. Во-первых, условия международных торговых контрактов пересматриваются не часто. Это означает, что долларовые цены "фиксируются" на продолжительный период (примерно 10 месяцев), несмотря на колебания курсов валют.

Во-вторых, большинство экспортеров импортируют комплектующие и сырье с ценами в долларах, поэтому курсовые колебания оказывают ограниченный эффект на себестоимость их продукции, а значит, и на их желание менять долларовые цены. Наконец, в-третьих, экспортеры, желающие удержать свою долю на мировых рынках (где цены, как правило, номинируются в долларах), предпочитают сохранять стабильность долларовых цен на свою продукцию, чтобы не пасть жертвой идиосинкратических изменений валютных курсов.

Небольшой эффект, который шок изменения цен на импорт оказывает на инфляцию в США, является очень мимолетным: уже через два квартала он практически исчезает. К примеру, резкое укрепление доллара США на 10% может уменьшить инфляцию цен на импорт (без учета топлива) на 4,4% кумулятивно в течение следующих 2-3 кварталов, но после этого его влияние на инфляцию становится пренебрежимо малым.

Если рассчитывать расходы потребителей на импорт, то укрепление доллара на 10% может привести к снижению инфляции, измеряемой по методике индекса потребительских цен (CPI), всего лишь на 0,5 процентных пункта в течение первых двух кварталов. И это, по всей видимости, максимально возможное значение, поскольку в этом случае предполагается, что розничная торговля США полностью перекладывает на потребителей любые изменения в ценах на импорт.

На практике же розничные сети с гораздо большей вероятностью просто увеличат свою маржу, уменьшив тем самым масштабы переноса на потребителей изменений себестоимости товаров. Согласно расчетам для импортных промышленных товаров, которые наилучшим образом представляют компоненты потребительской корзины, масштабы перекладывания на покупателей изменений в ценах оказываются даже ниже, чем для импортируемых товаров в целом (без учета топлива).

Хотя данные факторы уберегают США от инфляционного давления, возникающего из-за валютных колебаний, они приводят к росту уязвимости других стран, особенно развивающихся. Долларовые цены на большую часть импорта в этих странах почти не реагируют на изменения валютных курсов, поэтому показатель переноса таких колебаний на цены на импорт, номинированные в национальных валютах, приближается к 100%.

В результате влияние колебаний курсов валют на инфляцию в большинстве стран мира оказывается в 3-4 раза сильнее, чем в США. К примеру, девальвация турецкой лиры на 10% может привести к росту кумулятивной инфляции (CPI) в стране на 1,65-2,03 процентного пункта в течение двух лет (при прочих равных).

Несмотря на эти дисбалансы, доминирующая роль доллара США в качестве мировой расчетной валюты вряд ли изменится в обозримом будущем. Не в последнюю очередь это связано с тем, что для изменения ситуации требуется координация усилий гигантского количества экспортеров и импортеров во всем мире. Евро может выглядеть сильным конкурентом, учитывая высокие объемы торговли между странами еврозоны, однако за пределами Европы эта валюта используется далеко не так широко, как доллар.

Определяя сроки возвращения процентных ставок на нормальный уровень, ФРС решила придать особое значение слабой инфляции и ее глобальным причинам. Определенные глобальные события действительно могут толкать уровень инфляции вниз, в частности падающие цены на сырье, а также, возможно, замедление роста экономики в развивающихся странах и растущая финансовая волатильность. Однако укрепление доллара не ведет к снижению инфляции, по крайней мере в сколько-нибудь значительной степени. Более сильный доллар, следовательно, не является уважительной причиной, чтобы откладывать решение о нормализации учетной ставки в США.

vestifinance.ru

Take-profit.org, 27.11.2015 14:16

Впервые это понятие Насим Талеб ввел в 2007 году в одноименной книге. Оно описывает событие, которое невозможно предсказать.

Поясняя детальнее, Талеб приводит в пример индейку, традиционное блюдо на столе в День благодарения.

«Представим себе индейку, которую усердно кормят каждый день, и которая убеждена в дружественном отношении к ней людей,» - пишет он.

«В канун Дня благодарения с индейкой произойдет нечто непредвиденное, она поймет что ошибалась.»

Этот график иллюстрирует идею книги Талеба.

Проблема, которую затрагивает автор, заключается в экономическом прогнозировании, в ходе которого, на основе прошедших событий делаются предсказания на будущее.

«Уверенность индейки в безопасности достигает максимума, когда риск – самый высокий,» - продолжает Талеб.

«Проблема в том, что то, что срабатывало в прошлом, может не сработать на этот раз, и тот опыт, который мы получили в прошлом, может оказаться бесполезным, или, что еще хуже, повести нас по неверному пути.» -поясняет он.

Именно в этом и заключается феномен «черного лебедя».

Безусловно, можно делать прогнозы на будущее, однако ошибочно пытаться предугадать события, которые практически непредсказуемы.

Когда случается такое событие, мы понимаем, что такого мы не могли бы ожидать ни в коем случае, однако Талеб доказывает, что это выходит только лишь за рамки наших прежних убеждений о том, что возможно спрогнозировать , а что - нет.

Today http://www.traderzona.com/pivoner/today/

Какой логике следовала ФРС?

18.12.2015 09:18Спустя всего один день после того, как Федеральная резервная система объявила об историческом повышении ставки, у экспертов возникает все больше вопросов.

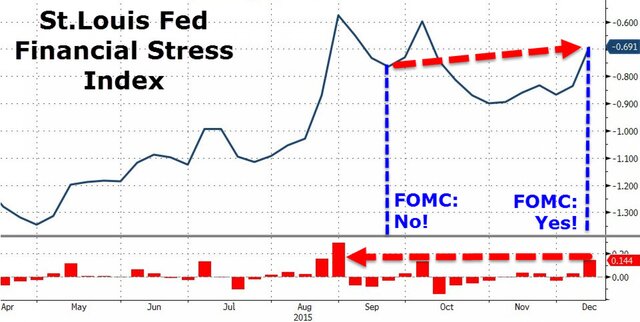

Про слабые экономические данные мы уже писали накануне, когда индекс деловой активности в Филадельфии показал резкое снижение до минимумов за несколько лет. Теперь обратим внимание на финансовые рынки, причем рассмотрим индикатор, который рассчитывает сама ФРС. Речь идет о так называемом индексе стресса St.Louis Fed's Financial Stress Index (FSI). Буквально за неделю до повышения ставки индикатор показал самый сильный рост с августа.

Да, понятно, что этот самый индекс стресса негативно реагировал на готовность ФРС поднять ставку, поэтому

мы видели рост перед сентябрьским заседанием, видим и сейчас. Вопрос в том, почему в сентябре госпожа Йеллен отказалась от повышения ставки, а сейчас она пошла на этот шаг, даже при том, что St.Louis Fed's Financial Stress Index сейчас был выше, чем в сентябре.

Zerohedge

За неделю, завершившуюся 11 декабря, FSI вырос до минус 0,691 пункта, при том, что неделей ранее он был на отметке минус 0,835. Более того, индикатор растет уже в течение пяти из последних шести недель, ну а за последнюю неделю рост, как мы уже сказали, был максимальным с августа.

Что же сами рынки? Непосредственно перед заседанием регулятора остро встала проблема высокодоходных корпоративных облигаций. Ситуация как

две капли воды напоминает 2007 г. и рискует вылиться в очень серьезные неприятности. Первая реакция рынков на повышение ставки была позитивной. И фондовые индексы, и цена "мусорных" бондов устремились вверх. Но радость оказалась недолгой. Уже в четверг весь этот рост был нивелирован, а высокодоходные облигации и вовсе начали валиться.

Zerohedge

LIBOR

Реакция на решения Федрезерва уже видна и на денежной рынке. Межбанковская ставка по кредиту овернайт в долларах США установлена в четверг на максимуме за шесть лет - 0,3614%. Это максимум с 31 марта 2009 г.

Для сравнения, в конце прошлого года ставка находилась на отметке 0,0852%.

Эксперты уверены, что решение по ФРС станет эффективным шагом по сокращению

избыточной ликвидности в финансовой системе.

Today http://www.traderzona.com/pivoner/today/

Золото и ставка ФРС: что будет дальше?

18.12.2015 10:15 Широко распространено мнение, что цена на золото должна снижаться, когда Федеральная резервная система повышает процентную ставку. Но для этого ФРС действительно должна вернуться к "нормальной денежно-кредитной политике", что вряд ли возможно сейчас.

Широко распространено мнение, что цена на золото должна снижаться, когда Федеральная резервная система повышает процентную ставку. Но для этого ФРС действительно должна вернуться к "нормальной денежно-кредитной политике", что вряд ли возможно сейчас.

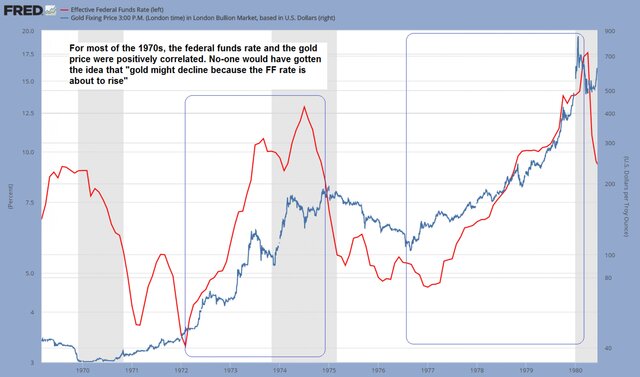

Конечно, в теории у золота нет шансов, если конкурирующие инвестиционные активы, такие как облигации или сберегательные вклады, предлагают большую доходность. Но исторические данные не подтверждают эту теорию.

В 70-х гг., пока росла эффективная ставка по федеральным фондам, также росла и стоимость золота. В течение 10 лет золото не только не падало при росте ставки, оно дорожало. Любопытно, но с 1975 г.

когда ставка снижалась, наблюдалась коррекция на золотом рынке.

Если сказать, что золото будет дорожать, если ставка будет повышаться, то этот прогноз будет настолько же верен, как и предыдущее предположение.

Реальность такова, что никто не знает о действиях ФРС в следующем году, даже сама ФРС об этом не знает, поэтому правильный прогноз по стоимости золота на основе этой информации просто нельзя сделать.

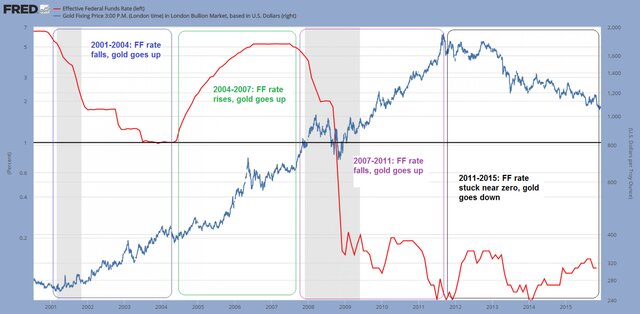

В XXI веке ситуация еще интереснее.

В 2001-2004 гг. ставка снижалась, золото дорожало. В 2004-2007 гг. золото и ставка росли, в 2007-2011 г. вновь золото становилось дороже на фоне снижения ставки, а после 2011 г. золото падало, хотя ставка оставалась

около нуля.

В сложившихся тенденциях очень опасно говорить о росте или падении цен, основываясь только на исторической выборке, которая может отражать совершенно другие реалии. В результате 99% основных финансовых аналитиков не могут правильно спрогнозировать поворотные точки, пишет zerohedge.com.

В последний раз, когда большинство аналитиков прекратили говорить о нисходящем тренде на золото, прошло уже почти 10 лет с того момента, как сформировался восходящий тренд. Основные движущие силы цен на золото не меняются, а многие из этих драйверов вообще не зависят друг от друга:

- реальные процентные ставки,

- тенденция кредитных спредов,

- крутизна кривой доходности,

- тенденция по доллару США,

- вера в платежеспособность банковской системы,

- вера в монетарные власти,

- вера в правительство в широком смысле,

- тенденция рисков по активам,

- скорость изменения денежной массы,

- спрос на деньги и тяга к экономии,

- тенденция в экономической уверенности,

- тенденция цен на сырьевые товары.

Как видно, факторов падения или роста цен на золото значительно больше, чем просто ключевая ставка ФРС.

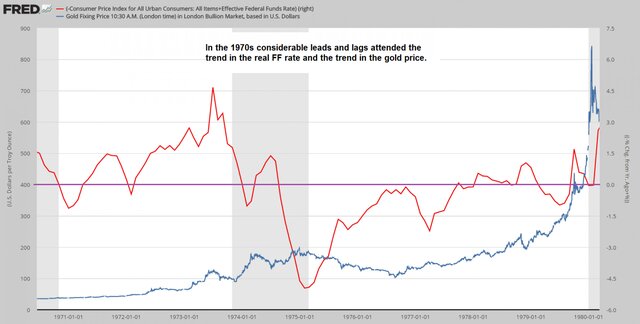

Больше пользы будет от реальной ставки по федеральным фондам, которая рассчитывается как инфляция за вычетом номинальной ставки.

Но она также не дает конкретного ответа. В конце концов, определенно о мировой экономике можно сказать только то, что она постоянно меняется.

Кроме самого не очень верного утверждения о связи ставки и стоимости золота необходимо иметь в виду, что ФРС находится в довольно затруднительном положении. Неясно, как долго будет длиться "нормализация" политики, до того момента как ставку придется снизить вновь.

Единственно верным выводом будет то, что золото обеспечивает страховку от потенциального раздутия глобального пузыря, в том числе долгового. И его стоимость будет расти в случае нового финансового кризиса.

Today http://www.traderzona.com/pivoner/today/

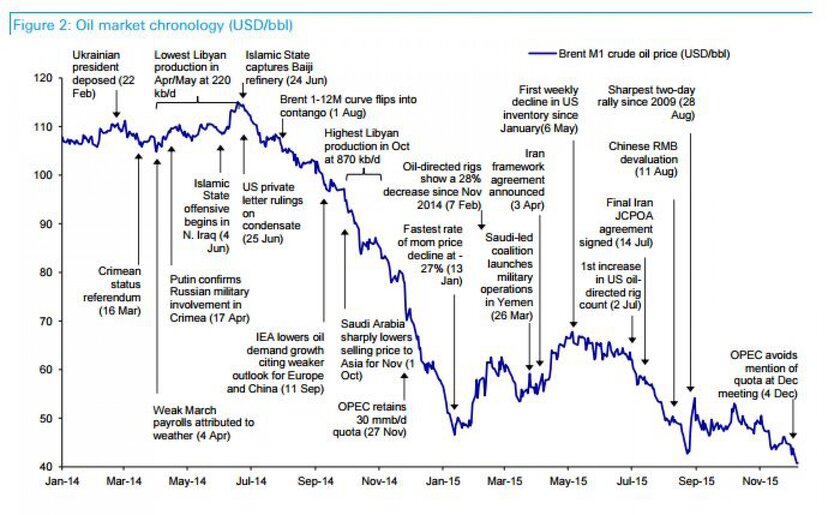

Всё, чем жила нефть в течение двух лет

18.12.2015 10:39Нефтяные котировки сейчас находятся на многолетних минимумах, а ведь еще два года назад многие экономисты опасались чрезмерного взлета цен на "черное золото", что могло бы навредить мировой экономике. Что же произошло за эти два года?

Началось все с революции на Украине, а завершилось решением ОПЕК сохранить рекордные объемы добычи. Эксперты Deutsche Bank представили диаграмму, на которой отражены почти все события, повлиявшие на цену углеводородов за эти пару лет.

Не совсем понятно, почему началом нисходящего тренда было решено выбрать свержение Виктора Януковича с поста президента Украины, но, если рассматривать мировые события с точки зрения геополитики, то украинский

кризис как раз очень даже вписывается в общую картину.

Deutsche Bank.

Эксперты банка напоминают также, что цены на многие сырьевые товары сейчас находятся намного ниже своих средних значений.

"Мы считаем пока преждевременным говорить о том, что дно достигнуто, но сокращение предложения ускоряется, особенно это касается нефти", - написали аналитики Deutsche Bank.

А вот чего ждут эксперты банка от следующего года.

Для изменения баланса между спросом и предложением должно пройти еще достаточно много времени. Осложняет ситуацию переполненность нефтяных хранилищ. Иными словами, запасы нефти достигли таких масштабов, что для их сокращения потребуется достаточно много времени даже в случае резкого сокращения добычи.

То же самое и на рынке природного газа. Эксперты утверждают, что избыточные запасы будут оказывать давление на цены и в дальнейшем.

Ну а для рынка нефти последней каплей стали сообщения о достижении договоренности республиканцев и демократов в Конгрессе США о снятии запрета на экспорт нефти, который был введен в период нефтяного эмбарго арабских стран в 70-х гг. И хотя эксперты утверждают, что для рынка это решение не будет играть такой роли, позитива оно точно не добавляет.

Любое изменение в нефтяной политике США будет иметь "нулевое" влияние на рынок, потому что страна остается импортером, заявил генеральный секретарь ОПЕК Абдалла Эль-Бадри во вторник вечером.

"Цена WTI должна быть по крайней мере на

$4 за баррель ниже стоимости Brent, чтобы экспорт был выгодным из США в зависимости от стоимости доставки", - отмечается в аналитическом отчете Energy Aspects.

Today http://www.traderzona.com/pivoner/today/

Стоило ли ФРС повышать ставку?

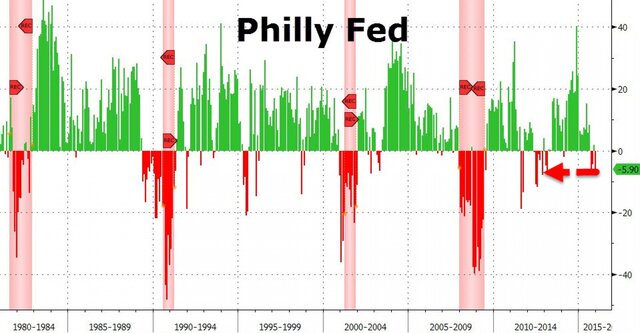

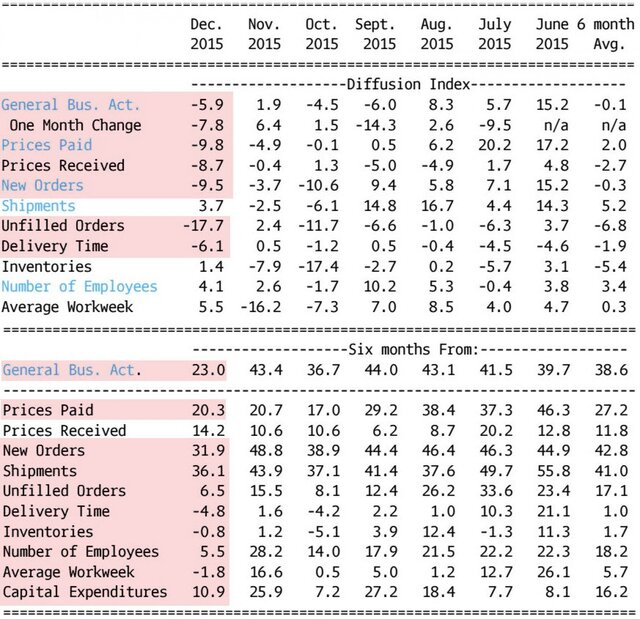

17.12.2015 17:38 Федрезерв только поднял ставку, объявив об устойчивости экономического роста, однако свежие макроэкономические данные говорят об обратном.

Федрезерв только поднял ставку, объявив об устойчивости экономического роста, однако свежие макроэкономические данные говорят об обратном.

Сегодня вышла свежая статистика от Федерального резервного банка Филадельфии. Месяц назад мы увидели небольшой рост индекса деловой активности в производственном секторе Филадельфии, но он был во многом обусловлен надеждами на светлое будущее. Сегодня же мы видим падение до минус 5,9 пункта, при том, что ожидался рост.

Zerohedge

Между прочим, сегодняшние данные оказались худшими с февраля 2013 г., а компонент ожиданий опустился до минимума с декабря 2012 г. Ну а откуда взяться этим позитивным ожиданиям, если компонент новых заказов,

например, обновил трехлетние минимумы.

Также оказались слабыми компоненты капиталовложений, продолжительности рабочей недели и занятости.

Zerohedge

О том, что время для повышения ставки с точки зрения экономики выбран не лучшим образом, говорилось неоднократно, однако и здесь есть свои нюансы. Сама Йеллен говорила, что дешевые деньги могут в итоге обернуться большими проблемами и ставку нужно повысить хотя бы для того, чтобы экономика, и в первую очередь финансовые рынки, приспосабливались к нормальным условиям, а не жили в постоянной подпитке от печатного станка.

С другой стороны, и мы видели это на примере других ЦБ, любое повышение ставки в итоге оборачивалось возвратом ее к нулевым отметкам. У ЕЦБ уже повышал

ставки после кризиса, однако в итоге это закончилось рекордными отрицательными депозитными ставками и запуском программы количественного смягчения, которая еще непонятно, когда закончится.

Today http://www.traderzona.com/pivoner/today/

10 пессимистичных прогнозов на 2016 от Bloomberg

Today http://www.traderzona.com/pivoner/today/

Почему Goldman Sachs ожидает дальнейшего падения нефти?

Goldman Sachs ожидает продолжения обвала цен на нефть, так как ОПЕК не желает снижать объемы производства.

Банк придерживается своего прогноза, $20 за баррель, отметки, ниже которой шельфовое нефтепроизводство перестает быть рентабельным.

Несмотря на то, что мировые нефтяные запасы не превышают вместимость резервов, Goldman убежден, что до восстановления баланса на рынке – еще далеко, так как число действующих буровых установок и объемы добычи все еще слишком высоки, чтобы обеспечить снижение предложения.

«Несогласие среди членов картеля стало еще более очевидным, и повлекло за собой новый стремительный спад нефти. Последнее заседание ОПЕК подтвердило, что восстановление баланса на рынке – не в интересах организации, принимая во внимание рост дорогостоящего производства», - пишут аналитики Goldman Sachs.

Группа 13-ти стран – нефтерпоизводителей сохраняет потолок производства на отметке около 30 млн баррелей в день.

«Вопреки финансовым сложностям, которые создает дешевая нефть, сокращение объемов производства снижает долгосрочную прибыль», - продолжают они.

Нефть находится на 7-летних минимумах. Так WTI торгуется вблизи $35 за баррель, а Brent - в районе $37.

«Смена курса нефтяной политики Саудовской Аравии в ноябре 2014, которая заключалась в том, чтобы прекратить поддерживать цены и направить все усилия на защиту рыночной доли, увеличив объемы производства, похоже, начинает приносить плоды в виде снижения шельфовой нефтедобычи», - утверждают аналитики Societe Generale.

Исполнительный директор Международного энергетического агентства (МЭА) Фатих Бирол отмечает, что текущие цены будут способствовать спаду производства за пределами Ближнего Востока в будущем году.

Today http://www.traderzona.com/pivoner/today/

Не слушайте ФРС – обратите внимание на эти графики

По мнению экономистов, не следует полагаться на то, что говорит ФРС, необходимо ориентироваться на кривую доходности, которая сужается. Иными словами, спред доходности между долгосрочными казначейскими облигациями и краткосрочными продолжает уменьшаться.

Доходность 2-летних облигаций достигает максимума за 5.5 лет, тогда как для 30-летних этот показатель остается на уровнях прошлого года.

Первый график показывает разницу доходности 10-летних облигаций и 2-летних. Этот уровень, 1.2 служил поддержкой летом 2008, летом 2012 и в январе 2015. Чем больше раз он тестируется, тем выше вероятность прорыва:

Далее рассмотрим различие доходности 30-летних облигаций и сроком истечения 1 год. Как можно заметить, картина повторяется. Особого внимания заслуживает уровень 2:

Традиционно долгосрочные процентные ставки выше краткосрочных. Кривая доходности загибается вверх, отражая более высокую прибыль для долгосрочных инвестиций. Однако проблема в том, что эта кривая сейчас выравнивается.

Безусловно, выравнивание должно произойти прежде, чем кривая инвертируется. Если верить статистике, начиная с 1960, инверсия кривой доходности предшествовала каждой рецессии.

Можно сделать вывод, что впереди нас ждет волатильность как в кривой доходности, так и в облигациях, однако когда все уляжется, вышеупомянутые уровни будут прорваны и кривая продолжит сужаться.