Login

† Еврику хана Комплот и убийство †

NEW 17.07.15 07:24

in Antwort pivoner 13.07.15 11:52

17.07.15 07:33

in Antwort Brad/ 17.07.15 07:24

Да шайзе, я в одной канторе открыл счёт в еврах ещё при 1,4 гдето

NEW 17.07.15 07:38

in Antwort pivoner 17.07.15 07:33

NEW 17.07.15 07:48

in Antwort Brad/ 17.07.15 07:38

NEW 17.07.15 10:13

in Antwort Brad/ 17.07.15 07:24

Греция отправила евро к паритету с долларом?

В последние дни Греция была в центре внимания мировой общественности и финансовых рынков. Несмотря на сохраняющуюся неопределенность дальнейшей судьбы этой страны, судьба единой европейской валюты выглядит куда более явной.

Сразу после объявления о достижении соглашения по греческому вопросу все начали ждать голосования в греческом парламенте и одобрения соглашения другими странами-участницами еврозоны. Для участников финансового рынка это, похоже, уже не имеет никакого значения, поскольку при любом раскладе игра против евро будет приносить прибыль. Более того, единая европейская валюта теперь снова становится главной валютой фондирования для игры в carry trade, то есть евро можно смело занимать, продавать, ожидая снижения ее курса, и покупать на на эти деньги какие-нибудь доходные активы в других валютах.

Прежде всего с рынка ушел фактор неопределенности. Проще говоря, все встало на свои места. Теперь есть ЕЦБ, который будет продолжать сохранять сверхмягкую монетарную политику, и есть Федрезерв, который, наоборот, делает все более и более "ястребиные заявление". Вот так выглядит движение валютной пары евро/доллар c объявления о соглашении по Греции.

Разница в монетарной политике, а точнее в ожиданиях относительно монетарной политики центральных банков, всегда являлась основным драйвером движения валютных пар.

Как ЕЦБ удерживает банковскую систему Греции

На протяжении уже достаточно длительного времени греческая банковская система, по сути, находится под полным контролем ЕЦБ. Сегодня Марио Драги объявил об увеличении программы экстренной помощи (ELA) греческим банкам.

Ну а тем временем объем помощи Европейского центрального банка греческой банковской системе уже превышает объем депозитов самих греков, хранящихся в этих банках.

После того как в стране были введены банковские каникулы, возникает вопрос, а захотят ли греки вообще после этого держать свои деньги в банках, ведь в случае повторения ситуации они снова останутся без денег. Можно предположить, что как только ограничения на движения капитала будут сняты, население побежит снимать свои деньги, и тогда у ЕЦБ уже не останется никаких рычагов влияния на Грецию.

В последние дни Греция была в центре внимания мировой общественности и финансовых рынков. Несмотря на сохраняющуюся неопределенность дальнейшей судьбы этой страны, судьба единой европейской валюты выглядит куда более явной.

Сразу после объявления о достижении соглашения по греческому вопросу все начали ждать голосования в греческом парламенте и одобрения соглашения другими странами-участницами еврозоны. Для участников финансового рынка это, похоже, уже не имеет никакого значения, поскольку при любом раскладе игра против евро будет приносить прибыль. Более того, единая европейская валюта теперь снова становится главной валютой фондирования для игры в carry trade, то есть евро можно смело занимать, продавать, ожидая снижения ее курса, и покупать на на эти деньги какие-нибудь доходные активы в других валютах.

Прежде всего с рынка ушел фактор неопределенности. Проще говоря, все встало на свои места. Теперь есть ЕЦБ, который будет продолжать сохранять сверхмягкую монетарную политику, и есть Федрезерв, который, наоборот, делает все более и более "ястребиные заявление". Вот так выглядит движение валютной пары евро/доллар c объявления о соглашении по Греции.

Разница в монетарной политике, а точнее в ожиданиях относительно монетарной политики центральных банков, всегда являлась основным драйвером движения валютных пар.

Как ЕЦБ удерживает банковскую систему Греции

На протяжении уже достаточно длительного времени греческая банковская система, по сути, находится под полным контролем ЕЦБ. Сегодня Марио Драги объявил об увеличении программы экстренной помощи (ELA) греческим банкам.

Ну а тем временем объем помощи Европейского центрального банка греческой банковской системе уже превышает объем депозитов самих греков, хранящихся в этих банках.

После того как в стране были введены банковские каникулы, возникает вопрос, а захотят ли греки вообще после этого держать свои деньги в банках, ведь в случае повторения ситуации они снова останутся без денег. Можно предположить, что как только ограничения на движения капитала будут сняты, население побежит снимать свои деньги, и тогда у ЕЦБ уже не останется никаких рычагов влияния на Грецию.

NEW 17.07.15 14:31

А зато наконецто добил одну кантору, Варенгольд, все пароли обновил, теперь могу акции хоть лонг хоть шорт пихать, индексы у них не плохо, СИПИ 0,4 всего спред, еврик правда 2-2,5

Так вот я там закончил торговать гдето в конце 2008 (ты знаешь причину) там осталась кругленькая сумма, и не счастье в долларах, тогда курс был гдето 1.5-1,55, 40%%% как с куста, на халяву

Брадишка, а ты помнишь как мы с тобой в Нарда один раз схлестнулись, году так тоже в 7ом-8мом, ты меня ещё похвалил, а это дороже лимонов там всяких будет

я тогда ещё помню Дочку учил в нарды играть, тут на германке, смотрю ты шарохаешься, а я тогда последний раз в Нарда играл в году наверное 86-ом

В училище постоянно с Армяшками резались, а они сам знаешь, с детства на этих Нардах выростают, тоже хвалили, или в карты тоже с кентом против них рубились, по копеечке

in Antwort Brad/ 17.07.15 07:38, Zuletzt geändert 17.07.15 17:27 (pivoner)

В ответ на:

Да шайзе, я в одной канторе открыл счёт в еврах ещё при 1,4 гдето

Да шайзе, я в одной канторе открыл счёт в еврах ещё при 1,4 гдето

А зато наконецто добил одну кантору, Варенгольд, все пароли обновил, теперь могу акции хоть лонг хоть шорт пихать, индексы у них не плохо, СИПИ 0,4 всего спред, еврик правда 2-2,5

Так вот я там закончил торговать гдето в конце 2008 (ты знаешь причину) там осталась кругленькая сумма, и не счастье в долларах, тогда курс был гдето 1.5-1,55, 40%%% как с куста, на халяву

В ответ на:

в покер.-.скоро буду лимонером.

в покер.-.скоро буду лимонером.

Брадишка, а ты помнишь как мы с тобой в Нарда один раз схлестнулись, году так тоже в 7ом-8мом, ты меня ещё похвалил, а это дороже лимонов там всяких будет

я тогда ещё помню Дочку учил в нарды играть, тут на германке, смотрю ты шарохаешься, а я тогда последний раз в Нарда играл в году наверное 86-ом

В училище постоянно с Армяшками резались, а они сам знаешь, с детства на этих Нардах выростают, тоже хвалили, или в карты тоже с кентом против них рубились, по копеечке

NEW 20.07.15 08:00

in Antwort pivoner 17.07.15 14:31

У меня та же ерунда была только с фондами, когда евро рос, давно давно когда евро только ввели.

Мне кажется у меня амнезия, я даже правил в нард уже не помню так давно это было. Я сам здесь играть научился.

так давно это было. Я сам здесь играть научился.

Молодец , хорошая память у тебя однако

Ну можем как-нибудь сыграть конечно, вспомнить правила

Ну можем как-нибудь сыграть конечно, вспомнить правила

Мне кажется у меня амнезия, я даже правил в нард уже не помню

Молодец , хорошая память у тебя однако

NEW 20.07.15 08:34

in Antwort Brad/ 20.07.15 08:00

да незнаю, както само всё помнитса, и хорошее и плохое, больше хорошего. я тоже после того не играл, не то всё это Брад, такие игры надо в живую, неспеша ,темы параллельно перетирать или просто болтать с чаям, или пивом, так иной раз в Покер режусь на ОК, но это не то, меня даже на 10 минут не хватает

NEW 20.07.15 11:07

in Antwort Brad/ 20.07.15 08:00

У европейского проекта по-прежнему горы встают на пути

[em]Греция балансирует на краю, рискуя выпасть из Еврозоны. Пришла пора усвоить кое-какие уроки. [/em]

Четыре года назад в Еврозоне разразился серьезный долговой кризис, инвесторы быстро избавлялись от европейских финансовых активов и бежали без оглядки, опасаясь неизбежного коллапса валютного союза. В период с мая 2011 года по июль 2012 года евро упал почти на 20% против доллара. Деньги утекали через границы, а Швейцарский национальный банк пообещал не скупиться на интервенции, чтобы сдержать рост курса франка. Но в этом году все сложилось иначе. Инвесторы на мировых рынках усвоили урок 2011-2012 годов и поняли, что за Еврозоной стоят мощные силы, а Европейский центральный банк будет защищать ее целостность. Пока политики делали все возможное, чтобы оставить Грецию, где к власти пришли ультра-левые радикалы, в составе зоны евро, единая валюта демонстрировала относительную стабильность. "Система способна справиться с вирусом", - заявил недавно один бывший политики Еврозоны.

[em]Итак, какие уроки удалось усвоить исходя из последнего кризиса - и, что еще важнее, оправдывают ли они олимпийское спокойствие финансовых рынков? [/em]

Первый вывод таков: узы, связывающие страны Еврозоны, достаточно прочны. Начиная с 1992 года, с момента заключения Маастрихского договора, евро всегда был исключительно политическим проектом. Гельмут Коль, тогдашний канцлер Германии стремился закрепить процесс интеграции Европы; А президент Франции Франсуа Миттеран хотел сдержать экономическую мощь только что объединившейся Германии. На экстренном саммите, на минувших выходных, нынешний канцлер Ангела Меркель сделала все, чтобы сберечь это наследие. Она переиграла собственного министра финансов Вольфганга Шойбле, который помышлял о том, чтобы вывести Грецию из состава Еврозоны. Инвесторы, делавшие ставку на так называемый "Грекзит", прогадали. Однако таких было немного, поэтому вздох облегчения на европейских рынках акций и облигаций на этой неделе оказался весьма скромным. Проблема в том, что узы, связывающие страны Еврозоны, могут оказаться не столь уж прочными. Меркель уже была готова сдаться, согласиться на то, чтобы выставить Грецию вон. Янис Варуфакис, ушедший в отставку министр финансов Греции, в интервью заявил о том, что правительство, выбранное греками в январе, обдумывало такую возможность с самого первого дня. Табу было нарушено.

Второй вывод. Мнение Германии важнее, не зависимо от того, на что надеется и чего хочет Франция - в 1990-х или сегодня. Возможно, президенту Франсуа Олланду нравится дружная Еврозона, где сильные помогают слабым, но она, тем не менее, по прежнему связан правилами, которые, в конечном счете, ведут к фискальной осмотрительности или мерам жесткой экономии. "К Греции относились как к пешке на шахматной доске", - считает Альберто Галло, глава отдела макроэкономической стратегии в RBS.

Третий вывод. ЕЦБ обладает огромной мощью и властью. Главной темой европейских рынков - помимо Греции - стало количественное смягчение и намерение Марио Драги стимулировать рост и инфляцию через девальвацию евро. Ожидание QE уже само по себе привело к падению евро на 25% за десять месяцев (до марта). Между тем, Швейцарский национальный банк отказался от привязки франка к евро. В июле 2012 года произошла смена режима. Драги в конечном счете заявил, что сделает все, что потребуется, чтобы предотвратить развал Еврозоны. Вирус "Грекзита" не распространился по всему валютному союзу только благодаря тому что рынки верили: в случае чего придет ЕЦБ и скупит столько облигаций, сколько нужно.

И все же ЕЦБ живет по правилам Еврозоны. Он практически задушил Грецию, перекрыв кислород банковскому сектору и усилив угрозу выхода страны из Еврозоны, который был бы неминуемым, если бы Афины не согласились на условия международных кредиторов. Во все времена центральные банки спешили на помощь правительствам, попавшим в трудную ситуацию; отказ ЕЦБ выступить в роли кредитора последней инстанции для Греции - это предостережение для других стран.

Станет ли евро сильнее в результате событий последних недель? Возможно, если вы верите, что немецкая Ordnungspolitik - экономика жесткой дисциплины и экономии - позволит добиться более высокого экономического роста в долгосрочной перспективе. Но даже если условия предоставления финансовой помощи удастся согласовать, экономические невзгоды затянутся на много лет: опасения, связанные с выходом Греции, не уйдут; Эта травма потребует от ЕЦБ сохранять стимулирующие меры в течение длительного времени.

Более того, этот кризис сделает Еврозону структурно еще более хрупкой. Истории экономического успеха в других периферийных странах валютного союза, например, в Испании и Ирландии, говорят о том, что программы реформ работают и могут способствовать более тесной экономической интеграции Европы. Афины всех разозлили, поэтому теперь все будет несколько сложнее.Структурная слабость снова даст о себе знать, когда у Еврозоны появятся новые трудности - или когда действительно придет время покорять новые вершины.

Подготовлено Forexpf.ru по материалам The Financial Times Источник: Forexpf.Ru - Новости рынка Forex

Источник : Forexpf.Ru - Новости рынка Форекс

[em]Греция балансирует на краю, рискуя выпасть из Еврозоны. Пришла пора усвоить кое-какие уроки. [/em]

Четыре года назад в Еврозоне разразился серьезный долговой кризис, инвесторы быстро избавлялись от европейских финансовых активов и бежали без оглядки, опасаясь неизбежного коллапса валютного союза. В период с мая 2011 года по июль 2012 года евро упал почти на 20% против доллара. Деньги утекали через границы, а Швейцарский национальный банк пообещал не скупиться на интервенции, чтобы сдержать рост курса франка. Но в этом году все сложилось иначе. Инвесторы на мировых рынках усвоили урок 2011-2012 годов и поняли, что за Еврозоной стоят мощные силы, а Европейский центральный банк будет защищать ее целостность. Пока политики делали все возможное, чтобы оставить Грецию, где к власти пришли ультра-левые радикалы, в составе зоны евро, единая валюта демонстрировала относительную стабильность. "Система способна справиться с вирусом", - заявил недавно один бывший политики Еврозоны.

[em]Итак, какие уроки удалось усвоить исходя из последнего кризиса - и, что еще важнее, оправдывают ли они олимпийское спокойствие финансовых рынков? [/em]

Первый вывод таков: узы, связывающие страны Еврозоны, достаточно прочны. Начиная с 1992 года, с момента заключения Маастрихского договора, евро всегда был исключительно политическим проектом. Гельмут Коль, тогдашний канцлер Германии стремился закрепить процесс интеграции Европы; А президент Франции Франсуа Миттеран хотел сдержать экономическую мощь только что объединившейся Германии. На экстренном саммите, на минувших выходных, нынешний канцлер Ангела Меркель сделала все, чтобы сберечь это наследие. Она переиграла собственного министра финансов Вольфганга Шойбле, который помышлял о том, чтобы вывести Грецию из состава Еврозоны. Инвесторы, делавшие ставку на так называемый "Грекзит", прогадали. Однако таких было немного, поэтому вздох облегчения на европейских рынках акций и облигаций на этой неделе оказался весьма скромным. Проблема в том, что узы, связывающие страны Еврозоны, могут оказаться не столь уж прочными. Меркель уже была готова сдаться, согласиться на то, чтобы выставить Грецию вон. Янис Варуфакис, ушедший в отставку министр финансов Греции, в интервью заявил о том, что правительство, выбранное греками в январе, обдумывало такую возможность с самого первого дня. Табу было нарушено.

Второй вывод. Мнение Германии важнее, не зависимо от того, на что надеется и чего хочет Франция - в 1990-х или сегодня. Возможно, президенту Франсуа Олланду нравится дружная Еврозона, где сильные помогают слабым, но она, тем не менее, по прежнему связан правилами, которые, в конечном счете, ведут к фискальной осмотрительности или мерам жесткой экономии. "К Греции относились как к пешке на шахматной доске", - считает Альберто Галло, глава отдела макроэкономической стратегии в RBS.

Третий вывод. ЕЦБ обладает огромной мощью и властью. Главной темой европейских рынков - помимо Греции - стало количественное смягчение и намерение Марио Драги стимулировать рост и инфляцию через девальвацию евро. Ожидание QE уже само по себе привело к падению евро на 25% за десять месяцев (до марта). Между тем, Швейцарский национальный банк отказался от привязки франка к евро. В июле 2012 года произошла смена режима. Драги в конечном счете заявил, что сделает все, что потребуется, чтобы предотвратить развал Еврозоны. Вирус "Грекзита" не распространился по всему валютному союзу только благодаря тому что рынки верили: в случае чего придет ЕЦБ и скупит столько облигаций, сколько нужно.

И все же ЕЦБ живет по правилам Еврозоны. Он практически задушил Грецию, перекрыв кислород банковскому сектору и усилив угрозу выхода страны из Еврозоны, который был бы неминуемым, если бы Афины не согласились на условия международных кредиторов. Во все времена центральные банки спешили на помощь правительствам, попавшим в трудную ситуацию; отказ ЕЦБ выступить в роли кредитора последней инстанции для Греции - это предостережение для других стран.

Станет ли евро сильнее в результате событий последних недель? Возможно, если вы верите, что немецкая Ordnungspolitik - экономика жесткой дисциплины и экономии - позволит добиться более высокого экономического роста в долгосрочной перспективе. Но даже если условия предоставления финансовой помощи удастся согласовать, экономические невзгоды затянутся на много лет: опасения, связанные с выходом Греции, не уйдут; Эта травма потребует от ЕЦБ сохранять стимулирующие меры в течение длительного времени.

Более того, этот кризис сделает Еврозону структурно еще более хрупкой. Истории экономического успеха в других периферийных странах валютного союза, например, в Испании и Ирландии, говорят о том, что программы реформ работают и могут способствовать более тесной экономической интеграции Европы. Афины всех разозлили, поэтому теперь все будет несколько сложнее.Структурная слабость снова даст о себе знать, когда у Еврозоны появятся новые трудности - или когда действительно придет время покорять новые вершины.

Подготовлено Forexpf.ru по материалам The Financial Times Источник: Forexpf.Ru - Новости рынка Forex

Источник : Forexpf.Ru - Новости рынка Форекс

NEW 20.07.15 11:10

in Antwort Brad/ 26.01.15 09:24

Пять предложений для Греции и Ципраса

Теперь, когда греческий парламент проголосовал за принятие жестких условий, выдвинутых европейскими кредиторами в обмен на финансовую помощь, логично предположить, что Ципрас уйдет в отставку. В конце концов он потерял свое большинство в парламенте и выступал за то, чтобы принять соглашение, которое по его же собственным словам не выгодно для Греции. Не слишком удачное начало для реализации программы и для управления страной. И все же его отставка вряд ли кому-то пойдет на пользу. Ципрас - доминантная фигура в политической пустыне Греции. У единственной более или менее крупной оппозиционной партии Новая Демократия вообще нет лидера. А у Ципраса явный талант убеждения, с которым не поспоришь. Да, его радикальные политические воззрения не принесли греческой экономике ничего кроме разрухи, но ему прекрасно удается воздействовать на умы избирателей. Так как же премьер министру, утратившему политическую поддержку, удалось протолкнуть программу помощи, в которую он не верит и что теперь делать? Его задача кажется невыполнимой, однако на этот счет есть ряд предположений.

Во-первых, нужно воспользоваться внутренним расколом Сиризы, чтобы сформировать правительство национального единства, которое будет работать вплоть до новых выборов, то есть не менее года, а лучше - два, таким образом, экономика получит необходимый ей период политической стабильности. Основные политические партии должны взять на себя совместную ответственность за то, что будет происходить в дальнейшем.

Во-вторых, на ключевые экономические посты нужно поставить технократов без политических амбиций, которые могли бы дискредитировать программу помощи. Эти люди должны пользоваться доверием у кредиторов достаточным для того, чтобы разъяснить нежизнеспособность текущего плана и договориться о новых условиях помощи для Греции. Кроме того, европейским правительствам - включая Ирландию, Италию, Португалию и Испанию - будет проще пойти на уступки технократам, потому что сдаваясь под натиском Сиризы они рискуют обнадежить собственные популистские партии. Ципрас может даже обратиться к своему старому врагу - Турции - за министром финансов, как бы дико это не звучало. Кемаль Дервис сумел поднять Турцию со дна глубокого финансового кризиса в 2001 году. Дервис - заметная фигура в международной политике, а как экономист пользуется уважением во всем мире от Вашингтона до Берлина. В вопросах списания долгов он разделяет позицию бывшего министра финансов Греции Яниса Варуфакиса, но по темпераменту он его полная противоположность. Ему нужно будет проработать в этой должности год или два, однако выбрав турка, Греция докажет серьезность своих намерений.

В-третьих, через тридцать дней после формирования нового правительства, нужно провести еще один референдум. Ципрасу следует предложить грекам четкий и недвусмысленный выбор, который они должны будут сделать раз и навсегда: Хотите ли вы исполнять условия программы помощи добросовестно и в полном объеме, или предпочитаете отказаться от евро? На этот раз все должно быть по-настоящему, и греки, проживающие за границей тоже должны получить возможность высказать свое мнение. Следует прояснить, что поставлено на карту и ответить на все вопросы, чтобы получить полный мандат на столь необходимые Греции структурные реформы, которые до сих пор блокировались личными интересами.

В-четвертых, при условии выбора греков в пользу евро, Ципрас с новым министром финансов должны отправиться в Вашингтон для переговоров с Международным валютным фондом. Фонд - естественный союзник Греции. В прошлом он уступил Европе в вопросе списания долгов, но теперь МВФ громко заявляет о необходимости подобных мер в отношении Греции. Чтобы выстроить отношения с организацией, которую Ципрас еще совсем недавно называл "криминальной" и настроенной на "унижение целого народа", потребуется личный контакт. МВФ заинтересован в посильности долговой нагрузки для Греции, а также в реформировании экономики страны с тем, чтобы она смогла обрести конкурентоспособность и потенциал роста. Греция тоже в этом заинтересована. (Если же страна проголосует против евро, ей придется в еще большей степени полагаться на помощь МВФ).

И, наконец, Ципрасу и всей Греции следует обратить внимание на Прибалтику, которая сильно пострадала во время кризиса, но сумела быстро восстановиться. Их урок таков: Программа восстановления сработает, если вы принимаете ее и берете под свой контроль. Это не доказательство эффективности мер жесткой экономии (Прибалтийским странам было бы проще, если бы они добровольно не пошли на дополнительные ограничения). Но их опыт показывает, что программа сработает, если те, кто ее реализует действительно в ней лично заинтересован. Греции тоже нужно принять свой путь и пройти по нему. Если Ципрас сумеет добиться этого, он станет еще более радикальным, чем когда либо прежде.

Подготовлено Forexpf.ru по материалам агентства Bloomberg Источник: Forexpf.Ru - Новости рынка Forex

Источник : Forexpf.Ru - Новости рынка Форекс

Теперь, когда греческий парламент проголосовал за принятие жестких условий, выдвинутых европейскими кредиторами в обмен на финансовую помощь, логично предположить, что Ципрас уйдет в отставку. В конце концов он потерял свое большинство в парламенте и выступал за то, чтобы принять соглашение, которое по его же собственным словам не выгодно для Греции. Не слишком удачное начало для реализации программы и для управления страной. И все же его отставка вряд ли кому-то пойдет на пользу. Ципрас - доминантная фигура в политической пустыне Греции. У единственной более или менее крупной оппозиционной партии Новая Демократия вообще нет лидера. А у Ципраса явный талант убеждения, с которым не поспоришь. Да, его радикальные политические воззрения не принесли греческой экономике ничего кроме разрухи, но ему прекрасно удается воздействовать на умы избирателей. Так как же премьер министру, утратившему политическую поддержку, удалось протолкнуть программу помощи, в которую он не верит и что теперь делать? Его задача кажется невыполнимой, однако на этот счет есть ряд предположений.

Во-первых, нужно воспользоваться внутренним расколом Сиризы, чтобы сформировать правительство национального единства, которое будет работать вплоть до новых выборов, то есть не менее года, а лучше - два, таким образом, экономика получит необходимый ей период политической стабильности. Основные политические партии должны взять на себя совместную ответственность за то, что будет происходить в дальнейшем.

Во-вторых, на ключевые экономические посты нужно поставить технократов без политических амбиций, которые могли бы дискредитировать программу помощи. Эти люди должны пользоваться доверием у кредиторов достаточным для того, чтобы разъяснить нежизнеспособность текущего плана и договориться о новых условиях помощи для Греции. Кроме того, европейским правительствам - включая Ирландию, Италию, Португалию и Испанию - будет проще пойти на уступки технократам, потому что сдаваясь под натиском Сиризы они рискуют обнадежить собственные популистские партии. Ципрас может даже обратиться к своему старому врагу - Турции - за министром финансов, как бы дико это не звучало. Кемаль Дервис сумел поднять Турцию со дна глубокого финансового кризиса в 2001 году. Дервис - заметная фигура в международной политике, а как экономист пользуется уважением во всем мире от Вашингтона до Берлина. В вопросах списания долгов он разделяет позицию бывшего министра финансов Греции Яниса Варуфакиса, но по темпераменту он его полная противоположность. Ему нужно будет проработать в этой должности год или два, однако выбрав турка, Греция докажет серьезность своих намерений.

В-третьих, через тридцать дней после формирования нового правительства, нужно провести еще один референдум. Ципрасу следует предложить грекам четкий и недвусмысленный выбор, который они должны будут сделать раз и навсегда: Хотите ли вы исполнять условия программы помощи добросовестно и в полном объеме, или предпочитаете отказаться от евро? На этот раз все должно быть по-настоящему, и греки, проживающие за границей тоже должны получить возможность высказать свое мнение. Следует прояснить, что поставлено на карту и ответить на все вопросы, чтобы получить полный мандат на столь необходимые Греции структурные реформы, которые до сих пор блокировались личными интересами.

В-четвертых, при условии выбора греков в пользу евро, Ципрас с новым министром финансов должны отправиться в Вашингтон для переговоров с Международным валютным фондом. Фонд - естественный союзник Греции. В прошлом он уступил Европе в вопросе списания долгов, но теперь МВФ громко заявляет о необходимости подобных мер в отношении Греции. Чтобы выстроить отношения с организацией, которую Ципрас еще совсем недавно называл "криминальной" и настроенной на "унижение целого народа", потребуется личный контакт. МВФ заинтересован в посильности долговой нагрузки для Греции, а также в реформировании экономики страны с тем, чтобы она смогла обрести конкурентоспособность и потенциал роста. Греция тоже в этом заинтересована. (Если же страна проголосует против евро, ей придется в еще большей степени полагаться на помощь МВФ).

И, наконец, Ципрасу и всей Греции следует обратить внимание на Прибалтику, которая сильно пострадала во время кризиса, но сумела быстро восстановиться. Их урок таков: Программа восстановления сработает, если вы принимаете ее и берете под свой контроль. Это не доказательство эффективности мер жесткой экономии (Прибалтийским странам было бы проще, если бы они добровольно не пошли на дополнительные ограничения). Но их опыт показывает, что программа сработает, если те, кто ее реализует действительно в ней лично заинтересован. Греции тоже нужно принять свой путь и пройти по нему. Если Ципрас сумеет добиться этого, он станет еще более радикальным, чем когда либо прежде.

Подготовлено Forexpf.ru по материалам агентства Bloomberg Источник: Forexpf.Ru - Новости рынка Forex

Источник : Forexpf.Ru - Новости рынка Форекс

NEW 22.07.15 10:31

in Antwort Brad/ 26.01.15 09:24

S&P повысило кредитный рейтинг Греции сразу на две ступени

Quote.rbc.ru 22.07.2015 08:26

Quote.rbc.ru 22.07.2015 08:26

Об изменении кредитного рейтинга Греции сообщает Bloomberg. Кроме того, S&P подтвердило краткосрочный рейтинг Греции на уровне С со стабильным прогнозом.

При рейтинге CCC+ риск при предоставлении стране кредитов оценивается как «очень высокий».

Днем ранее, 20 июля, о получении платежей от Греции отчитался Международный валютный фонд и Европейский центробанк. МВФ получил от Афин €2 млрд, а ЕЦБ — €4,2 млрд (без этого платежа банк вынужден был бы прекратить помощь греческим банкам по программе экстренного предоставления ликвидности).

В конце июня и начале июля S&P и Fitch понизили рейтинг Греции на фоне ожидавшегося дефолта и выхода страны из еврозоны.

16 июля министры финансов еврозоны согласовали выделение Греции €7 млрд в качестве бридж-кредита. Перед этим парламент Греции принял пакет законов, предусмотренных соглашением с международными кредиторами, которые касались пенсионной реформы и резкого сокращения бюджетных расходов.

На прошлой неделе Греция достигла соглашения с кредиторами, согласно которому страны в течение трех лет получит финансовую помощь в размере €86 млрд. При этом Греция должна будет создать специальный фонд госактивов на €50 млрд с последующей продажей.

20 июля через три недели вынужденных каникул открылись греческие банки. Кредитные учреждения были закрыты на следующий день после того, как греческий премьер Алексис Ципрас объявил о проведении референдума о принятии условий международных кредиторов.

Читать полностью: http://quote.rbc.ru/topnews/2015/07/22/34405424.html

Quote.rbc.ru 22.07.2015 08:26

Quote.rbc.ru 22.07.2015 08:26Об изменении кредитного рейтинга Греции сообщает Bloomberg. Кроме того, S&P подтвердило краткосрочный рейтинг Греции на уровне С со стабильным прогнозом.

При рейтинге CCC+ риск при предоставлении стране кредитов оценивается как «очень высокий».

Днем ранее, 20 июля, о получении платежей от Греции отчитался Международный валютный фонд и Европейский центробанк. МВФ получил от Афин €2 млрд, а ЕЦБ — €4,2 млрд (без этого платежа банк вынужден был бы прекратить помощь греческим банкам по программе экстренного предоставления ликвидности).

В конце июня и начале июля S&P и Fitch понизили рейтинг Греции на фоне ожидавшегося дефолта и выхода страны из еврозоны.

16 июля министры финансов еврозоны согласовали выделение Греции €7 млрд в качестве бридж-кредита. Перед этим парламент Греции принял пакет законов, предусмотренных соглашением с международными кредиторами, которые касались пенсионной реформы и резкого сокращения бюджетных расходов.

На прошлой неделе Греция достигла соглашения с кредиторами, согласно которому страны в течение трех лет получит финансовую помощь в размере €86 млрд. При этом Греция должна будет создать специальный фонд госактивов на €50 млрд с последующей продажей.

20 июля через три недели вынужденных каникул открылись греческие банки. Кредитные учреждения были закрыты на следующий день после того, как греческий премьер Алексис Ципрас объявил о проведении референдума о принятии условий международных кредиторов.

Читать полностью: http://quote.rbc.ru/topnews/2015/07/22/34405424.html

NEW 22.07.15 10:51

in Antwort Brad/ 26.01.15 09:24

10 лет спустя: Китай играет против евро?

Почти десять лет назад Китай, в рамках своих усилий по диверсификации валютных резервов, которые являются крупнейшими в мире, поддержал евро. Теперь сила $4 трлн может работать против единой европейской валюты.

Курс юаня и границы колебания

21 июля 2015 г. Китай отменил режим фиксированного обменного курса, который злил многих чиновников в США, Европе и Японии, так как делал китайские товары более конкурентоспособными.

Курс стал привязан к корзине валют, и он мог колебаться в течение дня в определенном коридоре. В 2005 г. максимальное дневное изменение могло составлять до 0,3%, а в марте 2014 г. - уже до 2%.

После того как Китай отменил привязку юаня к доллару 10 лет назад, национальная валюта подорожала на 34% по отношению к доллару. За это время профицит текущего счета сократился до 2% ВВП по сравнению с 11% в 2007 г.

Центральный банк Китая потратил за год, закончившийся в июне, $299 млрд своих резервов. Это было необходимо для спасения юаня от падения, так как пришлось компенсировать продажи частного сектора на фоне краха фондового рынка и пошатнувшейся экономики.

Снижение резервов Народного банка Китая до минимума с 1993 г. может означать конец эпохи накопления, в рамках которой банк активно покупал евро для сокращения зависимости от доллара.

В Credit Suisse Group AG считают, что теперь Китай может пойти на ребалансировку своих резервов и может отказаться от евро в пользу доллара. По данным Международного валютного фонда, евро является второй наиболее используемой резервной валютой после доллара.

Главный валютный стратег-аналитик Goldman Sachs Group Робин Брукс отмечает, что продолжаются сильные структурные изменения в резервах Народного банка Китая и это может оказать влияние на динамику пары евро/доллар.

В последние месяцы Китай старался ограничить сильное изменение стоимости юаня, чтобы поощрить расширение использования своей валюты в мире. Власти КНР уже давно стремятся к тому, чтобы юань бы признан резервной валютой МВФ, то есть был включен в корзину валют SDR.

СПЕЦИАЛЬНЫЕ ПРАВА ЗАИМСТВОВАНИЯ (СДР)

СДР представляют собой международный резервный актив, созданный МВФ в 1969 г., и они дополняют официальные резервы его государств-членов.

Стоимость СДР основана на корзине из четырех ключевых международных валют, и СДР могут обмениваться на свободно используемые валюты.

С учетом общего распределения СДР, произошедшего 28 августа 2009 г., а также специального распределения, осуществленного 9 сентября 2009 г., сумма СДР возросла с 21,4 млрд СДР до приблизительно 204 млрд СДР (эквивалентно приблизительно 309 млрд долларов США по курсу на 4 сентября 2014 г.).

В начале этого года МВФ заявил, что валюта КНР справедливо оценена. Теперь китайские чиновники надеются уговорить МВФ включать юань в корзину валют.

МВФ требует, чтобы валюты, входящие в корзину, свободно конвертировались. И многие эксперты отмечают, что юань не соответствует этому требованию.

Но экономисты ожидают, что тенденция к либерализации политики продолжится и это приведет к полной конвертируемости валюты.

Сейчас иностранные инвесторы могут торговать юанем только через определенные офшорные центры, такие как Гонконг, Лондон и Сингапур. Это ограничение, видимо, будет скоро снято.

Намерения ЦБ Китай по сокращению резервов в евро вполне понятны. Евро упал на 1,9% по отношению к доллару в этом месяце, и вчера курс находился на уровне $1,094, что является самым низким показателем с апреля.

Трейдеры не исключают, что падение продолжится. Согласно опросу Bloomberg к концу года курс достигнет $1,05.

Goldman Sachs прогнозирует, что в течение 12 месяцев евро подешевеет до 95 центов и до 80 центов в 2017 г.

Почти десять лет назад Китай, в рамках своих усилий по диверсификации валютных резервов, которые являются крупнейшими в мире, поддержал евро. Теперь сила $4 трлн может работать против единой европейской валюты.

Курс юаня и границы колебания

21 июля 2015 г. Китай отменил режим фиксированного обменного курса, который злил многих чиновников в США, Европе и Японии, так как делал китайские товары более конкурентоспособными.

Курс стал привязан к корзине валют, и он мог колебаться в течение дня в определенном коридоре. В 2005 г. максимальное дневное изменение могло составлять до 0,3%, а в марте 2014 г. - уже до 2%.

После того как Китай отменил привязку юаня к доллару 10 лет назад, национальная валюта подорожала на 34% по отношению к доллару. За это время профицит текущего счета сократился до 2% ВВП по сравнению с 11% в 2007 г.

Центральный банк Китая потратил за год, закончившийся в июне, $299 млрд своих резервов. Это было необходимо для спасения юаня от падения, так как пришлось компенсировать продажи частного сектора на фоне краха фондового рынка и пошатнувшейся экономики.

Снижение резервов Народного банка Китая до минимума с 1993 г. может означать конец эпохи накопления, в рамках которой банк активно покупал евро для сокращения зависимости от доллара.

В Credit Suisse Group AG считают, что теперь Китай может пойти на ребалансировку своих резервов и может отказаться от евро в пользу доллара. По данным Международного валютного фонда, евро является второй наиболее используемой резервной валютой после доллара.

Главный валютный стратег-аналитик Goldman Sachs Group Робин Брукс отмечает, что продолжаются сильные структурные изменения в резервах Народного банка Китая и это может оказать влияние на динамику пары евро/доллар.

В последние месяцы Китай старался ограничить сильное изменение стоимости юаня, чтобы поощрить расширение использования своей валюты в мире. Власти КНР уже давно стремятся к тому, чтобы юань бы признан резервной валютой МВФ, то есть был включен в корзину валют SDR.

СПЕЦИАЛЬНЫЕ ПРАВА ЗАИМСТВОВАНИЯ (СДР)

СДР представляют собой международный резервный актив, созданный МВФ в 1969 г., и они дополняют официальные резервы его государств-членов.

Стоимость СДР основана на корзине из четырех ключевых международных валют, и СДР могут обмениваться на свободно используемые валюты.

С учетом общего распределения СДР, произошедшего 28 августа 2009 г., а также специального распределения, осуществленного 9 сентября 2009 г., сумма СДР возросла с 21,4 млрд СДР до приблизительно 204 млрд СДР (эквивалентно приблизительно 309 млрд долларов США по курсу на 4 сентября 2014 г.).

В начале этого года МВФ заявил, что валюта КНР справедливо оценена. Теперь китайские чиновники надеются уговорить МВФ включать юань в корзину валют.

МВФ требует, чтобы валюты, входящие в корзину, свободно конвертировались. И многие эксперты отмечают, что юань не соответствует этому требованию.

Но экономисты ожидают, что тенденция к либерализации политики продолжится и это приведет к полной конвертируемости валюты.

Сейчас иностранные инвесторы могут торговать юанем только через определенные офшорные центры, такие как Гонконг, Лондон и Сингапур. Это ограничение, видимо, будет скоро снято.

Намерения ЦБ Китай по сокращению резервов в евро вполне понятны. Евро упал на 1,9% по отношению к доллару в этом месяце, и вчера курс находился на уровне $1,094, что является самым низким показателем с апреля.

Трейдеры не исключают, что падение продолжится. Согласно опросу Bloomberg к концу года курс достигнет $1,05.

Goldman Sachs прогнозирует, что в течение 12 месяцев евро подешевеет до 95 центов и до 80 центов в 2017 г.

NEW 22.07.15 11:08

in Antwort Brad/ 26.01.15 09:24

Выход Германии спасет еврозону от кризиса

voxeurop.eu

В мировых СМИ все чаще появляются материалы о том, что Греция скоро будет вынуждена покинуть еврозону, однако многие экономисты не согласны с этой формулировкой.

Безработица в странах еврозоны. Февраль 2015 г.

На их взгляд, выход Греции из еврозоны ничего не изменит. Чтобы валютный союз выжил, его должна покинуть Германия.

Причем для этого есть все разумные основания: в случае выхода Германии из состава еврозоны евро ожидает девальвация, что в свою очередь станет спасительным глотком воздуха для таких стран, как Греция, Испания, Португалия и Италия.

Экономики этих стран нуждаются в слабой валюте, которая позволит восстановить конкурентоспособность их товаров на международных рынках. Девальвация евро позволит странам юга Европы увеличить объемы экспорта, восстановить платежный баланс, увеличить объемы внутреннего потребления и наконец-то добиться адекватных уровней инфляции.

Однако в настоящее время Испания, Италия, Греция и Португалия находятся в подвешенном положении, пытаясь, с одной стороны, добиться роста экономики, с другой – сокращать госрасходы под действием навязанных Германией мер жесткой экономии.

Высокий курс евро во многом удерживается под действием "тяжести" крупной экономики Германии. Высокий инвестиционный спрос на немецкие активы способствует притоку капитала в евро, что не позволяет этой валюте снизиться.

Профессор Принстонского университета Ашока Моди считает, что вслед за Германией еврозону должны покинуть такие страны, как Нидерланды, Бельгия, Австрия, и, возможно, создать новый валютный союз.

"Выход этих стран из еврозоны позволит еще сильнее ослабить евро, а следовательно, дать шанс на восстановление экономикам стран юга", - отмечает Моди.

Он также отмечает, что Германия тоже выиграет от этого процесса, поскольку новая немецкая марка будет стоить гораздо дороже нынешнего евро и немецкие потребители получат доступ к дешевым товарам.

В то же время выход из валютного союза сделает немецкий экспорт менее конкурентоспособным, но Моди заявляет, что Германия добивается этого за счет давления на потребительские расходы.

Он также отмечает, что текущий профицит торгового баланса Германии лишь вредит мировой экономике.

Ранее аналогичным мнением поделился бывший глава Федеральной резервной системы Бен Бернанке.

Феноменального результата Германии удается добиваться за счет мощного экспорта, который позволяет наращивать профицит торгового баланса и удерживать капитал внутри страны. Это было бы невозможно, если бы не было единой валюты. Как отмечает Бернанке, если бы Германия использовала немецкую марку, дисбалансы в экономиках стран Европы устранялись за счет изменения валютных курсов.

То есть немецкая валюта была бы намного дороже по отношению к валютам Греции, Италии и Испании, что в свою очередь позволяло товарам из этих стран сохранять конкурентоспособность, поскольку цена на них, очевидно, была намного ниже немецких аналогов. Однако с введением евро производственные отрасли на юге Европы вымерли, не сумев конкурировать с немецкими производителями на едином валютном поле.

voxeurop.eu

В мировых СМИ все чаще появляются материалы о том, что Греция скоро будет вынуждена покинуть еврозону, однако многие экономисты не согласны с этой формулировкой.

Безработица в странах еврозоны. Февраль 2015 г.

На их взгляд, выход Греции из еврозоны ничего не изменит. Чтобы валютный союз выжил, его должна покинуть Германия.

Причем для этого есть все разумные основания: в случае выхода Германии из состава еврозоны евро ожидает девальвация, что в свою очередь станет спасительным глотком воздуха для таких стран, как Греция, Испания, Португалия и Италия.

Экономики этих стран нуждаются в слабой валюте, которая позволит восстановить конкурентоспособность их товаров на международных рынках. Девальвация евро позволит странам юга Европы увеличить объемы экспорта, восстановить платежный баланс, увеличить объемы внутреннего потребления и наконец-то добиться адекватных уровней инфляции.

Однако в настоящее время Испания, Италия, Греция и Португалия находятся в подвешенном положении, пытаясь, с одной стороны, добиться роста экономики, с другой – сокращать госрасходы под действием навязанных Германией мер жесткой экономии.

Высокий курс евро во многом удерживается под действием "тяжести" крупной экономики Германии. Высокий инвестиционный спрос на немецкие активы способствует притоку капитала в евро, что не позволяет этой валюте снизиться.

Профессор Принстонского университета Ашока Моди считает, что вслед за Германией еврозону должны покинуть такие страны, как Нидерланды, Бельгия, Австрия, и, возможно, создать новый валютный союз.

"Выход этих стран из еврозоны позволит еще сильнее ослабить евро, а следовательно, дать шанс на восстановление экономикам стран юга", - отмечает Моди.

Он также отмечает, что Германия тоже выиграет от этого процесса, поскольку новая немецкая марка будет стоить гораздо дороже нынешнего евро и немецкие потребители получат доступ к дешевым товарам.

В то же время выход из валютного союза сделает немецкий экспорт менее конкурентоспособным, но Моди заявляет, что Германия добивается этого за счет давления на потребительские расходы.

Он также отмечает, что текущий профицит торгового баланса Германии лишь вредит мировой экономике.

Ранее аналогичным мнением поделился бывший глава Федеральной резервной системы Бен Бернанке.

Феноменального результата Германии удается добиваться за счет мощного экспорта, который позволяет наращивать профицит торгового баланса и удерживать капитал внутри страны. Это было бы невозможно, если бы не было единой валюты. Как отмечает Бернанке, если бы Германия использовала немецкую марку, дисбалансы в экономиках стран Европы устранялись за счет изменения валютных курсов.

То есть немецкая валюта была бы намного дороже по отношению к валютам Греции, Италии и Испании, что в свою очередь позволяло товарам из этих стран сохранять конкурентоспособность, поскольку цена на них, очевидно, была намного ниже немецких аналогов. Однако с введением евро производственные отрасли на юге Европы вымерли, не сумев конкурировать с немецкими производителями на едином валютном поле.

NEW 24.07.15 16:18

in Antwort Brad/ 26.01.15 09:24

Европа пытается скрыть огромные долги

Харри Дент, обозреватель портала ЕCONOMY & MARKETS, поясняет:

Харри Дент, обозреватель портала ЕCONOMY & MARKETS, поясняет:

«Это – что-то вроде того, как продавать товары клиентам с очень плохой репутацией и удивляться, когда они не заплатят.

Так оно и есть, Греция должна Германии, ЕЦБ и МВФ огромные суммы.

Если бы страна предпочла покинуть Еврозону, 75% госдолга было бы списано, а именно: $90 млрд, которые она должна Германии и $250 млрд - остальным странам Еврозоны.

Похоже, это объясняет, почему Германия и другие страны так стремились оставить Грецию в валютном союзе.

Когда немецкие или другие европейские компании продают товары греческим, последние предоставляют свои платежные обязательства центробанку страны, который, впоследствии, возмещает эти суммы центробанку Германии, который уже выплачивает деньги немецким компаниям – продавцам.

Проблема состоит в том, что южно-европейские страны, Португалия, Италия, Греция и Испания очень много импортируют.

Когда Германия продает Греции, греческий центробанк получает деньги, однако не передает их немецким банкам. Такие «займы» называются «TARGET2». Однако Германия понимает, что у нее нет другого выхода. Если настаивать на своевременном проведении этих платежей, экспорт снизится или прекратится вовсе. Необходимо сделать выбор: либо предоставлять такие кредиты, либо потерять продажи.

В рамках этой договоренности, Греция задолжала Германии 100 млрд евро, тогда как Еврозоне в целом – 531 млрд.

Этот график иллюстрирует балансы по TARGET2: синим обозначены кредиты экспортеров, тогда как красным – долг импортеров.

Таким образом, в случае выхода Греции из Еврозоны, Германия потеряла бы190 млрд евро, тогда как ее ВВП составляет 2.9 трлн, причем 46% приходится на экспорт, 63% которого осуществляется в Еврозону.

Похоже, чтобы продолжать экспортировать в страны, которые не могут себе позволить его покупать, центробанки стран-экспортеров вынуждены повышать кредитные лимиты для центробанков стран-импортеров.

Этот факт и позволяет слабым странам жить не по средствам, заставляя ведущие страны импортировать больше, чем необходимо.

Такой дисбаланс прослеживался со времени основания валютного союза в 1999.

Пожалуй, можно с уверенностью утверждать, что эта система долго не продержится.»

Харри Дент, обозреватель портала ЕCONOMY & MARKETS, поясняет:

Харри Дент, обозреватель портала ЕCONOMY & MARKETS, поясняет:«Это – что-то вроде того, как продавать товары клиентам с очень плохой репутацией и удивляться, когда они не заплатят.

Так оно и есть, Греция должна Германии, ЕЦБ и МВФ огромные суммы.

Если бы страна предпочла покинуть Еврозону, 75% госдолга было бы списано, а именно: $90 млрд, которые она должна Германии и $250 млрд - остальным странам Еврозоны.

Похоже, это объясняет, почему Германия и другие страны так стремились оставить Грецию в валютном союзе.

Когда немецкие или другие европейские компании продают товары греческим, последние предоставляют свои платежные обязательства центробанку страны, который, впоследствии, возмещает эти суммы центробанку Германии, который уже выплачивает деньги немецким компаниям – продавцам.

Проблема состоит в том, что южно-европейские страны, Португалия, Италия, Греция и Испания очень много импортируют.

Когда Германия продает Греции, греческий центробанк получает деньги, однако не передает их немецким банкам. Такие «займы» называются «TARGET2». Однако Германия понимает, что у нее нет другого выхода. Если настаивать на своевременном проведении этих платежей, экспорт снизится или прекратится вовсе. Необходимо сделать выбор: либо предоставлять такие кредиты, либо потерять продажи.

В рамках этой договоренности, Греция задолжала Германии 100 млрд евро, тогда как Еврозоне в целом – 531 млрд.

Этот график иллюстрирует балансы по TARGET2: синим обозначены кредиты экспортеров, тогда как красным – долг импортеров.

Таким образом, в случае выхода Греции из Еврозоны, Германия потеряла бы190 млрд евро, тогда как ее ВВП составляет 2.9 трлн, причем 46% приходится на экспорт, 63% которого осуществляется в Еврозону.

Похоже, чтобы продолжать экспортировать в страны, которые не могут себе позволить его покупать, центробанки стран-экспортеров вынуждены повышать кредитные лимиты для центробанков стран-импортеров.

Этот факт и позволяет слабым странам жить не по средствам, заставляя ведущие страны импортировать больше, чем необходимо.

Такой дисбаланс прослеживался со времени основания валютного союза в 1999.

Пожалуй, можно с уверенностью утверждать, что эта система долго не продержится.»

NEW 29.07.15 14:22

in Antwort Brad/ 26.01.15 09:24

До чего довели Грецию: продажи рухнули на 70%

Противостояние греческих властей с кредиторами нанесло экономике страны сильнейший удар, и сейчас она находится в еще большем кризисе, чем раньше.

Todayonline

Todayonline

Еще в мае, до введения ограничений на движение капитала, Греческая конфедерация торговли и предпринимательства опубликовала доклад, в котором говорилось, что за каждый день без соглашения с кредиторами в стране закрывается 60 предприятий и исчезает более 600 рабочих мест.

Очевидно, что с тех пор ситуация сильно изменилась и совсем не в лучшую сторону.

После введения ограничений на движение капитала бизнес практически потерял возможность вести дела с зарубежными контрагентами. Появилась реальная угроза дефицита импортных товаров. Конечно, греки догадывались о таком исходе еще до референдума, поэтому и сметали с полок магазинов все, что только можно. Да и огромные очереди на автозаправочных станциях также служили тому подтверждением.

Издание Zerohedge напоминает, о чем тогда писали в The Wall Street Journal:

Понятно, что в такой ситуации греки запасались наличными. AFP тогда писало, что накопление наличных стало в Греции своего рода видом спорта. Все, от автосервисов до ресторанов, объявили своим клиентам, что оплата банковскими карточками не осуществляется.

Очевидным итогом всего вышесказанного будет рост просроченных кредитов в греческих банков, а значит, с каждым днем будет расти и потребность в докапитализации, а экономика будет и дальше погружаться в депрессию.

Ниже приведем отрывки из греческой газеты Kathimerini, где очень красочно рассказывается о том, насколько ухудшилась ситуация в греческой экономике.

Но это еще не все беды. Издание GreekReporter со ссылкой на Афинскую медицинскую ассоциацию предупреждает о масштабном дефиците медицинского персонала в ближайшие несколько лет. Все больше греческих врачей, особенно тех, кто работает в узкоспециализированных областях, ищут работу за границей или уже покинули страну.

Сейчас мало кто ожидает, что ситуация в обозримом будущем улучшится. Страну ожидают еще более жесткие меры экономии, чем раньше. Сейчас греческое правительство ведет переговоры с кредиторами о получении очередной программы финансовой помощи, и для этого потребуется принять еще более жесткие условия. Ожидается, что стороны достигнут соглашения к 20 августа, поскольку Афинам в этот день необходимо выплатить 3,2 млрд евро по кредиту от ЕЦБ.

Противостояние греческих властей с кредиторами нанесло экономике страны сильнейший удар, и сейчас она находится в еще большем кризисе, чем раньше.

Todayonline

TodayonlineЕще в мае, до введения ограничений на движение капитала, Греческая конфедерация торговли и предпринимательства опубликовала доклад, в котором говорилось, что за каждый день без соглашения с кредиторами в стране закрывается 60 предприятий и исчезает более 600 рабочих мест.

Очевидно, что с тех пор ситуация сильно изменилась и совсем не в лучшую сторону.

После введения ограничений на движение капитала бизнес практически потерял возможность вести дела с зарубежными контрагентами. Появилась реальная угроза дефицита импортных товаров. Конечно, греки догадывались о таком исходе еще до референдума, поэтому и сметали с полок магазинов все, что только можно. Да и огромные очереди на автозаправочных станциях также служили тому подтверждением.

Издание Zerohedge напоминает, о чем тогда писали в The Wall Street Journal:

:

The Wall Street Journal

"Оптовики не могут оплачивать поставки. Больше всех страдает мелкий бизнес, поскольку они в меньшей степени могут рассчитывать на отсрочку платежа от своих поставщиков. Особенно это касается импортеров скоропортящейся продукции".

The Wall Street Journal

"Оптовики не могут оплачивать поставки. Больше всех страдает мелкий бизнес, поскольку они в меньшей степени могут рассчитывать на отсрочку платежа от своих поставщиков. Особенно это касается импортеров скоропортящейся продукции".

Понятно, что в такой ситуации греки запасались наличными. AFP тогда писало, что накопление наличных стало в Греции своего рода видом спорта. Все, от автосервисов до ресторанов, объявили своим клиентам, что оплата банковскими карточками не осуществляется.

Очевидным итогом всего вышесказанного будет рост просроченных кредитов в греческих банков, а значит, с каждым днем будет расти и потребность в докапитализации, а экономика будет и дальше погружаться в депрессию.

Ниже приведем отрывки из греческой газеты Kathimerini, где очень красочно рассказывается о том, насколько ухудшилась ситуация в греческой экономике.

:

Kathimerini

"Падение оборота розничной торговли в годовом выражении доходит до 70%. Греки, по понятным причинам, воздерживаются от покупок, а иностранные туристы себя активно не проявляют. На последнем заседании совета Греческой конфедерации торговли и предпринимательства представители бизнеса говорили о падении продаж после введения ограничений на движение капитала на 40-70%. В Афинах падение составляет около 40%, а в Салониках и Пирее - уже 60%. Не меньше страдают и туристические центры, как, например, Родос, где падение составило 50%".

Kathimerini

"Падение оборота розничной торговли в годовом выражении доходит до 70%. Греки, по понятным причинам, воздерживаются от покупок, а иностранные туристы себя активно не проявляют. На последнем заседании совета Греческой конфедерации торговли и предпринимательства представители бизнеса говорили о падении продаж после введения ограничений на движение капитала на 40-70%. В Афинах падение составляет около 40%, а в Салониках и Пирее - уже 60%. Не меньше страдают и туристические центры, как, например, Родос, где падение составило 50%".

Но это еще не все беды. Издание GreekReporter со ссылкой на Афинскую медицинскую ассоциацию предупреждает о масштабном дефиците медицинского персонала в ближайшие несколько лет. Все больше греческих врачей, особенно тех, кто работает в узкоспециализированных областях, ищут работу за границей или уже покинули страну.

Сейчас мало кто ожидает, что ситуация в обозримом будущем улучшится. Страну ожидают еще более жесткие меры экономии, чем раньше. Сейчас греческое правительство ведет переговоры с кредиторами о получении очередной программы финансовой помощи, и для этого потребуется принять еще более жесткие условия. Ожидается, что стороны достигнут соглашения к 20 августа, поскольку Афинам в этот день необходимо выплатить 3,2 млрд евро по кредиту от ЕЦБ.

NEW 29.07.15 14:36

in Antwort Brad/ 26.01.15 09:24

Еврозона нуждается в девальвации

Единственный способ преодолеть долговой кризис в еврозоне - девальвация евро, считает бывший валютный трейдер и эксперт Bloomberg Ричард Бреслоу.

Стоит отметить, что экономисты все чаще и чаще заявляют о том, что девальвация спасла бы еврозону от долгового кризиса. Профессор Принстонского университета Ашока Моди в своей статье, опубликованной изданием The Financial Times, утверждал, что экономики проблемных стран еврозоны нуждаются в слабой валюте.

"Девальвация евро позволит странам юга Европы увеличить объемы экспорта, восстановить платежный баланс, увеличить объемы внутреннего потребления и наконец-то добиться адекватных уровней инфляции", - говорится в статье Моди.

По его словам, девальвация станет спасительным глотком воздуха для таких стран, как Греция, Испания, Португалия и Италия.

Экономики этих стран нуждаются в слабой валюте, которая позволит восстановить конкурентоспособность их товаров на международных рынках. Девальвация евро позволит странам юга Европы увеличить объемы экспорта, восстановить платежный баланс, увеличить объемы внутреннего потребления и наконец-то добиться адекватных уровней инфляции.

Однако в настоящее время Испания, Италия, Греция и Португалия находятся в подвешенном положении, пытаясь, с одной стороны, добиться роста экономики, с другой – сокращать госрасходы под действием навязанных Германией мер жесткой экономии.

Высокий курс евро во многом удерживается под действием "тяжести" крупной экономики Германии. Высокий инвестиционный спрос на немецкие активы способствует притоку капитала в евро, что не позволяет этой валюте снизиться.

Аналогичным мнением в своем блоге поделился бывший глава ФРС Бен Бернанке.

То есть немецкая валюта была бы намного дороже по отношению к валютам Греции, Италии и Испании, что в свою очередь позволяло бы товарам из этих стран сохранять конкурентоспособность, поскольку цена на них, очевидно, была намного ниже немецких аналогов.

Накануне об этом также заявила декан Blavatnik School of Government, University of Oxford Найрэ Вудс. По ее словам, МВФ не стоило вмешиваться в "греческий кризис", поскольку страна не контролирует собственную валюту, в то время как один из простейших способов противостоять долговому кризису – это девальвация.

Единственный способ преодолеть долговой кризис в еврозоне - девальвация евро, считает бывший валютный трейдер и эксперт Bloomberg Ричард Бреслоу.

:

Несмотря на разочаровывающую в последние месяцы торговлю с евро, трейдеры – это, по сути, счастливчики. Мы можем торговать тем, что лучше в данный момент, и вернуться к евро позже.

У большей части Европы нет такой роскоши. Они завязли в торговле. Они завязли в безработице, которая уничтожает их социальное устройство. Всякий раз, когда евро начинает скакать, восстановление экономики остается лишь проекцией на чертежной доске экономиста. Девальвация – единственный способ сохранить евро. Каждый по-разному пытается открыть глаза на это немцам. Пока не особо успешно.

Несмотря на разочаровывающую в последние месяцы торговлю с евро, трейдеры – это, по сути, счастливчики. Мы можем торговать тем, что лучше в данный момент, и вернуться к евро позже.

У большей части Европы нет такой роскоши. Они завязли в торговле. Они завязли в безработице, которая уничтожает их социальное устройство. Всякий раз, когда евро начинает скакать, восстановление экономики остается лишь проекцией на чертежной доске экономиста. Девальвация – единственный способ сохранить евро. Каждый по-разному пытается открыть глаза на это немцам. Пока не особо успешно.

Стоит отметить, что экономисты все чаще и чаще заявляют о том, что девальвация спасла бы еврозону от долгового кризиса. Профессор Принстонского университета Ашока Моди в своей статье, опубликованной изданием The Financial Times, утверждал, что экономики проблемных стран еврозоны нуждаются в слабой валюте.

"Девальвация евро позволит странам юга Европы увеличить объемы экспорта, восстановить платежный баланс, увеличить объемы внутреннего потребления и наконец-то добиться адекватных уровней инфляции", - говорится в статье Моди.

По его словам, девальвация станет спасительным глотком воздуха для таких стран, как Греция, Испания, Португалия и Италия.

Экономики этих стран нуждаются в слабой валюте, которая позволит восстановить конкурентоспособность их товаров на международных рынках. Девальвация евро позволит странам юга Европы увеличить объемы экспорта, восстановить платежный баланс, увеличить объемы внутреннего потребления и наконец-то добиться адекватных уровней инфляции.

Однако в настоящее время Испания, Италия, Греция и Португалия находятся в подвешенном положении, пытаясь, с одной стороны, добиться роста экономики, с другой – сокращать госрасходы под действием навязанных Германией мер жесткой экономии.

Высокий курс евро во многом удерживается под действием "тяжести" крупной экономики Германии. Высокий инвестиционный спрос на немецкие активы способствует притоку капитала в евро, что не позволяет этой валюте снизиться.

Аналогичным мнением в своем блоге поделился бывший глава ФРС Бен Бернанке.

:

Феноменального результата Германии удается добиваться за счет мощного экспорта, который позволяет наращивать профицит торгового баланса и удерживать капитал внутри страны. Это было бы невозможно, если бы не было единой валюты. Как отмечает Бернанке, если бы Германия использовала немецкую марку, дисбалансы в экономиках стран Европы устранялись бы за счет изменения валютных курсов.

Феноменального результата Германии удается добиваться за счет мощного экспорта, который позволяет наращивать профицит торгового баланса и удерживать капитал внутри страны. Это было бы невозможно, если бы не было единой валюты. Как отмечает Бернанке, если бы Германия использовала немецкую марку, дисбалансы в экономиках стран Европы устранялись бы за счет изменения валютных курсов.

То есть немецкая валюта была бы намного дороже по отношению к валютам Греции, Италии и Испании, что в свою очередь позволяло бы товарам из этих стран сохранять конкурентоспособность, поскольку цена на них, очевидно, была намного ниже немецких аналогов.

Накануне об этом также заявила декан Blavatnik School of Government, University of Oxford Найрэ Вудс. По ее словам, МВФ не стоило вмешиваться в "греческий кризис", поскольку страна не контролирует собственную валюту, в то время как один из простейших способов противостоять долговому кризису – это девальвация.

NEW 30.07.15 11:04

in Antwort Brad/ 26.01.15 09:24

ЕЦБ: евро – это сплошное разочарование

В ЕЦБ разочарованы результатами введения евро. Аналитики центробанка пришли к выводу, что за 16 лет обращения евро не сблизил экономические системы государств Старого Света.

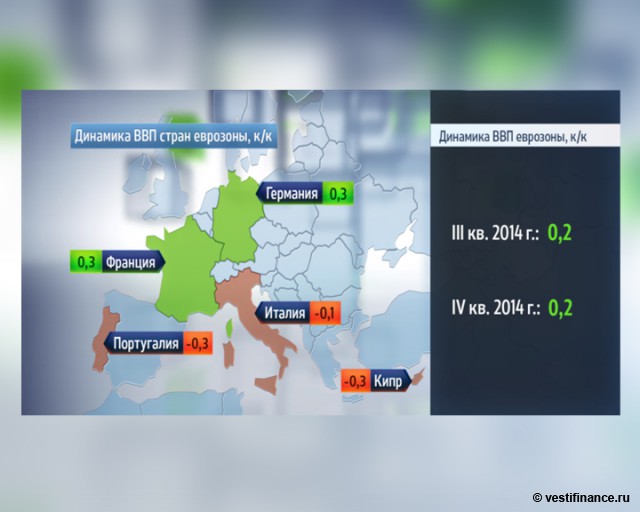

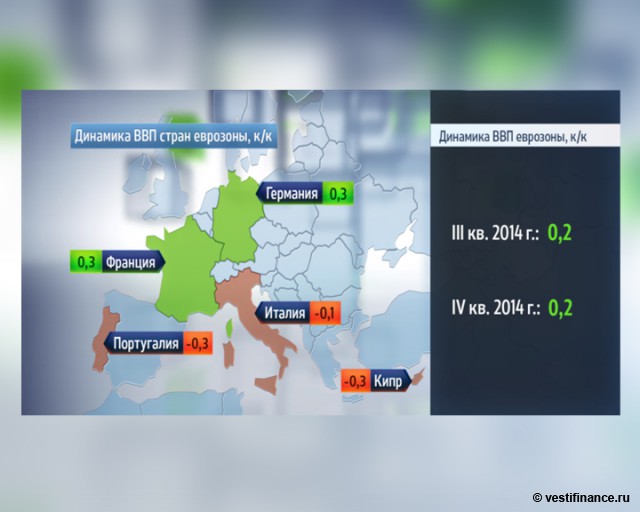

Динамика ВВП стран еврозоны

Данные ЕЦБ свидетельствуют, что неравенство в доходах в странах, которые первыми присоединились к зоне евро, не только не уменьшилось, но и увеличилось.

"За прошедшие 15 лет некоторое число стран с низкими доходами не смогли ликвидировать свое отставание (Испания и Португалия) или даже увеличили его (Греция). Более того, Италия, будучи изначально страной с высоким уровнем доходов, продемонстрировала худшую динамику, указывающую на ее отставание от своей группы", - говорится в отчете ЕЦБ.

Лишь те страны, которые последними ввели единую европейскую валюту (Латвия, Литва, Эстония, Словакия) смогли добиться роста доходов, которые практически достигли среднеевропейского уровня.

Причем, как отмечается в докладе, основной причиной столь "разочаровывающего прогресса в экономическом сближении" стало неэффективное монетарное регулирование.

"Резкое снижение реальных процентных ставок способствовало избыточному росту кредитования, увеличилось спрос, что в итоге привело к искаженным ожиданиям относительно будущих прибылей", — отмечает регулятор.

Стоит отметить, что экономисты уже не раз заявляли, что дорогой евро не позволяет странам юга Европы преодолеть негативный эффект долгового кризиса, именно поэтому еврозоне нужна девальвация. Профессор Принстонского университета Ашок Моди в своей статье, опубликованной изданием The Financial Times, утверждал, что экономики проблемных стран еврозоны нуждаются в слабой валюте.

"Девальвация евро позволит странам юга Европы увеличить объемы экспорта, восстановить платежный баланс, увеличить объемы внутреннего потребления и наконец-то добиться адекватных уровней инфляции", - говорится в статье Моди.

По его словам, девальвация станет спасительным глотком воздуха для таких стран, как Греция, Испания, Португалия и Италия.

Экономики этих стран нуждаются в слабой валюте, которая позволит восстановить конкурентоспособность их товаров на международных рынках. Девальвация евро позволит странам юга Европы увеличить объемы экспорта, восстановить платежный баланс, увеличить объемы внутреннего потребления и наконец-то добиться адекватных уровней инфляции.

Однако в настоящее время Испания, Италия, Греция и Португалия находятся в подвешенном положении, пытаясь, с одной стороны, добиться роста экономики, с другой – сокращать госрасходы под действием навязанных Германией мер жесткой экономии.

Высокий курс евро во многом удерживается под действием "тяжести" крупной экономики Германии. Высокий инвестиционный спрос на немецкие активы способствует притоку капитала в евро, что не позволяет этой валюте снизиться.

В ЕЦБ разочарованы результатами введения евро. Аналитики центробанка пришли к выводу, что за 16 лет обращения евро не сблизил экономические системы государств Старого Света.

Динамика ВВП стран еврозоны

Данные ЕЦБ свидетельствуют, что неравенство в доходах в странах, которые первыми присоединились к зоне евро, не только не уменьшилось, но и увеличилось.

"За прошедшие 15 лет некоторое число стран с низкими доходами не смогли ликвидировать свое отставание (Испания и Португалия) или даже увеличили его (Греция). Более того, Италия, будучи изначально страной с высоким уровнем доходов, продемонстрировала худшую динамику, указывающую на ее отставание от своей группы", - говорится в отчете ЕЦБ.

Лишь те страны, которые последними ввели единую европейскую валюту (Латвия, Литва, Эстония, Словакия) смогли добиться роста доходов, которые практически достигли среднеевропейского уровня.

Причем, как отмечается в докладе, основной причиной столь "разочаровывающего прогресса в экономическом сближении" стало неэффективное монетарное регулирование.

"Резкое снижение реальных процентных ставок способствовало избыточному росту кредитования, увеличилось спрос, что в итоге привело к искаженным ожиданиям относительно будущих прибылей", — отмечает регулятор.

Стоит отметить, что экономисты уже не раз заявляли, что дорогой евро не позволяет странам юга Европы преодолеть негативный эффект долгового кризиса, именно поэтому еврозоне нужна девальвация. Профессор Принстонского университета Ашок Моди в своей статье, опубликованной изданием The Financial Times, утверждал, что экономики проблемных стран еврозоны нуждаются в слабой валюте.

"Девальвация евро позволит странам юга Европы увеличить объемы экспорта, восстановить платежный баланс, увеличить объемы внутреннего потребления и наконец-то добиться адекватных уровней инфляции", - говорится в статье Моди.

По его словам, девальвация станет спасительным глотком воздуха для таких стран, как Греция, Испания, Португалия и Италия.

Экономики этих стран нуждаются в слабой валюте, которая позволит восстановить конкурентоспособность их товаров на международных рынках. Девальвация евро позволит странам юга Европы увеличить объемы экспорта, восстановить платежный баланс, увеличить объемы внутреннего потребления и наконец-то добиться адекватных уровней инфляции.

Однако в настоящее время Испания, Италия, Греция и Португалия находятся в подвешенном положении, пытаясь, с одной стороны, добиться роста экономики, с другой – сокращать госрасходы под действием навязанных Германией мер жесткой экономии.

Высокий курс евро во многом удерживается под действием "тяжести" крупной экономики Германии. Высокий инвестиционный спрос на немецкие активы способствует притоку капитала в евро, что не позволяет этой валюте снизиться.

NEW 31.07.15 15:39

in Antwort Brad/ 26.01.15 09:24

Евро создает проблемы европейским странам

Несмотря на солидные показатели, экономики ряда европейских стран находятся под угрозой.

Несмотря на солидные показатели, экономики ряда европейских стран находятся под угрозой.

К примеру, Финляндия переживает самую длинную рецессию в своей истории.

Она началась тогда, когда Apple заняла место Nokia в качестве ведущего производителя мобильных телефонов, тогда как на долю компании приходилось 4% экономики страны. Кроме того, Финляндия ощутила эффект от кризиса в РФ, которая является ее крупнейшим торговым партнером.

Однако страна не может принимать меры, необходимые в такой обстановке, то есть девальвировать свою валюту, чтобы повысить конкурентоспособность экономики и остановить снижение инфляции, которая достигает отрицательных отметок. Более того, обесценивание валюты облегчило бы выплату задолженности и стимулировало бы потребительские расходы и инвестиции.

Как известно, во времена кризиса, экономике необходимо сократить затраты, что можно сделать двумя путями: девальвировать валюту, чтобы покупательная способность заработной платы снизилась, или же сократить саму заработную плату. Первый вариант – более предпочтителен, так как является менее болезненным.

Насколько справедливо винить евро в проблемах, с которым столкнулась Финляндия? - Ответить сложно.

Пол Кругман предлагает сравнить финскую экономику с той, которая не использует евро, к примеру, со шведской.

Как видно, Финляндия и Швеция демонстрировали одинаковые темпы роста с 1989 по 2008, после чего разрыв достиг 20%.

По правде говоря, Финляндия отставала бы от Швеции, даже если бы сохранила свою валюту, марку, однако не так сильно, так как введение евро ограничило ее свободу действий, оставив лишь возможность сокращать расходы.

Впрочем, министр финансов Финляндии, Александр Стабб отмечает, что «девальвация – что-то вроде допинга для спортсменов, который дает кратковременный импульс, однако в долгосрочной перспективе он даже вреден.»

Несмотря на солидные показатели, экономики ряда европейских стран находятся под угрозой.

Несмотря на солидные показатели, экономики ряда европейских стран находятся под угрозой.К примеру, Финляндия переживает самую длинную рецессию в своей истории.

Она началась тогда, когда Apple заняла место Nokia в качестве ведущего производителя мобильных телефонов, тогда как на долю компании приходилось 4% экономики страны. Кроме того, Финляндия ощутила эффект от кризиса в РФ, которая является ее крупнейшим торговым партнером.

Однако страна не может принимать меры, необходимые в такой обстановке, то есть девальвировать свою валюту, чтобы повысить конкурентоспособность экономики и остановить снижение инфляции, которая достигает отрицательных отметок. Более того, обесценивание валюты облегчило бы выплату задолженности и стимулировало бы потребительские расходы и инвестиции.

Как известно, во времена кризиса, экономике необходимо сократить затраты, что можно сделать двумя путями: девальвировать валюту, чтобы покупательная способность заработной платы снизилась, или же сократить саму заработную плату. Первый вариант – более предпочтителен, так как является менее болезненным.

Насколько справедливо винить евро в проблемах, с которым столкнулась Финляндия? - Ответить сложно.

Пол Кругман предлагает сравнить финскую экономику с той, которая не использует евро, к примеру, со шведской.

Как видно, Финляндия и Швеция демонстрировали одинаковые темпы роста с 1989 по 2008, после чего разрыв достиг 20%.

По правде говоря, Финляндия отставала бы от Швеции, даже если бы сохранила свою валюту, марку, однако не так сильно, так как введение евро ограничило ее свободу действий, оставив лишь возможность сокращать расходы.

Впрочем, министр финансов Финляндии, Александр Стабб отмечает, что «девальвация – что-то вроде допинга для спортсменов, который дает кратковременный импульс, однако в долгосрочной перспективе он даже вреден.»

NEW 02.08.15 21:18

in Antwort Brad/ 26.01.15 09:24

Все, что нужно знать о европейском политическом союзе

В интервью газете Financial Times министр финансов Италии Пьер Карло Падоан заявил, что его страна поддерживает решительные шаги на пути к созданию европейского «политического союза». Кризис евро и недавние ожесточенные переговоры по поводу программы спасения Греции породили множество призывов к усилению европейской интеграции. При этом часто используется одна и та же фраза – «политический союз». Другими словами, кризис привел к яростному сопротивлению идее «политического союза». В результате возникает вопрос: что европейцы понимают под «политическим союзом»?

[em]Разве Европейский союз уже не является политическим союзом? И разве это не один из пунктов общего проекта? [/em]

Не совсем так. Некоторые из основателей ЕС — и даже такой ранний сторонник европейской конфедерации, как Уинстон Черчилль — хотели создать Соединенные штаты Европы с центральным федеральным правительством. Однако соглашения, которые привели к созданию ЕС через шестьдесят лет, предусмотрели для него гибридную структуру: во многих отношениях он остается международной организацией, страны-учредители которой принимают основные решения; в остальном – союз напоминает федеральную систему. Евроэнтузиасты надеются, что со временем приверженность идее «сплочения союза», которая прописана в учредительном договоре ЕС, позволит перейти от объединенных наций к соединенным штатам.

Евроэнтузиасты рассматривают существующие структуры ЕС как основу для федерального государства. Еврокомиссия, состоящая из полномочных представителей стран-участниц ЕС и 20000 чиновников, может осуществлять исполнительную власть. Европарламент – это нижняя палата, а Совет министров (в который входят министры правительств каждой страны-участницы) – будущий сенат. Европейский суд уже и так может отменять решения национальных судов. Европарламент предпринял попытку сделать Жана-Клода Юнкера, президента комиссии, своего рода премьер-министром.

Однако в реальности власти в основном принадлежит странам-участницам. Поэтому наряду с Юнкером есть еще один «президент»: Дональд Туск - президент Европейского совета, который состоит из глав стран-участниц. Комиссия вносит законопроекты, но их должен утвердить и парламент, и Совет министров. Важнейшие решения, как например спасение Греции или предоставление убежища, принимаются совместно национальными лидерами в Европейском совете. В этом отношении ЕС – это скорее объединенные нации, чем соединенные штаты.

[em]А что на счет денег, которые тратит ЕС? И нормативов, которые он устанавливает? [/em]

ЕС тратит много. Его бюджет на 2015 год составляет 141 млрд. евро (155 млрд. долларов). Но эта сумма эквивалентна примерно 1% европейского ВВП по сравнению с 40-50% от ВВП, которые тратят большинство национальных правительств. Крупнейшие расходы, запланированные на следующие пять лет, а это 38% от общей суммы, предназначены для сельскохозяйственных субсидий. Почти все расходы ЕС на инфраструктуру и другие проекты идут на выплату грантов национальным правительствам. Самые дорогостоящие статьи для большинства правительств - социальные пособия, например страховка от безработицы и здравоохранение – по-прежнему находятся в руках стран-участниц.

Максимально интегрированная власть в ЕС связана с регулированием единого рынка. Однако когда европейские регуляторы пользуются своими полномочиями, граждане и политики по всей Европе зачастую жалуются на тиранию брюссельских чиновников, которых никто не избирал. Создание евро стало самым масштабным проектом. Европейский суд и Европейский центральный банк, который отвечает за монетарную политику в еврозоне, также являются интегрированными, независимыми институтами. Но будучи недемократическими структурами, они не могут компенсировать «дефицит демократии», который многие считают самым большим недостатком ЕС.

[em]Но разве у ЕС нет собственного парламента? [/em]

Да, но члены Европарламента избираются на национальной основе, как члены национальных политических партий. Затем в Европарламенте члены этих партий вливаются в свободные «группы»: немецкие христианские демократы, французские республиканцы, итальянская партия «Вперед, Италия» и нидерландские христианские демократы - все они являются членами правоцентристской группы «Европейская народная партия» (ЕНП). Но у этих групп нет четких программ, и они не всегда следуют национальной политике. Например, немецкий канцлер от Христианско-демократической партии Ангела Меркель и нидерландский премьер-министр от либералов Марк Рютте стали близкими союзниками во время кризиса евро. Однако в Европарламенте христианские демократы г-жи Меркель объединяются в ЕНП с нидерландскими христианскими демократами, которые резко противостоят либералам г-на Рютте.

Парламент усиливает свою власть, в особенности начиная с 2009 г. Однако опросы показывают, что большинство европейских избирателей не знают, кто является членом Европарламента от их страны, и не понимают, как в целом работает парламент или ЕС. Хотя ЕС до определенной степени политически интегрирован, его неотъемлемые составляющие (такие как Еврокомиссия и ЕЦБ) не слишком политизированы, а политические составляющие (такие как Европейский совет и парламент) не сильно интегрированы.

[em]Так что подразумевает под собой европейский «политический союз»?[/em]