Вход на сайт

Risiko, Risiko, Risiko

10583

NEW 09.01.06 22:58

Последний раз изменено 09.01.06 23:07 (СерёгаФорекс)

Risiko, Risiko, Risiko

Traders` Mag - 20.10.2004

[Traders`Mag I Rudolf Wittmer] - Die teilweise dramatische Entwicklung an den internationalen Finanzmärkten der letzten drei Jahre hat dazu geführt, dass Anleger sich mehr und mehr für die Risiken ihrer finanziellen Investments interessieren. Es hat sich inzwischen die Erkenntnis durchgesetzt, dass nur über die Kontrolle der Risiken dauerhafte und solide Gewinne erzielt werden. Grund genug für uns, das Thema Risiko in mehreren Beiträgen näher zu beleuchten. Was ist Risiko? Wie kann man Risiken erkennen? Kann man Risiken berechnen? Welche Arten von Risiken gibt es? Wie kann man Risiken √ wenn schon nicht eliminieren √ zumindest teilweise reduzieren? Wie kann man Risiken kontrollieren? Wie viel Risiko muss ein Anleger eingehen, um eine adäquate Verzinsung seines Kapitals zu erreichen? Welches Risiko darf er auf keinen Fall überschreiten? Dies sind die Fragen, die von immer mehr Anlegern gestellt werden. Die akademische Finanzwelt kennt immerhin schon einige theoretische Antworten auf diese Fragen. Wir wollen unseren Teil dazu beitragen, Ihnen diese theoretischen Antworten in verständlicher Form näher zu bringen und Lösungen für die praktische Anwendung vorstellen.

Was ist Risiko?

Risiko wird ganz allgemein verstanden als die Möglichkeit des Abweichens von geplanten Größen. Dabei besteht eine Unsicherheit über die zukünftige Entwicklung einer Finanzanlage. Als geplante Größe kann sich der Investor entweder an einer Benchmark √ z.B. DAX √ orientieren oder aber an absoluten Renditezielen. Gerade hierin unterscheiden sich die traditionellen Fondsprodukte, die sich an Benchmarks orientieren von Absolute Return Produkten, welche die Erzielung absoluter, positiver Renditen anstreben.

Im weiteren Sinne kann man Risiko somit auch als Unsicherheit bezeichnen. Diese Unsicherheit dokumentiert sich in der Unmöglichkeit, die Entwicklung an den Finanzmärkten über einen längeren Zeitraum vorherzusagen. Wer hätte z.B. im März des Jahres 2000 prognostizieren wollen, dass der DAX drei Jahre später über 70% seines Wertes eingebüßt hat?

Wer hätte die historisch niedrigen Zinsen prognostizieren wollen? Zugegeben √ es gab einige Gurus, die diese Entwicklungen vorhergesehen haben. Aus Rücksicht auf die Anleger haben sie aber ihre Prognosen erst drei Jahre später veröffentlicht!

Wie kann man Risiken erkennen? Kann man Risiken berechnen?

Das Erkennen von Risiken geht Hand in Hand mit der Berechnung dieser Risiken. Vor jedem Investment muss der Anleger festlegen, welches Risiko er bereit ist einzugehen und an welchem Punkt eines potenziell negativen Verlaufs er Verluste realisieren muss. Damit besteht die einfachste Form der Risikoerkennung und -berechnung in der Festlegung des Einstiegspreises und des potenziellen Ausstiegspreises bei ungünstigem Verlauf des Investments.

Für die Berechnung des Risikos eines Portfolios mit mehreren unterschiedlichen Assets gibt es statistisch quantitative Methoden wie z.B. Berechnung des maximalen Drawdowns oder des Value at Risk (VaR). Dieser Wert gibt an, welche Verlustobergrenze bei einer vorgegebenen Wahrscheinlichkeit nicht überschritten wird. Eine detaillierte Beschreibung dieser Methode wird an anderer Stelle erfolgen.

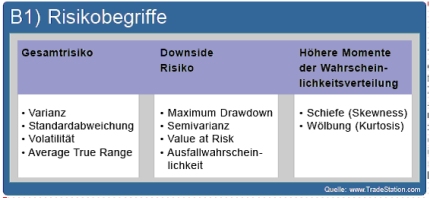

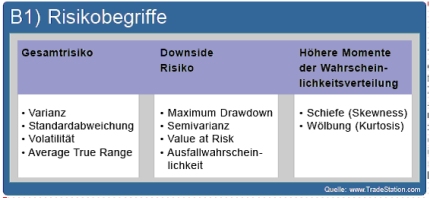

Der Vollständigkeit halber sind in Bild 1 nochmals die gebräuchlichsten Risikobegriffe aufgeführt.

Anhand der Aufzählungen in Bild 1 wird deutlich, dass das Risiko eines Portfolios auf den Annahmen über die Verteilung der Daten des Underlyings basiert. Denn die gebräuchlichsten Risikokennziffern wie Standardabweichung, Volatilität oder Skewness haben als Basis jeweils eine bestimmte Verteilung √ in den meisten Fällen die Normalverteilung √ als Voraussetzung.

Bei jeder Berechnung und Darstellung des Risikos eines Portfolios muß man sich darüber im Klaren sein, dass diese Risikoberechnung ebenfalls risikobehaftet ist. Denn die Berechnungen aufgrund von Daten aus der Vergangenheit können für die Daten in der Zukunft niemals eine statistische Signifikanz von 100% aufweisen. In aller Regel wird mit einem Vertrauensintervall (Konfidenzintervall) in der Größenordnung von zwei Standardabweichungen gerechnet, was einer Signifikanz von 95% entspricht. Dies bedeutet letztendlich, dass das zukünftige Risiko im ungünstigen Falle das historische, berechnete Risiko deutlich übersteigt.

Auch bei der Analyse des maximalen historischen Drawdowns sollte man stets berücksichtigen, dass der größte Drawdown noch kommen wird.

Welche Arten von Risiken gibt es?

Es gibt zahlreiche Arten von Risiken: Marktrisiko, Liquiditätsrisiko, Kontrahentenrisiko, operationelles Risiko usw. Die für einen Anleger wichtigste Risikokategorie ist das Marktrisiko. Liquiditäts- und Kontrahentenrisiken sollten von vornherein durch einen entsprechende Auswahl hochliquider Investment- Titel bester Bonität vermieden werden. Dies bedeutet, dass Investments an regulierten Börsen mit entsprechend hohen Umsätzen ausgewählt werden sollten.

Kreditrisiko bedeutet, dass der Kontrahent einer Transaktion seinen Verpflichtungen nicht mehr nachkommen kann √ daher stammt auch der alternative Begriff └Kontrahentenrisiko⌠. Diese Risikoart ist vor allem bei Geschäften an nicht regulierten Börsen und bei Unternehmensanleihen geringerer Bonität oder den Emerging Markets von Bedeutung.

Liquiditätsrisiko √ das Risiko, eine Position mangels Liquidität nicht schließen zu können √ ist auch an den regulierten Börsen ein Thema. Selbst bei so liquiden Assets wie deutschen Anleihen, die in den Bundfuture-Kontrakt geliefert werden können, gab es in der Vergangenheit schon Lieferengpässe, die zu massiven Marktbewegungen geführt haben. Dies führte zu hohen Schwankungen im Bund-Future. An der London Metal Exchange (LME) sind Liquiditätsrisiken in physischer Ware an der Tagesordnung. Aber auch bei Optionen oder kleineren Aktiengesellschaften kann es aufgrund zu geringen Umsatzes zu erheblichen Risiken bei der Liquidation bestehender Positionen kommen. Die Signifikanz des Liquiditätsrisikos wird auch dadurch bestimmt, wie leicht eine bestehende Position abgesichert (gehedgt) werden kann. Daher sollte man vor Positionseröffnung die Umsatzzahlen und bei derivaten Produkten die Anzahl der offenen Positionen (open interest) analysieren.

Für Engagements an den großen regulierten Börsen wird das Marktpreisrisiko die zentrale Rolle spielen. Als Marktpreisrisiko wird die quantifizierbare Unsicherheit eines Abweichens von geplanten Größen verstanden. Dabei wird Risiko √ entgegen dem täglichen Sprachgebrauch √ nicht nur als die Gefahr einer negativen, sondern oftmals auch einer positiven Abweichung von geplanten Größen, verstanden.

Aus der Sicht eines Traders wird das Marktpreisrisiko von zwei Variablen bestimmt: der Volatilität des Underlyings und der Differenz zwischen dem Preis des Positionseintritts und dem Preis des im Verlustfalle geplanten Marktaustritts.

Bei einer Shortposition im Dax-Future mit einem Einstiegskurs bei 3.600 Punkten kann ein Trader einen Ausstiegskurs im Verlustfalle bei 3.650 definieren. Wenn der Dax-Future jedoch aufgrund eines externen Effekts am nächsten Tag bei 3.680 eröffnet, wird der Verlust um 30 Punkte höher ausfallen, da die Marktvolatilität mit diesem Overnight-Gap drastisch gestiegen ist und deutlich von der ursprünglich kalkulierten Volatilität abweicht.

Wie kann man Risiken kontrollieren?

Die einzigen Variablen, die ein Anleger bei seinem Investment selbst bestimmen kann, sind die Auswahl der Titel, ggf. die Einstiegs- und Ausstiegspreise (ENTRY und EXIT), sowie die Höhe des Engagements (EXPOSURE). Die für die Risikokontrolle wichtigsten Variablen sind hierbei die Exposure und der Liquidationspreis des Investments. Die Teilgebiete, die sich mit diesen Aufgaben befassen, nennt man im Fachjargon Money Management und Risiko Management. Dabei geben die Money Management Methoden die Menge des Kapitals an, welches auf eine einzelne Investition gesetzt werden sollte. Risiko Management legt das Liquidationslimit bei ungünstigem Verlauf, aber unter Umständen auch das Gewinnmitnahmelimit bei positivem Verlauf des Investments an.

Wie viel Risiko muss ein Anleger eingehen, um eine adäquate Verzinsung zu erreichen?

No risk √ no fun! Ohne Risiko gibt es keinen Gewinn. Diese alte Lebensweisheit muss man sich immer wieder vor Augen führen. Die Kunst des erfolgreichen Investierens liegt nun gerade darin, eine ausgewogene Mischung zwischen Risiko und erwartetem Gewinn einzugehen. Der Investor muss daher vor Beginn eines jeden Investments eine Chance-/ Risiko-Analyse anfertigen und entscheiden, welches Risiko er bereit ist einzugehen, um eine bestimmte Rendite mit einem ausgewählten Investment zu erzielen.

Risiko Management Prozeß

Der Risiko Management Prozeß beschreibt, wie die Applikation eines Risikomoduls und die Risikoparameter die Portfolioperformance und das Chance-/Risiko-Verhältnis einer Tradingstrategie beeinflussen. Ziel ist es, durch Risikomessung und Risikobeobachtung ein Modell für eine Entscheidungsmatrix als zentralen Baustein einer Handelsstrategie zu entwickeln.

Die Implementation eines Risiko Management Systems vollzieht sich in drei Schritten:

1. Definition von Risiko und Risikomessung

2. Implementierung eines Risikobeobachtungs - Moduls (risk monitoring)

3. Aktive risikoinduzierte Tradingentscheidung.

Ein guter Trader wird, bewusst oder unbewusst, immer diese drei Schritte befolgen. Risikobeobachtung erfordert zunächst die Definition von Risiko und deren Messung. Das Resultat der Risikobeobachtung ist eine Entscheidung, die entweder die Portfolioallokation (Auswahl der im Porfolio enthaltenen Assets) oder den Investitionsgrad (risk exposure) betreffen.

Risiko und Tradingstrategie

Jeder Trade beginnt im Verlust. Der minimale Verlust bei Trade-Eröffnung ergibt sich aus der Summe von BID-ASKSpread und Transaktionskosten. Aus dieser Tatsache leitet sich das Hauptziel des Risiko-Managements ab: Erhalt des Tradingkapitals.

Dies impliziert, dass ein Trade zu schließen ist,

∙ ohne die unrealisierten Verluste └zu groß⌠ werden zu lassen oder

∙ ohne von den unrealisierten Gewinnen └zu viel⌠ wieder abgeben zu müssen.

Es geht hier also um das alte Prinzip └Gewinne laufen lassen und Verluste begrenzen⌠. Die Frage aber lautet: was ist └zu viel⌠ oder was ist └zu groß⌠ ? Genau diese Fragen sollen mit den verschiedenen Risiko-Management-Ansätzen beantwortet werden.

Die meisten Systementwickler und Trader konzentrieren sich bei ihrem Handelsansatz auf einen mehr oder weniger komplizierten Algorithmus zur Generierung von Einstiegssignalen (└ENTRY-Signale⌠). Der Anteil des Risiko-Managements beschränkt sich anschließend auf die Plazierung eines Initial-Risk- Stopps, der meist als fixer Prozentsatz des zur Verfügung stehenden Tradingkapitals definiert wird. Dieser Ansatz ist nicht sehr effizient und kann mit einfachen Methoden deutlich verbessert werden. Tests haben gezeigt, dass mit zufälligen Markteinstiegen und guten Stopptechniken Gewinne erzielt werden können.

Aus den bisherigen Aussagen lassen sich zwei Stopp-Kategorien ableiten:

1. Verlustbegrenzungs-Stopps und

2. Gewinnmitnahme-Stopps.

Die Verlustbegrenzungs-Stopps (Stopp-Loss) werden in der Fachsprache auch Money Management Stopp oder Initital Risk Stopp genannt. Berechnet wird dieser Stoppkurs aus der Differenz zwischen aktuellem Marktpreis und dem geplanten Worst Case-Ausstiegspreis. Gewinnmitnahme-Stopps nennt man Trailing Stopp.

Fazit

Ziel jeder Tradingstrategie ist das Erzielen höherer Renditen. Das Erreichen höherer Renditen ist aber nur bei gleichzeitiger Erhöhung der Risiken möglich. Fehlen in einer Tradingstrategie die Mechanismen zur Risikobestimmung und Risikokontrolle, dann sind Verluste vorprogrammiert. Die Frage lautet dann nicht ob, sondern wann und in welcher Höhe die Verluste auftreten. Hinzu kommt, dass die Beziehung zwischen Gewinnen und Verlusten nichtlinear ist.

Bei einem Verlust von 25% ist ein anschließender Gewinn von immerhin 33% notwendig, um diesen Verlust wieder auszugleichen. Die Opportunitätskosten in Form entgangener Zinsen für die Dauer der Verlust- und der Erholungsphase sind hierbei noch nicht einmal berücksichtigt. Bei einem Verlust von 50% wird zur Wiederherstellung der ursprünglichen Kontogröße ein stolzer Gewinn von 100% benötigt. Ein Verlust in Höhe von 50% ist bei kreditfinanzierten Aktienportfolios oder Portfolios, deren Investitionsschwerpunkt in Derivaten liegt, keine Seltenheit. Dagegen muß ein Gewinn von 100% erst einmal erwirtschaftet werden.

Diese kurze Rechnung zeigt bereits, dass der Einfluss des Risikos von essentieller Bedeutung für die Performanceentwicklung eines Portfolios und daher einer eingehenden Betrachtung durchaus würdig ist.

Mit diesem einführenden Beitrag wollten wir den interessierten Leser für die Thematik └Risiko bei Investmentanlagen und beim Trading⌠ sensibilisieren. In weiteren Beiträgen werden wir an konkreten, praktischen Beispielen die angesprochenen Aspekte vertiefen

Rudolf Wittmer

Rudolf Wittmer, 41, ist seit 1998 verantwortlich für die Entwicklung und praktische Umsetzung systematischer Handelsstrategien bei der PHOENIX Kapitaldienst GmbH. Als Maschinenbauingenieur ist er Seiteneinsteiger in den Finanzbereich. Seit 1995 hat sich Wittmer auf die Entwicklung und das Trading von mechanischen Handelssystemen spezialisiert. Zu diesem Thema hat Wittmer zahlreiche Artikel in mehreren Fachmagazinen veröffentlicht.

Traders` Mag - 20.10.2004

[Traders`Mag I Rudolf Wittmer] - Die teilweise dramatische Entwicklung an den internationalen Finanzmärkten der letzten drei Jahre hat dazu geführt, dass Anleger sich mehr und mehr für die Risiken ihrer finanziellen Investments interessieren. Es hat sich inzwischen die Erkenntnis durchgesetzt, dass nur über die Kontrolle der Risiken dauerhafte und solide Gewinne erzielt werden. Grund genug für uns, das Thema Risiko in mehreren Beiträgen näher zu beleuchten. Was ist Risiko? Wie kann man Risiken erkennen? Kann man Risiken berechnen? Welche Arten von Risiken gibt es? Wie kann man Risiken √ wenn schon nicht eliminieren √ zumindest teilweise reduzieren? Wie kann man Risiken kontrollieren? Wie viel Risiko muss ein Anleger eingehen, um eine adäquate Verzinsung seines Kapitals zu erreichen? Welches Risiko darf er auf keinen Fall überschreiten? Dies sind die Fragen, die von immer mehr Anlegern gestellt werden. Die akademische Finanzwelt kennt immerhin schon einige theoretische Antworten auf diese Fragen. Wir wollen unseren Teil dazu beitragen, Ihnen diese theoretischen Antworten in verständlicher Form näher zu bringen und Lösungen für die praktische Anwendung vorstellen.

Was ist Risiko?

Risiko wird ganz allgemein verstanden als die Möglichkeit des Abweichens von geplanten Größen. Dabei besteht eine Unsicherheit über die zukünftige Entwicklung einer Finanzanlage. Als geplante Größe kann sich der Investor entweder an einer Benchmark √ z.B. DAX √ orientieren oder aber an absoluten Renditezielen. Gerade hierin unterscheiden sich die traditionellen Fondsprodukte, die sich an Benchmarks orientieren von Absolute Return Produkten, welche die Erzielung absoluter, positiver Renditen anstreben.

Im weiteren Sinne kann man Risiko somit auch als Unsicherheit bezeichnen. Diese Unsicherheit dokumentiert sich in der Unmöglichkeit, die Entwicklung an den Finanzmärkten über einen längeren Zeitraum vorherzusagen. Wer hätte z.B. im März des Jahres 2000 prognostizieren wollen, dass der DAX drei Jahre später über 70% seines Wertes eingebüßt hat?

Wer hätte die historisch niedrigen Zinsen prognostizieren wollen? Zugegeben √ es gab einige Gurus, die diese Entwicklungen vorhergesehen haben. Aus Rücksicht auf die Anleger haben sie aber ihre Prognosen erst drei Jahre später veröffentlicht!

Wie kann man Risiken erkennen? Kann man Risiken berechnen?

Das Erkennen von Risiken geht Hand in Hand mit der Berechnung dieser Risiken. Vor jedem Investment muss der Anleger festlegen, welches Risiko er bereit ist einzugehen und an welchem Punkt eines potenziell negativen Verlaufs er Verluste realisieren muss. Damit besteht die einfachste Form der Risikoerkennung und -berechnung in der Festlegung des Einstiegspreises und des potenziellen Ausstiegspreises bei ungünstigem Verlauf des Investments.

Für die Berechnung des Risikos eines Portfolios mit mehreren unterschiedlichen Assets gibt es statistisch quantitative Methoden wie z.B. Berechnung des maximalen Drawdowns oder des Value at Risk (VaR). Dieser Wert gibt an, welche Verlustobergrenze bei einer vorgegebenen Wahrscheinlichkeit nicht überschritten wird. Eine detaillierte Beschreibung dieser Methode wird an anderer Stelle erfolgen.

Der Vollständigkeit halber sind in Bild 1 nochmals die gebräuchlichsten Risikobegriffe aufgeführt.

Anhand der Aufzählungen in Bild 1 wird deutlich, dass das Risiko eines Portfolios auf den Annahmen über die Verteilung der Daten des Underlyings basiert. Denn die gebräuchlichsten Risikokennziffern wie Standardabweichung, Volatilität oder Skewness haben als Basis jeweils eine bestimmte Verteilung √ in den meisten Fällen die Normalverteilung √ als Voraussetzung.

Bei jeder Berechnung und Darstellung des Risikos eines Portfolios muß man sich darüber im Klaren sein, dass diese Risikoberechnung ebenfalls risikobehaftet ist. Denn die Berechnungen aufgrund von Daten aus der Vergangenheit können für die Daten in der Zukunft niemals eine statistische Signifikanz von 100% aufweisen. In aller Regel wird mit einem Vertrauensintervall (Konfidenzintervall) in der Größenordnung von zwei Standardabweichungen gerechnet, was einer Signifikanz von 95% entspricht. Dies bedeutet letztendlich, dass das zukünftige Risiko im ungünstigen Falle das historische, berechnete Risiko deutlich übersteigt.

Auch bei der Analyse des maximalen historischen Drawdowns sollte man stets berücksichtigen, dass der größte Drawdown noch kommen wird.

Welche Arten von Risiken gibt es?

Es gibt zahlreiche Arten von Risiken: Marktrisiko, Liquiditätsrisiko, Kontrahentenrisiko, operationelles Risiko usw. Die für einen Anleger wichtigste Risikokategorie ist das Marktrisiko. Liquiditäts- und Kontrahentenrisiken sollten von vornherein durch einen entsprechende Auswahl hochliquider Investment- Titel bester Bonität vermieden werden. Dies bedeutet, dass Investments an regulierten Börsen mit entsprechend hohen Umsätzen ausgewählt werden sollten.

Kreditrisiko bedeutet, dass der Kontrahent einer Transaktion seinen Verpflichtungen nicht mehr nachkommen kann √ daher stammt auch der alternative Begriff └Kontrahentenrisiko⌠. Diese Risikoart ist vor allem bei Geschäften an nicht regulierten Börsen und bei Unternehmensanleihen geringerer Bonität oder den Emerging Markets von Bedeutung.

Liquiditätsrisiko √ das Risiko, eine Position mangels Liquidität nicht schließen zu können √ ist auch an den regulierten Börsen ein Thema. Selbst bei so liquiden Assets wie deutschen Anleihen, die in den Bundfuture-Kontrakt geliefert werden können, gab es in der Vergangenheit schon Lieferengpässe, die zu massiven Marktbewegungen geführt haben. Dies führte zu hohen Schwankungen im Bund-Future. An der London Metal Exchange (LME) sind Liquiditätsrisiken in physischer Ware an der Tagesordnung. Aber auch bei Optionen oder kleineren Aktiengesellschaften kann es aufgrund zu geringen Umsatzes zu erheblichen Risiken bei der Liquidation bestehender Positionen kommen. Die Signifikanz des Liquiditätsrisikos wird auch dadurch bestimmt, wie leicht eine bestehende Position abgesichert (gehedgt) werden kann. Daher sollte man vor Positionseröffnung die Umsatzzahlen und bei derivaten Produkten die Anzahl der offenen Positionen (open interest) analysieren.

Für Engagements an den großen regulierten Börsen wird das Marktpreisrisiko die zentrale Rolle spielen. Als Marktpreisrisiko wird die quantifizierbare Unsicherheit eines Abweichens von geplanten Größen verstanden. Dabei wird Risiko √ entgegen dem täglichen Sprachgebrauch √ nicht nur als die Gefahr einer negativen, sondern oftmals auch einer positiven Abweichung von geplanten Größen, verstanden.

Aus der Sicht eines Traders wird das Marktpreisrisiko von zwei Variablen bestimmt: der Volatilität des Underlyings und der Differenz zwischen dem Preis des Positionseintritts und dem Preis des im Verlustfalle geplanten Marktaustritts.

Bei einer Shortposition im Dax-Future mit einem Einstiegskurs bei 3.600 Punkten kann ein Trader einen Ausstiegskurs im Verlustfalle bei 3.650 definieren. Wenn der Dax-Future jedoch aufgrund eines externen Effekts am nächsten Tag bei 3.680 eröffnet, wird der Verlust um 30 Punkte höher ausfallen, da die Marktvolatilität mit diesem Overnight-Gap drastisch gestiegen ist und deutlich von der ursprünglich kalkulierten Volatilität abweicht.

Wie kann man Risiken kontrollieren?

Die einzigen Variablen, die ein Anleger bei seinem Investment selbst bestimmen kann, sind die Auswahl der Titel, ggf. die Einstiegs- und Ausstiegspreise (ENTRY und EXIT), sowie die Höhe des Engagements (EXPOSURE). Die für die Risikokontrolle wichtigsten Variablen sind hierbei die Exposure und der Liquidationspreis des Investments. Die Teilgebiete, die sich mit diesen Aufgaben befassen, nennt man im Fachjargon Money Management und Risiko Management. Dabei geben die Money Management Methoden die Menge des Kapitals an, welches auf eine einzelne Investition gesetzt werden sollte. Risiko Management legt das Liquidationslimit bei ungünstigem Verlauf, aber unter Umständen auch das Gewinnmitnahmelimit bei positivem Verlauf des Investments an.

Wie viel Risiko muss ein Anleger eingehen, um eine adäquate Verzinsung zu erreichen?

No risk √ no fun! Ohne Risiko gibt es keinen Gewinn. Diese alte Lebensweisheit muss man sich immer wieder vor Augen führen. Die Kunst des erfolgreichen Investierens liegt nun gerade darin, eine ausgewogene Mischung zwischen Risiko und erwartetem Gewinn einzugehen. Der Investor muss daher vor Beginn eines jeden Investments eine Chance-/ Risiko-Analyse anfertigen und entscheiden, welches Risiko er bereit ist einzugehen, um eine bestimmte Rendite mit einem ausgewählten Investment zu erzielen.

Risiko Management Prozeß

Der Risiko Management Prozeß beschreibt, wie die Applikation eines Risikomoduls und die Risikoparameter die Portfolioperformance und das Chance-/Risiko-Verhältnis einer Tradingstrategie beeinflussen. Ziel ist es, durch Risikomessung und Risikobeobachtung ein Modell für eine Entscheidungsmatrix als zentralen Baustein einer Handelsstrategie zu entwickeln.

Die Implementation eines Risiko Management Systems vollzieht sich in drei Schritten:

1. Definition von Risiko und Risikomessung

2. Implementierung eines Risikobeobachtungs - Moduls (risk monitoring)

3. Aktive risikoinduzierte Tradingentscheidung.

Ein guter Trader wird, bewusst oder unbewusst, immer diese drei Schritte befolgen. Risikobeobachtung erfordert zunächst die Definition von Risiko und deren Messung. Das Resultat der Risikobeobachtung ist eine Entscheidung, die entweder die Portfolioallokation (Auswahl der im Porfolio enthaltenen Assets) oder den Investitionsgrad (risk exposure) betreffen.

Risiko und Tradingstrategie

Jeder Trade beginnt im Verlust. Der minimale Verlust bei Trade-Eröffnung ergibt sich aus der Summe von BID-ASKSpread und Transaktionskosten. Aus dieser Tatsache leitet sich das Hauptziel des Risiko-Managements ab: Erhalt des Tradingkapitals.

Dies impliziert, dass ein Trade zu schließen ist,

∙ ohne die unrealisierten Verluste └zu groß⌠ werden zu lassen oder

∙ ohne von den unrealisierten Gewinnen └zu viel⌠ wieder abgeben zu müssen.

Es geht hier also um das alte Prinzip └Gewinne laufen lassen und Verluste begrenzen⌠. Die Frage aber lautet: was ist └zu viel⌠ oder was ist └zu groß⌠ ? Genau diese Fragen sollen mit den verschiedenen Risiko-Management-Ansätzen beantwortet werden.

Die meisten Systementwickler und Trader konzentrieren sich bei ihrem Handelsansatz auf einen mehr oder weniger komplizierten Algorithmus zur Generierung von Einstiegssignalen (└ENTRY-Signale⌠). Der Anteil des Risiko-Managements beschränkt sich anschließend auf die Plazierung eines Initial-Risk- Stopps, der meist als fixer Prozentsatz des zur Verfügung stehenden Tradingkapitals definiert wird. Dieser Ansatz ist nicht sehr effizient und kann mit einfachen Methoden deutlich verbessert werden. Tests haben gezeigt, dass mit zufälligen Markteinstiegen und guten Stopptechniken Gewinne erzielt werden können.

Aus den bisherigen Aussagen lassen sich zwei Stopp-Kategorien ableiten:

1. Verlustbegrenzungs-Stopps und

2. Gewinnmitnahme-Stopps.

Die Verlustbegrenzungs-Stopps (Stopp-Loss) werden in der Fachsprache auch Money Management Stopp oder Initital Risk Stopp genannt. Berechnet wird dieser Stoppkurs aus der Differenz zwischen aktuellem Marktpreis und dem geplanten Worst Case-Ausstiegspreis. Gewinnmitnahme-Stopps nennt man Trailing Stopp.

Fazit

Ziel jeder Tradingstrategie ist das Erzielen höherer Renditen. Das Erreichen höherer Renditen ist aber nur bei gleichzeitiger Erhöhung der Risiken möglich. Fehlen in einer Tradingstrategie die Mechanismen zur Risikobestimmung und Risikokontrolle, dann sind Verluste vorprogrammiert. Die Frage lautet dann nicht ob, sondern wann und in welcher Höhe die Verluste auftreten. Hinzu kommt, dass die Beziehung zwischen Gewinnen und Verlusten nichtlinear ist.

Bei einem Verlust von 25% ist ein anschließender Gewinn von immerhin 33% notwendig, um diesen Verlust wieder auszugleichen. Die Opportunitätskosten in Form entgangener Zinsen für die Dauer der Verlust- und der Erholungsphase sind hierbei noch nicht einmal berücksichtigt. Bei einem Verlust von 50% wird zur Wiederherstellung der ursprünglichen Kontogröße ein stolzer Gewinn von 100% benötigt. Ein Verlust in Höhe von 50% ist bei kreditfinanzierten Aktienportfolios oder Portfolios, deren Investitionsschwerpunkt in Derivaten liegt, keine Seltenheit. Dagegen muß ein Gewinn von 100% erst einmal erwirtschaftet werden.

Diese kurze Rechnung zeigt bereits, dass der Einfluss des Risikos von essentieller Bedeutung für die Performanceentwicklung eines Portfolios und daher einer eingehenden Betrachtung durchaus würdig ist.

Mit diesem einführenden Beitrag wollten wir den interessierten Leser für die Thematik └Risiko bei Investmentanlagen und beim Trading⌠ sensibilisieren. In weiteren Beiträgen werden wir an konkreten, praktischen Beispielen die angesprochenen Aspekte vertiefen

Rudolf Wittmer

Rudolf Wittmer, 41, ist seit 1998 verantwortlich für die Entwicklung und praktische Umsetzung systematischer Handelsstrategien bei der PHOENIX Kapitaldienst GmbH. Als Maschinenbauingenieur ist er Seiteneinsteiger in den Finanzbereich. Seit 1995 hat sich Wittmer auf die Entwicklung und das Trading von mechanischen Handelssystemen spezialisiert. Zu diesem Thema hat Wittmer zahlreiche Artikel in mehreren Fachmagazinen veröffentlicht.

NEW 10.01.06 09:04

в ответ СерёгаФорекс 09.01.06 22:58

Höhere Gewinne mit eingebetteten Trades

Traders` Mag - 01.01.2006

[Traders' Mag - Bo Yoder - PDF Artikel-->>>http://www.eltee.de/img/traders/yoder_d.pdf] - Trading ist ein Geschäft, das sich zu gleichen Teilen aus Mathematik, Technologie, Forschung, Psychologie und Intuition zusammensetzt.

Auf diesen Komponenten baut ein erfolgreiches Trading-Programm auf, und wenn eine davon fehlt, wirkt sich das direkt auf die Profitabilität aus. Trotzdem liegt aber die Basis für Langzeiterfolg bei jeder spekulativen Unternehmung mehr im Herzen als im Kopf.

Bei Interviews mit erfolgreichen Tradern zeigen die Aussagen immer wieder, das Mut, Härte und Überzeugung eine Schlüsselrolle im psychologischen Gesamtbild der Trading-Elite spielen. Trader, die in der Lage sind, eine vorausschauende Haltung beim Einstieg einzunehmen, machen sich auf diese Weise einen großen Vorteil zunutze.

Dieser Stil ist jedoch psychologisch unbequem, und der Durchschnitts-Trader scheint gerne bereit, diesen Vorteil für den Komfort zu opfern, den └Bestätigung⌠ bietet. Der Unterschied zwischen diesen beiden Einstiegsphilosophien ist für das untrainierte Auge nicht ohne weiteres zu erkennen. Für den beginnenden Trader ist diese Lektion schwierig zu lernen, weil der Großteil der käuflichen Trading-Weisheiten Strategien beschreibt, die die Menge bereits verwendet. Wenn die Theorie richtig ist, dass die Menge immer verliert, verschwindet definitionsgemäß der Vorteil, sobald die Masse in eine Aktie einsteigt. Es ist dieses Verhalten, das viele Trader in einem Teufelskreis gefangen hält.

Sie laufen immer einem Vorteil nach, der anfangs bestanden hat, der nun aber geringer wird┘ Wenn sie zu handeln beginnen, ist der profitable Teil des Zyklus bereits beeinträchtigt. Der vorausschauende Trader stellt sich die Aufgabe, den Trade immer einen Schritt vor der Menge einzugehen. Es mag paradox klingen, aber eine solche Trading-Strategie, die sich gefährlich └anfühlt⌠, ist langfristig häufig die konservativere Herangehensweise.

Ein Beispiel

Hierzu nehmen wir als Beispiel ein klassisches technisches Chartmuster, das sich kürzlich bei der Aktie der Meritage Homes (NYSE:

MTH) ausbildete. Im Chart ist zu sehen, dass sich der Kurs von Meritage auf Tagesbasis im Rahmen eines starken Aufwärtstrends entwickelte (Bild 1). Nach dem Ausbruch über das Niveau bei $65 pro Aktie lief der Wert schnell zehn Punkte und verlor seinen Schwung in der Nähe des Widerstandes bei $75 pro Aktie. Im Laufe einiger Wochen verfiel der Kurs, und es entwickelte sich innerhalb des Kanals eine └Bullenflagge⌠ genannte Korrektur. Das traditionelle Einstiegssignal für eine Long-Position bei einer Bullenflagge entsteht, wenn die obere Trendlinie der Korrektur getestet wird. (1) Es ist zu sehen, dass dieser traditionelle Einstiegspunkt bei etwa $73 pro Aktie liegt. Wenn man auf diese traditionelle Weise in den Wert eingestiegen ist, muss eine Stopp-Order zum Schutz des Kapitals erteilt werden, falls das Muster

sich nicht wie vorgesehen entwickeln sollte. Traditionell würde man den Stopp bei einer Bullenflagge etwa knapp unter das vorherige

Swing-Tief legen. (2) Bei diesem Muster würde ein auf traditionelle Weise platzierter Stopp bei etwa $67 liegen, womit das Risiko auf ungefähr sechs Punkte pro Aktie fixiert ist.

Ein kurzer Blick auf die beiden letzten Rallies zeigt, dass der Wert stark dazu tendiert, sich bullisch in 10-Punkte-Wellen zu bewegen.

Anfang Januar (3) erholte sich die Aktie schwungvoll aus dem Unterstützungsbereich des 20er exponentiellen Gleitenden Durchschnitts in der Nähe von $55 in einen Widerstandsbereich um $65 pro Aktie. Im Februar führte der Ausbruch aus dem $65-Niveau zu einem Test der $75. (4) Wenn diese historische Tendenz Bestand hat, läge ein logisches Gewinnziel für die momentane bullische Gelegenheit um die $83 pro Aktie. Wenn dieses Muster $10 Gewinnpotenzial bei $6 Risiko anbietet, liegt das Chance-zu-Risiko-Verhältnis bei 1,66 zu 1. Wenn der Trade das Gewinnziel erreicht, kann man $166 Einnahmen je $100 Einsatz verbuchen. Ein Trader, der 500 Aktien zu $73 gekauft hätte, würde $3000 riskieren und dafür $5000 einstreichen. Das Chance-Risiko-Verhältnis ist gut genug, um den Trade attraktiv zu machen, aber es ist nicht wirklich begeisternd! Das oben beschriebene Trade-Managementist konservativ und traditionell, und es fühlt sich └sicher⌠ an. Das Warten darauf, dass der Markt dreht und die Trendfortsetzung durch den Ausbruch durch die obere Trendlinie bestätigt, erhöht natürlich die Wahrscheinlichkeit, dass der Trade die Kraft zum Erfolg hat. Diese Bestätigung geht jedoch sehr stark zu Lasten des Chance-Risiko- Verhältnisses des Kursmusters.

In jedem vorhersagbaren Kursmuster steckt ein enormes Marktpotenzial, das die Mehrheit der Trader nicht für sich erschließt. Trader scheinen immer nach Wegen zur Gewinnerhöhung zu suchen und interessieren sich wenig für die daraus entstehenden Nachteile für das Chance-zu-Risiko-Verhältnis. Es würde sich viel mehr auszahlen, wenn sie mit denselben Aufwand nach Wegen suchen würden, mehr Geld aus ihren vorhandenen Trades zu ziehen. Es gibt zum Beispiel eine Money Management-Strategie mit Namen └eingebetteter Trade⌠, die besonders für aggressivere Pullback-Trader Vorteile hat. Sie verbessert die Chance-zu-Risiko-Verhältnisse, indem sie es dem vorausschauenden Trader erlaubt, Positionen zu vergrößern, ohne ein erhöhtes Kapitalrisiko einzugehen. Um anschaulich zu machen, wie dramatisch der eingebettete Trade ein ansonsten traditionelles Kursmuster verbessern kann, werfen wir noch einmal einen Blick auf das schon angesprochene Muster von Meritage und analysieren das Management als eingebetteten Trade.

Der eingebettete Trade

Der vorausschauende Trader sieht wieder die beginnende Korrektur und weiß, dass es zwei bedeutsame Unterstützungsbereiche gibt, deren Test vermutlich zu einer Trendfortsetzung führen wird. Das erste und wahrscheinlichere Szenario ist, dass die Aktie die Unterstützung im Bereich ihres exponentiellen Gleitenden Durchschnitts 20 testet (1). Wenn diese Unterstützung tragfähig genug ist, um die Korrektur zu beenden, wäre das ein Zeichen für die Aggressivität der Bullen, und ein Ausbruch über $75 pro Aktie würde dann äußerst wahrscheinlich werden. Wenn der exponentiellen Gleitenden Durchschnitt 20 dagegen nicht halten sollte, wäre der nächste logische Test die Unterstützungszone um $65 pro Aktie im Chart. Wenn auch dieser Unterstützungsbereich nicht halten sollte, ist der Aufwärtstrend wahrscheinlich beendet, und in der Folge sollte sich ein Abwärtstrend im Tageschart herausbilden. Nachdem man diese beiden Unterstützungsbereiche definiert hat, wird der Versagenspunkt der Korrektur klar (2). Wenn der Wert durch die Chart-Unterstützung bricht, sind die Aussichten für eine Trendfortsetzung verflogen, und es ist an der Zeit, die Verluste klein zu halten und sich mit dem nächsten Trade zu befassen.

Wenn der Trading-Plan vorbereitet ist, ist der vorausschauende Trader in der Lage, └in das fallende Messer zu greifen⌠, sobald der exponentielle Gleitende Durchschnitt 20 getestet wird. Eine Limitorder für den Kauf von Aktien um $69 herum wäre beim Test des exponentiellen Gleitenden Durchschnitts 20 leicht ausgeführt worden (1). Zufällig liegt die bei knapp unter $65 pro Aktie gesetzte Stopp-Order ungefähr sechs Punkte vom ursprünglichen Einstiegspunkt entfernt.

Das erlaubt einen direkten Vergleich zwischen dem eingebetteten Trade und dem traditionellen Einstieg, der auf der Bestätigung durch den Ausbruch basiert.

Der zusätzliche Vorteil des eingebetteten Trades hat aber seinen Preis! Im Unterstützungsbereich eines Gleitenden Durchschnitts blind zu bieten kann stressig sein. Der Trader ist gezwungen, Risiko in hoffnungsvoller Erwartung kommender Unterstützung hinzunehmen. In vielen Fällen geht die Position sofort in den Verlust, weil die Aktie durch das negative Momentum kurzfristig durch das Unterstützungsniveau gedrückt wird. Die Bereitschaft, dieses Unbehagen zu ertragen, gibt dem vorausschauenden Trader seinen Vorteil. MTH verhielt sich ganz typisch, indem der Wert unter die Unterstützung sackte und die neu eingegangene Position einem Verlust von etwa $2 pro Aktie aussetzte, bevor er dann wieder drehte. Aber der Mut, die kurzzeitige └Hitze⌠ zu ertragen, wurde durch die darauf folgende Umkehr belohnt, die dynamisch und aggressiv ausfiel. Die Bestätigung der Umkehr setzte sich mit der Bildung einer Umkehrkerze und einem bullischen Trendtag an den nächsten beiden Tagen fort. Mit dieser sauberen Umkehr auf dem Tageschart erwies sich das Muster als ein erfolgreicher Einstieg nach einer Konsolidierung. Die Bestätigung der Umkehr gab dem Trader das nötige Vertrauen für das Nachziehen seiner Stopp-Loss-Order (denn ein erneuter Test der Tiefs um $67 pro Aktie hätte das Versagen des Musters bedeutet) (3). Wenn der vorausschauende Trader 500 Aktien zu $69 gekauft hätte, wäre das Anfangsrisiko für seinen Pullback-Trade $3000 gewesen (500x6). Das Nachziehen der Stopp-Loss-Order in die Gegend um $67 hätte └erspart⌠, $4 pro Aktie bzw. $2000 dem Risiko auszusetzen. Diese Art └Ersparnis⌠ führt dazu, dass der eingebettete Trade die Bestätigung einer erfolgreichen Umkehr in ein dramatisch verbessertes Chance-zu- Risiko-Verhältnis umsetzt.

In dem Moment, in dem das Stoppniveau angehoben wird, ist der Trade └eingebettet⌠; weitere Aktien werden gekauft, um die Ersparnisse des nachgezogenen Stopps zu hebeln. Lösen Sie die nachfolgende einfache Gleichung, um die angemessene Zahl an Aktien für die └eingebettete⌠ Position zu ermitteln.

(Erspartes Risiko in Dollar) / (aktueller Kurs √ nachgezogener Stoppkurs) = Anzahl zu kaufender Aktien.

In diesem Beispiel wurde dass offene Risiko durch die Änderung des Stopps um $2000 reduziert. Wäre der Kurs zu diesem Zeitpunkt $71 gewesen, hätte man 500 Aktien nachkaufen sollen.

(Erspartes Risiko in Dollar $2000) / (aktueller Preis $71 √ nachgezogener

Stoppkurs 67 =4) 2000/4=500.

Beachten Sie, wie der vorausschauende Trader bei dieser eingebetteten Lage profitiert, sobald Meritage sein Gewinnziel nahe $83 pro Aktie erreicht.

Der traditionelle Trader mit einer Position aus 500 nahe $73 gekauften Aktien wäre ein Risiko von $3000 eingegangen und hätte $5000 verdienen können (1,66 zu 1).

Der vorausschauende Trader wäre im Besitz der anfänglichen 500 Aktien zu $69 und ausserdem von weiteren 500 Aktien zu $71 pro Aktie. Die ersten 500 Aktien hätten einen Gewinn von $14 pro Aktie oder $7000 produziert. Die eingebettete Position von 500 Aktien hätte $12 pro Aktie oder weitere $6000 Gewinn ergeben. Das macht einen Gesamtgewinn von $13000 bei nur $3000 Anfangsrisiko aus dem Trade mit der eingebetteten Position aus. Durch den aggressiven Einstieg beim Test der Unterstützung und Nachziehen des Stopps sowie das Hebeln des verringerten Risikos in einen eingebetteten Trade, konnte der vorausschauende Trader bei dem exakt gleichen Kursmuster annähernd drei mal so viel Gewinn machen!

Das Konzept der eingebetteten Trades kann anfangs etwas schwierig zu verstehen sein. Um diese Management Strategie bei Konsolidierung weiter zu verdeutlichen, wollen wir uns ein weiteres Beispiel ansehen. Dieses Mal nehmen wir ein noch nicht aufgelöstes Kursmuster im Wochenchart von Charles Schwab (NYSE:SCH).

Die Begründung ist bei diesem Trade weitgehend die gleiche wie bei dem MTH-Beispiel. Ein Zurückgehen des Kurses in einen Unterstützungsbereich müsste ein verbessertes Chance-zu-Risiko Verhältnis für den vorausschauenden Trader bieten, wenn der Aufwärtstrend wieder aufgenommen wird. Der ursprüngliche Einstieg erfolgte um $

10,60 pro Aktie an der Unterstützung durch den exponentiellen auf 20 Wochen berechneten Gleitenden Durchschnitt (1). Bei $10 pro Aktie gab es eine starke Unterstützung im Chart, so dass es logisch war, die Stopp-Loss-Order zum Schutz der Position knapp unter das Unterstützungsniveau bei etwa $9,75 pro Aktie zu legen (2). Mit diesen Parametern war das anfängliche Risiko des Trades 85 Cents pro Aktie.

Für $1000 Risiko wurden 1200 Aktien gekauft. Zuerst sah es so aus, als ob der Kurse nicht abprallen würde. Er durchbrach seinen exponentiellen Gleitenden Durchschnitt 20 und schien es darauf abgesehen zu haben, durch den Widerstand um $10 zu brechen. Aber die

Bullen machten sich eben über $10 stark, und der Wert kehrte um.

Als die Aktie um $10,60 handelte, war es an der Zeit, die Stopp-Loss-Order auf knapp unter den Umkehrpunkt bei etwa $10,05 nachzuziehen (3). Dieser nachgezogene Stopp └sparte⌠ 30 Cents oder $360 auf die anfängliche Position von 1200 Aktien. Diese Ersparnis wurde in die Position zurück ⌠gebettet⌠, so dass

(erspartes Risiko in Dollar $360) / (aktueller Kurs $10,68 √nachgezogener Stoppkurs $10,65= 0,63) 360/0,63=476

Also wurden 476 Aktien zu je $10,68 nachgekauft und die Position bestand nun aus 1676 Aktien zu einem Durchschnittspreis von $10,62 pro Aktie.

Selbst wenn der Wert nicht mehr in der Lage sein sollte, den vorherigen Widerstand nahe $12 pro Aktie zu überwinden, (4) ist das Ergebnis immer noch besser als 2 zu 1; und wenn doch $15 pro Aktie erreicht werden sollten, wäre das Chance-zu-Risiko-Verhältnis größer als 7:1!

Fazit

Es ist wahr, dass der vorausschauende Trader ein höheres Maß an Selbstvertrauen und eine größere Risikoakzeptanz besitzen muss, als viele Trader jemals erreichen werden. Aber der dramatische Anstieg des Chance-zu-Risiko-Verhältnisses, das der eingebettete Trade bietet, gleicht eine Verringerung bei der Trading-Präzision oder der Gewinnrate mehr als aus. Es ist meist sehr schwer, neue Wege für eine wesentliche Verbesserung der eigenen Trading-Genauigkeit zu finden, und selbst wenn man damit erfolgreich ist, ist das Ergebnis gemessen am Aufwand höchstens mittelmäßig. Dagegen haben schon kleine Änderungen am Chance-zu-Risiko-Verhältnis sofortige und deutliche Auswirkungen auf den Gewinn. Fangen Sie mit Strategien wie dem eingebetteten Trade an, die darauf abzielen, mehr Gewinn aus bestehenden Trading-Methoden zu ziehen, und Sie werden Ihre Profitabilität steigen sehen!

Wenn ein Trader das Gefühl hat, dass ein bestimmter Unterstützungsbereich von Bedeutung ist, sollte er nicht zögern, die Gelegenheit zu ergreifen und einer der ersten Käufer sein. Der eingebettete Trade ist ein Werkzeug für den Trader, um den anfänglichen Einstieg

optimal zu nutzen, wenn sich seine Meinung als zutreffend herausstellt.

In der Welt des Tradens ist es wie im richtigen Leben: der frühe Vogel fängt den Wurm wirklich!

Bo Yoder ist professioneller Händler und Autor des Buches: Mastering Future Trading

(McGraw-Hill, 2004). Er schreibt häufig Beiträge in Fachzeitschriften, Webseiten

und Newslettern. Yoder ist zudem Vorsitzender der RealityTrader T/A und hält

Vorträge auf zahlreichen Trading Expos. Er hat als Trading Mentor und Money-

Management-Berater mit Hunderten von privaten und professionellen Händlern

gearbeitet. bo@realitytrader.com.

(c) 2005 Traders´ media GmbH, Beethoven Center, Beethovenstr. 1a, 97080 Würzburg

Homepage: www.traders-mag.com

Traders` Mag - 01.01.2006

[Traders' Mag - Bo Yoder - PDF Artikel-->>>http://www.eltee.de/img/traders/yoder_d.pdf] - Trading ist ein Geschäft, das sich zu gleichen Teilen aus Mathematik, Technologie, Forschung, Psychologie und Intuition zusammensetzt.

Auf diesen Komponenten baut ein erfolgreiches Trading-Programm auf, und wenn eine davon fehlt, wirkt sich das direkt auf die Profitabilität aus. Trotzdem liegt aber die Basis für Langzeiterfolg bei jeder spekulativen Unternehmung mehr im Herzen als im Kopf.

Bei Interviews mit erfolgreichen Tradern zeigen die Aussagen immer wieder, das Mut, Härte und Überzeugung eine Schlüsselrolle im psychologischen Gesamtbild der Trading-Elite spielen. Trader, die in der Lage sind, eine vorausschauende Haltung beim Einstieg einzunehmen, machen sich auf diese Weise einen großen Vorteil zunutze.

Dieser Stil ist jedoch psychologisch unbequem, und der Durchschnitts-Trader scheint gerne bereit, diesen Vorteil für den Komfort zu opfern, den └Bestätigung⌠ bietet. Der Unterschied zwischen diesen beiden Einstiegsphilosophien ist für das untrainierte Auge nicht ohne weiteres zu erkennen. Für den beginnenden Trader ist diese Lektion schwierig zu lernen, weil der Großteil der käuflichen Trading-Weisheiten Strategien beschreibt, die die Menge bereits verwendet. Wenn die Theorie richtig ist, dass die Menge immer verliert, verschwindet definitionsgemäß der Vorteil, sobald die Masse in eine Aktie einsteigt. Es ist dieses Verhalten, das viele Trader in einem Teufelskreis gefangen hält.

Sie laufen immer einem Vorteil nach, der anfangs bestanden hat, der nun aber geringer wird┘ Wenn sie zu handeln beginnen, ist der profitable Teil des Zyklus bereits beeinträchtigt. Der vorausschauende Trader stellt sich die Aufgabe, den Trade immer einen Schritt vor der Menge einzugehen. Es mag paradox klingen, aber eine solche Trading-Strategie, die sich gefährlich └anfühlt⌠, ist langfristig häufig die konservativere Herangehensweise.

Ein Beispiel

Hierzu nehmen wir als Beispiel ein klassisches technisches Chartmuster, das sich kürzlich bei der Aktie der Meritage Homes (NYSE:

MTH) ausbildete. Im Chart ist zu sehen, dass sich der Kurs von Meritage auf Tagesbasis im Rahmen eines starken Aufwärtstrends entwickelte (Bild 1). Nach dem Ausbruch über das Niveau bei $65 pro Aktie lief der Wert schnell zehn Punkte und verlor seinen Schwung in der Nähe des Widerstandes bei $75 pro Aktie. Im Laufe einiger Wochen verfiel der Kurs, und es entwickelte sich innerhalb des Kanals eine └Bullenflagge⌠ genannte Korrektur. Das traditionelle Einstiegssignal für eine Long-Position bei einer Bullenflagge entsteht, wenn die obere Trendlinie der Korrektur getestet wird. (1) Es ist zu sehen, dass dieser traditionelle Einstiegspunkt bei etwa $73 pro Aktie liegt. Wenn man auf diese traditionelle Weise in den Wert eingestiegen ist, muss eine Stopp-Order zum Schutz des Kapitals erteilt werden, falls das Muster

sich nicht wie vorgesehen entwickeln sollte. Traditionell würde man den Stopp bei einer Bullenflagge etwa knapp unter das vorherige

Swing-Tief legen. (2) Bei diesem Muster würde ein auf traditionelle Weise platzierter Stopp bei etwa $67 liegen, womit das Risiko auf ungefähr sechs Punkte pro Aktie fixiert ist.

Ein kurzer Blick auf die beiden letzten Rallies zeigt, dass der Wert stark dazu tendiert, sich bullisch in 10-Punkte-Wellen zu bewegen.

Anfang Januar (3) erholte sich die Aktie schwungvoll aus dem Unterstützungsbereich des 20er exponentiellen Gleitenden Durchschnitts in der Nähe von $55 in einen Widerstandsbereich um $65 pro Aktie. Im Februar führte der Ausbruch aus dem $65-Niveau zu einem Test der $75. (4) Wenn diese historische Tendenz Bestand hat, läge ein logisches Gewinnziel für die momentane bullische Gelegenheit um die $83 pro Aktie. Wenn dieses Muster $10 Gewinnpotenzial bei $6 Risiko anbietet, liegt das Chance-zu-Risiko-Verhältnis bei 1,66 zu 1. Wenn der Trade das Gewinnziel erreicht, kann man $166 Einnahmen je $100 Einsatz verbuchen. Ein Trader, der 500 Aktien zu $73 gekauft hätte, würde $3000 riskieren und dafür $5000 einstreichen. Das Chance-Risiko-Verhältnis ist gut genug, um den Trade attraktiv zu machen, aber es ist nicht wirklich begeisternd! Das oben beschriebene Trade-Managementist konservativ und traditionell, und es fühlt sich └sicher⌠ an. Das Warten darauf, dass der Markt dreht und die Trendfortsetzung durch den Ausbruch durch die obere Trendlinie bestätigt, erhöht natürlich die Wahrscheinlichkeit, dass der Trade die Kraft zum Erfolg hat. Diese Bestätigung geht jedoch sehr stark zu Lasten des Chance-Risiko- Verhältnisses des Kursmusters.

In jedem vorhersagbaren Kursmuster steckt ein enormes Marktpotenzial, das die Mehrheit der Trader nicht für sich erschließt. Trader scheinen immer nach Wegen zur Gewinnerhöhung zu suchen und interessieren sich wenig für die daraus entstehenden Nachteile für das Chance-zu-Risiko-Verhältnis. Es würde sich viel mehr auszahlen, wenn sie mit denselben Aufwand nach Wegen suchen würden, mehr Geld aus ihren vorhandenen Trades zu ziehen. Es gibt zum Beispiel eine Money Management-Strategie mit Namen └eingebetteter Trade⌠, die besonders für aggressivere Pullback-Trader Vorteile hat. Sie verbessert die Chance-zu-Risiko-Verhältnisse, indem sie es dem vorausschauenden Trader erlaubt, Positionen zu vergrößern, ohne ein erhöhtes Kapitalrisiko einzugehen. Um anschaulich zu machen, wie dramatisch der eingebettete Trade ein ansonsten traditionelles Kursmuster verbessern kann, werfen wir noch einmal einen Blick auf das schon angesprochene Muster von Meritage und analysieren das Management als eingebetteten Trade.

Der eingebettete Trade

Der vorausschauende Trader sieht wieder die beginnende Korrektur und weiß, dass es zwei bedeutsame Unterstützungsbereiche gibt, deren Test vermutlich zu einer Trendfortsetzung führen wird. Das erste und wahrscheinlichere Szenario ist, dass die Aktie die Unterstützung im Bereich ihres exponentiellen Gleitenden Durchschnitts 20 testet (1). Wenn diese Unterstützung tragfähig genug ist, um die Korrektur zu beenden, wäre das ein Zeichen für die Aggressivität der Bullen, und ein Ausbruch über $75 pro Aktie würde dann äußerst wahrscheinlich werden. Wenn der exponentiellen Gleitenden Durchschnitt 20 dagegen nicht halten sollte, wäre der nächste logische Test die Unterstützungszone um $65 pro Aktie im Chart. Wenn auch dieser Unterstützungsbereich nicht halten sollte, ist der Aufwärtstrend wahrscheinlich beendet, und in der Folge sollte sich ein Abwärtstrend im Tageschart herausbilden. Nachdem man diese beiden Unterstützungsbereiche definiert hat, wird der Versagenspunkt der Korrektur klar (2). Wenn der Wert durch die Chart-Unterstützung bricht, sind die Aussichten für eine Trendfortsetzung verflogen, und es ist an der Zeit, die Verluste klein zu halten und sich mit dem nächsten Trade zu befassen.

Wenn der Trading-Plan vorbereitet ist, ist der vorausschauende Trader in der Lage, └in das fallende Messer zu greifen⌠, sobald der exponentielle Gleitende Durchschnitt 20 getestet wird. Eine Limitorder für den Kauf von Aktien um $69 herum wäre beim Test des exponentiellen Gleitenden Durchschnitts 20 leicht ausgeführt worden (1). Zufällig liegt die bei knapp unter $65 pro Aktie gesetzte Stopp-Order ungefähr sechs Punkte vom ursprünglichen Einstiegspunkt entfernt.

Das erlaubt einen direkten Vergleich zwischen dem eingebetteten Trade und dem traditionellen Einstieg, der auf der Bestätigung durch den Ausbruch basiert.

Der zusätzliche Vorteil des eingebetteten Trades hat aber seinen Preis! Im Unterstützungsbereich eines Gleitenden Durchschnitts blind zu bieten kann stressig sein. Der Trader ist gezwungen, Risiko in hoffnungsvoller Erwartung kommender Unterstützung hinzunehmen. In vielen Fällen geht die Position sofort in den Verlust, weil die Aktie durch das negative Momentum kurzfristig durch das Unterstützungsniveau gedrückt wird. Die Bereitschaft, dieses Unbehagen zu ertragen, gibt dem vorausschauenden Trader seinen Vorteil. MTH verhielt sich ganz typisch, indem der Wert unter die Unterstützung sackte und die neu eingegangene Position einem Verlust von etwa $2 pro Aktie aussetzte, bevor er dann wieder drehte. Aber der Mut, die kurzzeitige └Hitze⌠ zu ertragen, wurde durch die darauf folgende Umkehr belohnt, die dynamisch und aggressiv ausfiel. Die Bestätigung der Umkehr setzte sich mit der Bildung einer Umkehrkerze und einem bullischen Trendtag an den nächsten beiden Tagen fort. Mit dieser sauberen Umkehr auf dem Tageschart erwies sich das Muster als ein erfolgreicher Einstieg nach einer Konsolidierung. Die Bestätigung der Umkehr gab dem Trader das nötige Vertrauen für das Nachziehen seiner Stopp-Loss-Order (denn ein erneuter Test der Tiefs um $67 pro Aktie hätte das Versagen des Musters bedeutet) (3). Wenn der vorausschauende Trader 500 Aktien zu $69 gekauft hätte, wäre das Anfangsrisiko für seinen Pullback-Trade $3000 gewesen (500x6). Das Nachziehen der Stopp-Loss-Order in die Gegend um $67 hätte └erspart⌠, $4 pro Aktie bzw. $2000 dem Risiko auszusetzen. Diese Art └Ersparnis⌠ führt dazu, dass der eingebettete Trade die Bestätigung einer erfolgreichen Umkehr in ein dramatisch verbessertes Chance-zu- Risiko-Verhältnis umsetzt.

In dem Moment, in dem das Stoppniveau angehoben wird, ist der Trade └eingebettet⌠; weitere Aktien werden gekauft, um die Ersparnisse des nachgezogenen Stopps zu hebeln. Lösen Sie die nachfolgende einfache Gleichung, um die angemessene Zahl an Aktien für die └eingebettete⌠ Position zu ermitteln.

(Erspartes Risiko in Dollar) / (aktueller Kurs √ nachgezogener Stoppkurs) = Anzahl zu kaufender Aktien.

In diesem Beispiel wurde dass offene Risiko durch die Änderung des Stopps um $2000 reduziert. Wäre der Kurs zu diesem Zeitpunkt $71 gewesen, hätte man 500 Aktien nachkaufen sollen.

(Erspartes Risiko in Dollar $2000) / (aktueller Preis $71 √ nachgezogener

Stoppkurs 67 =4) 2000/4=500.

Beachten Sie, wie der vorausschauende Trader bei dieser eingebetteten Lage profitiert, sobald Meritage sein Gewinnziel nahe $83 pro Aktie erreicht.

Der traditionelle Trader mit einer Position aus 500 nahe $73 gekauften Aktien wäre ein Risiko von $3000 eingegangen und hätte $5000 verdienen können (1,66 zu 1).

Der vorausschauende Trader wäre im Besitz der anfänglichen 500 Aktien zu $69 und ausserdem von weiteren 500 Aktien zu $71 pro Aktie. Die ersten 500 Aktien hätten einen Gewinn von $14 pro Aktie oder $7000 produziert. Die eingebettete Position von 500 Aktien hätte $12 pro Aktie oder weitere $6000 Gewinn ergeben. Das macht einen Gesamtgewinn von $13000 bei nur $3000 Anfangsrisiko aus dem Trade mit der eingebetteten Position aus. Durch den aggressiven Einstieg beim Test der Unterstützung und Nachziehen des Stopps sowie das Hebeln des verringerten Risikos in einen eingebetteten Trade, konnte der vorausschauende Trader bei dem exakt gleichen Kursmuster annähernd drei mal so viel Gewinn machen!

Das Konzept der eingebetteten Trades kann anfangs etwas schwierig zu verstehen sein. Um diese Management Strategie bei Konsolidierung weiter zu verdeutlichen, wollen wir uns ein weiteres Beispiel ansehen. Dieses Mal nehmen wir ein noch nicht aufgelöstes Kursmuster im Wochenchart von Charles Schwab (NYSE:SCH).

Die Begründung ist bei diesem Trade weitgehend die gleiche wie bei dem MTH-Beispiel. Ein Zurückgehen des Kurses in einen Unterstützungsbereich müsste ein verbessertes Chance-zu-Risiko Verhältnis für den vorausschauenden Trader bieten, wenn der Aufwärtstrend wieder aufgenommen wird. Der ursprüngliche Einstieg erfolgte um $

10,60 pro Aktie an der Unterstützung durch den exponentiellen auf 20 Wochen berechneten Gleitenden Durchschnitt (1). Bei $10 pro Aktie gab es eine starke Unterstützung im Chart, so dass es logisch war, die Stopp-Loss-Order zum Schutz der Position knapp unter das Unterstützungsniveau bei etwa $9,75 pro Aktie zu legen (2). Mit diesen Parametern war das anfängliche Risiko des Trades 85 Cents pro Aktie.

Für $1000 Risiko wurden 1200 Aktien gekauft. Zuerst sah es so aus, als ob der Kurse nicht abprallen würde. Er durchbrach seinen exponentiellen Gleitenden Durchschnitt 20 und schien es darauf abgesehen zu haben, durch den Widerstand um $10 zu brechen. Aber die

Bullen machten sich eben über $10 stark, und der Wert kehrte um.

Als die Aktie um $10,60 handelte, war es an der Zeit, die Stopp-Loss-Order auf knapp unter den Umkehrpunkt bei etwa $10,05 nachzuziehen (3). Dieser nachgezogene Stopp └sparte⌠ 30 Cents oder $360 auf die anfängliche Position von 1200 Aktien. Diese Ersparnis wurde in die Position zurück ⌠gebettet⌠, so dass

(erspartes Risiko in Dollar $360) / (aktueller Kurs $10,68 √nachgezogener Stoppkurs $10,65= 0,63) 360/0,63=476

Also wurden 476 Aktien zu je $10,68 nachgekauft und die Position bestand nun aus 1676 Aktien zu einem Durchschnittspreis von $10,62 pro Aktie.

Selbst wenn der Wert nicht mehr in der Lage sein sollte, den vorherigen Widerstand nahe $12 pro Aktie zu überwinden, (4) ist das Ergebnis immer noch besser als 2 zu 1; und wenn doch $15 pro Aktie erreicht werden sollten, wäre das Chance-zu-Risiko-Verhältnis größer als 7:1!

Fazit

Es ist wahr, dass der vorausschauende Trader ein höheres Maß an Selbstvertrauen und eine größere Risikoakzeptanz besitzen muss, als viele Trader jemals erreichen werden. Aber der dramatische Anstieg des Chance-zu-Risiko-Verhältnisses, das der eingebettete Trade bietet, gleicht eine Verringerung bei der Trading-Präzision oder der Gewinnrate mehr als aus. Es ist meist sehr schwer, neue Wege für eine wesentliche Verbesserung der eigenen Trading-Genauigkeit zu finden, und selbst wenn man damit erfolgreich ist, ist das Ergebnis gemessen am Aufwand höchstens mittelmäßig. Dagegen haben schon kleine Änderungen am Chance-zu-Risiko-Verhältnis sofortige und deutliche Auswirkungen auf den Gewinn. Fangen Sie mit Strategien wie dem eingebetteten Trade an, die darauf abzielen, mehr Gewinn aus bestehenden Trading-Methoden zu ziehen, und Sie werden Ihre Profitabilität steigen sehen!

Wenn ein Trader das Gefühl hat, dass ein bestimmter Unterstützungsbereich von Bedeutung ist, sollte er nicht zögern, die Gelegenheit zu ergreifen und einer der ersten Käufer sein. Der eingebettete Trade ist ein Werkzeug für den Trader, um den anfänglichen Einstieg

optimal zu nutzen, wenn sich seine Meinung als zutreffend herausstellt.

In der Welt des Tradens ist es wie im richtigen Leben: der frühe Vogel fängt den Wurm wirklich!

Bo Yoder ist professioneller Händler und Autor des Buches: Mastering Future Trading

(McGraw-Hill, 2004). Er schreibt häufig Beiträge in Fachzeitschriften, Webseiten

und Newslettern. Yoder ist zudem Vorsitzender der RealityTrader T/A und hält

Vorträge auf zahlreichen Trading Expos. Er hat als Trading Mentor und Money-

Management-Berater mit Hunderten von privaten und professionellen Händlern

gearbeitet. bo@realitytrader.com.

(c) 2005 Traders´ media GmbH, Beethoven Center, Beethovenstr. 1a, 97080 Würzburg

Homepage: www.traders-mag.com

NEW 10.01.06 09:06

в ответ СерёгаФорекс 10.01.06 09:04

Die 90% Lösung

Traders` Mag - 10.01.2004

[Traders`Mag Januar 2003] - Wenn Sie jemanden fragen was einen Trader erfolgreich macht, dann wäre die Antwort vermutlich Wissen und Technologie. Nachdem ich tausende von professionellen und privaten Tradern gleichermaßen trainiert habe, um ihr Trading zu verbessern, kann ich Ihnen sagen dass Wissen und Technologie alleine sie nicht zu einem erfolgreichen Trader machen. Es gibt eine Vielzahl von Tradern, die einen extrem hohen Wissensstand haben, die es aber nicht schaffen, besser als die Märkte zu sein oder nur die Tradingergebnisse von Tradern zu erreichen, die wesentlich weniger Wissen besitzen als sie selbst.

Wissen ohne emotionale Kontrolle ist nahezu wertlos und stellt tatsächlich keinen Vorteil dar. Ähnlich ist es auch mit der Technologie, oft genutzt als Tool, in den meisten Fällen lediglich genutzt als psychologische Hilfe. Wenn ein Trade daneben geht, dann wird ein Trader oftmals die vorhandene Technik als Grund angeben, anstatt die Verantwortung bei sich selbst zu suchen. Diese Trader denken, dass sie erfolgreich wären, hätten sie nur mehr, größere oder bessere Technik. Aber Fakt ist, dass Technologie nur so gut sein kann, wie der Trader, der mit ihr handelt und das ohne emotionale Kontrolle der Wissensstand alleine nicht hilft, am Markt erfolgreich zu sein.

90% Ihres Erfolges in den Märkten hängt von der Kontrolle emotionaler Entscheidungen ab. Wenn Sie es erst einmal geschafft haben, die 90 Prozent Lösung erfolgreich anzuwenden, dann wird sich Ihre Performance deutlich verbessern und Sie werden es leichter haben, Verluste zu akzeptieren wenn ein Trade gegen Sie läuft und Ihre Risikomanagementregeln Sie aus dem Trade ausstoppen.

Die 16 Regeln des Trading

Sich um die eigenen Finanzen zu kümmern und sie richtig zu managen, gehört in der heutigen Zeit wohl zu den wichtigsten Themen, mit denen wir uns befassen müssen. Nachfolgende Checkliste soll helfen, sich nicht in emotional geprägten Entscheidungen zu verlieren oder dem Markt Hype zu erliegen. In den letzten 20 Jahren meiner eigenen Handelserfahrung haben sich die nachfolgenden Regeln als sehr wertvoll erwiesen, um mich auf den einzelnen Trade zu konzentrieren.

1. Handeln Sie mit einem Plan

Setzen Sie immer Ziele, bevor Sie handeln. Definieren Sie alle möglichen Ausgänge √ nicht nur wenn es gut läuft, sondern auch was Sie zu tun haben, wenn es gegen Sie läuft. Bestimmen Sie die Höhe des Kapitals, das Sie maximal verlieren können und bestimmen Sie, wann Sie Gewinne sichern. Darauf zu warten, dass Ihnen der Markt die Gewinne wieder abnimmt, nur weil Sie zu lange an einem Verlusttrade festhalten, ist keine gute Strategie. Schreiben Sie einen Tradingplan und folgen Sie diesem Plan. Verfallen Sie nicht in einen emotional kontrollierten Kaufund Verkaufsrhythmus, sondern handeln Sie nach einem Plan.

2. Die Auswahl der Trades

Um die richtigen Tradingvehikel zu finden, sollten Sie nach einer vorher definierten Methode vorgehen. Wählen Sie dafür eine Methode, die auf der Preisbewegung und dem vorherrschenden Trend basiert. Rätseln Sie nicht, was die Zukunft bringen wird, sondern handeln Sie die momentane Trendrichtung. Ihre Methoden müssen auf Ihrem individuellen Zeitraum und Ihrer Risikotoleranz beruhen. Beachten Sie bei der Auswahl von Aktien auch immer die Liquidität, die Sektor Rotation und technische Faktoren.

3. Überprüfen Sie immer den Chart

Kaufen Sie niemals eine Aktie, bevor Sie sich nicht den Chart angesehen haben. Stellen Sie anhand dieses Betrachtungen fest, wie der momentane Trend der Aktie ist und wo Sie sich in diesem Trend befinden. Handeln Sie nie gegen den Trend. Kaufen und Verkaufen sind Entscheidungen technischer Natur. Fundamentalisten bestimmen nie, wann eine Aktie gekauft oder verkauft werden soll. Schauen Sie sich auf jeden Fall immer den Chart an, um einen zeitlich günstigen Kauf- oder Verkaufspunkt zu bestimmen.

4. Gehen Sie mit dem Trend

Die Wahrscheinlichkeit, Erfolg zu haben ist sehr viel größer, wenn Sie in Richtung eines bestimmbaren Trends handeln. Statistisch gesehen erlaubt Ihnen ein solcher Trend größeres Profipotenzial bei einem geringeren Risiko. Als geeignete Faustregel hat sich ein gewichteter 50 Tage Gleitender Durchschnitt erwiesen. Dieser gleitende Durchschnitt stellt den mittelfristigen Trend der Aktie dar. Ein gewichteter 12 Tage Gleitender Durchschnitt stellt dagegen den kurzfristigen Trend dar. Mit Hilfe dieser beiden gleitenden Durchschnitte sollten Sie in der Lage sein, den Trend mitzugehen. Wenn Sie feststellen, dass sich der Trend zu ändern beginnt, handeln sie entsprechend, und sichern Sie Gewinne oder setzen Sie Stopps die Ihr Kapital und Ihre Gewinne absichern.

5. Nutzen Sie Money Management Techniken

Bestimmen Sie die wahrscheinlichen Verluste des laufenden Jahres anhand ihrer Kontomitteilungen basierend auf Ihrem Tradingplan oder Ihrer Art zu handeln. Bestimmen Sie dann Möglichkeiten, Kapital durch andere Quellen zu generieren. Ein hervorragendes Programm für Risikomanagement, Money Management und die Kontrolle Ihrer Trade Historie sowie Ihrer Performance ist das Analyseprogramm Trade Equation.

Einen Verlust möglichst schnell zu realisieren ist das beste Money Management, das Sie einsetzen können.

Es passiert leider viel zu häufig, dass ein Investor oder Trader sich in eine Aktie verliebt und diese auch dann noch hält, wenn sie schon zu fallen beginnt. Nutzen Sie in einem solchen Fall niemals eine Sicherungsstrategie mit Optionen.

6. Kaufen und verkaufen Sie nur, wenn Sie Ihrer Entscheidung vertrauen.

Es wird häufig vorkommen, dass Sie sich nicht ganz sicher sind bei einer Kaufoder Verkaufsentscheidung. Wenn Sie ihre Researcharbeit abgeschlossen und bis dahin keine Regel gebrochen haben, Sie sich aber dennoch nicht ganz sicher sind, machen Sie auf keinen Fall den Trade. Zu häufig versuchen Trader, Ihre Entscheidungen zu rationalisieren. Versuchen Sie nicht, einen guten Grund für eine schlechte Entscheidung zu finden. Sie müssen Ihrer Entscheidung vertrauen können.

7. Kaufen Sie nur liquide Aktien und Märkte

Bewegen sie sich auf den großen Märkten und handeln sie mit Aktien, von denen mehrere Millionen Stück an den Börsen gehandelt werden. Stellen Sie sicher, dass das durchschnittliche Trading Volumen so hoch ist, dass Sie Ihre gesamte Position an jedem Handelstag komplett glattstellen können. Durch diese Regel ist für Sie sichergestellt, dass Sie eine einigermaßen vernünftige Ausführung ihrer Trades bekommen. Handeln Sie nicht mit Aktien am unteren Ende der Preisskala. Professionelle Trader vermeiden diese Aktien und Sie sollten das auch tun. Mit anderen Worten: Kaufen Sie Aktien, die ein bestimmbares Trendverhalten und ein gewisses Vorhersagepotenzial besitzen.

8. Kaufen und verkaufen Sie nicht auf Grund heißer Tipps

Auf Grund heißer Tipps ist schon mehr Geld verloren worden, als die Notenbank als Reserve hält. Zwar ist das etwas überspitzt ausgedrückt, aber es stellt den Punkt klar. Wenn Ihnen jemand ein Investment oder einen Trade vorschlägt, dann überprüfen Sie diese Empfehlung, bevor Sie Ihr Geld einsetzen. Die meisten neuen Investoren und Trader werden täglich Opfer solcher Tipps. Geben Sie solchen Geschichten nicht gleich nach, egal wie gut sie sich anhören. Nutzen Sie die technische Analyse, um Ihre Kauf- und Verkaufsentscheidungen zu treffen und kaufen oder verkaufen Sie nur auf Grund von Fakten.

9. Verbilligen Sie nicht Ihren Einstiegspreis

Wenn ihr Einstiegszeitpunkt bei einer sich aggressiv bewegenden Aktie falsch lag, machen Sie das Problem nicht noch schlimmer, indem Sie versuchen, eine fallende Aktie weiter zu kaufen. Mit hoher Wahrscheinlichkeit vergrößern Sie damit lediglich Ihre Verluste. Ich nenne das Desasterverbilligung. Kaufen Sie keine Aktien, bevor Sie den Trend nicht ausmachen können. Den Durchschnittspreis zu verbilligen ist gut für Ihren Broker, wenn Sie dies allerdings anhaltend machen, werden Sie immer mehr Geld verlieren. Liegen Sie auf der falschen Seite, stellen Sie die Position einfach glatt.

10. Niemand gewinnt in 100 Prozent der Fälle

Viele Menschen konzentrieren sich nur auf Gewinne wenn Sie ihre Börsenkarriere starten. Sie denken nicht über Verluste nach. Wenn Sie auch nur für eine Minute glauben, Sie könnten in 100 Prozent der Fälle gewinnen, dann liegen Sie falsch. Verluste sind nur ein Teil der Kosten des Tradinggeschäftes. Ihr Ziel ist es, sicherzustellen, dass Sie das Risiko kontrollieren und Ihr Geld nicht blind einem Risiko aussetzen, wie es Langzeitinvestoren tun.

Ihnen muss klar werden, dass Sie nicht lernen wie Sie gewinnen können, wenn Sie nicht vorher gelernt haben, wie man verliert. Wie Sie Ihre Verluste unter dem psychologischen Aspekt behandeln, ist der Unterschied zwischen einem Amateur und einem professionellen Trader.

Professionelle Trader reagieren auf Verluste nicht auf die gleiche Art und Weise, wie es Amateurtrader tun. Wenn ein professioneller Trader verliert, geht er simpel und einfach zum nächsten Trade über. Diese Trader nehmen Verluste nicht persönlich.

11. Setzen Sie immer Stopps

Der richtige Einsatz von Stopps sichert Ihre Gewinne und limitiert Ihre Verluste. Betrachten Sie Stopps als eine Art Gewinn- und Verlustversicherung. Wenn Sie einen Trade eingehen, dann setzen Sie einen Stopp für den Fall, dass der Trade gegen Sie geht. Wenn der Trade in der Folge in den Gewinn läuft, nutzen Sie die Stopps, um diesen Gewinn zu sichern. Jemand, der argumentiert, Risiko Management und das Nutzen von Stopps sei nicht sinnvoll, handelt wirklich unklug, um nicht das Wort └Dumm" zu benutzen. Er schlägt Ihnen vor, dass Sie Ihr Kapital einem unlimitierten Risiko aussetzen sollten.

Das jedenfalls tun Langzeitinvestoren ständig. Viele Investoren nutzen keine Stopps, weil sie fürchten, dann auch wirklich ausgestoppt zu werden. Tatsächlich handelt es sich dabei um das psychologisches Problem, zugeben zu müssen, falsch gelegen oder bei einem Trade verloren zu haben. Es basiert zumindest nicht auf Logik oder einer vernünftigen Strategie. Vergessen Sie auf gar keinen Fall, immer dann Stopps zu nutzen, wenn Sie einen Trade über Nacht halten.

12. Ich habe keine Zeit

Nehmen Sie sich die Zeit oder leben Sie mit den Konsequenzen. Wenn Sie keine Zeit haben, Ihr Kapital richtig zu verwalten, dann haben Sie vermutlich wirklich keine Zeit dazu.

Schauen Sie sich ihr Depot genau an. Stellen Sie dabei fest, dass Sie die Hälfte Ihres Kapitals verloren haben und es nicht einmal richtig mitbekommen haben, dann haben Sie tatsächlich keine Zeit gehabt und Sie können sich dafür beglückwünschen.

War es das wert? Wahrscheinlich nicht. Es macht vermutlich wenig Sinn hart zu arbeiten ohne dabei wirklich etwas herauszubekommen. Sie müssen sich schon die Zeit nehmen, sich das nötige Wissen anzueignen, und ihre Zukunft selbst zu kontrollieren.

13. Haben Sie Geduld und nutzen Sie Zeit als Freund

Vermögen aufzubauen braucht definitiv Zeit. Wer das erzwingen will, gerät nur in Schwierigkeiten. Denken Sie daran, dass nicht jeder Tag ein Handelstag sein muss. Traden Sie nur dann, wenn der Markt, der Sektor und die darin befindlichen Aktien übereinstimmend einen Trend zeigen. Nur weil Sie traden wollen, muss das nicht bedeuten, dass Sie das auch tun.

Traden Sie nur dann, wenn die Wahrscheinlichkeiten auf Ihrer Seite liegen und lassen Sie den Markt zu sich kommen. Der Markt ist ohnehin unabhängig und es ist völlig irrelevant, was Sie wollen. Zwingen Sie sich nicht dazu, etwas zu tun. Sie sind ein profitabler Trader, der nach hohen Wahrscheinlichkeiten sucht. Profite werden dabei traditionell gemacht, indem Sie einen Trade nach dem anderen machen. Üben Sie sich dabei in Geduld und nutzen Sie die Zeit als Freund nicht als Feind.

14. Lernen Sie aus Ihren Fehlern

Die erfolgreichsten Trader und Investoren lernen aus ihren Fehlern. Einige gehen sogar so weit, dass sie aufschreiben was falsch lief und die Probleme dann analysieren. Da Fehler bares Geld kosten können, sollten Sie vermeiden, den gleichen Fehler zweimal zu machen und stattdessen aus Ihren Fehlern lernen. Leider machen eine Vielzahl von Menschen die gleichen Fehler immer und immer wieder. Diese Vorgehensweise ist gewöhnlich ein Zeichen emotioneller Reaktionen auf Preisbewegungen und das Fehlen einer gut durchdachten Strategie.

Mein Vater hat mir einmal erzählt, die beste Erziehung sei es, aus den Fehlern anderer zu lernen. Die meisten Menschen schaffen es nicht, am Markt erfolgreich zu sein, weil sie emotional reagieren und weder von ihren eigenen, noch von den Fehlern anderer lernen und nicht weil die von ihnen genutzte Technologie nicht gut genug ist oder sie nicht genügend Informationen besitzen.

15. Lernen Sie das Leerverkaufen von Aktien

Die Märkte bewegen sich nicht ständig nach oben, eine schmerzliche Situation, die viele Menschen in den letzten drei Jahren gelernt haben. Wir haben es, angefangen im Jahre 2000, bis heute mit einem der schlimmsten Bärenmärkte zu tun, die wir in den letzten 70 Jahren gesehen haben.

Aber bedeutet das, dass man in einem solchen Bärenmarkt kein Geld verdienen kann? Natürlich nicht. Wie hat sich der Trend der letzten drei Jahre dargestellt? Offensichtlich doch wohl nach unten. Der gesunde Menschenverstand sagt einem, dem Trend zu folgen. Wenn also dieser Trend nach unten zeigte, warum haben Sie dann nicht auf fallende Kurse gesetzt? Traurigerweise sind die Gründe dafür Angst und Ignoranz, und das ist erschreckend.

Besonders, wenn Sie sich überlegen, das Aktienmärkte zwischen 67 und 80 Prozent schneller fallen, als sie steigen. Mit anderen Worten, es lässt sich mit dem Shorten von Aktien sehr viel schneller Geld verdienen, als mit dem Kauf einer Aktie und der Spekulation auf steigende Kurse. Nebenbei bemerkt, wovor sollte man Angst haben, wenn man sowohl in fallenden Märkten als auch an steigenden Märkten Geld verdienen kann? Professionelle Trader haben in den letzten drei Jahren Millionen verdient. Wenn Sie in den heutigen Märkten erfolgreich sein wollen, dann kommen Sie nicht umhin, zu lernen wie man Aktien leerverkauft.

Internationale Exchange Traded Funds (ETFs) sowie andere Instrumente wie Single / Universal Stock Futures, CFDs, Optionsscheine oder Zertifikate geben Ihnen die Möglichkeit auch dort Aktien leer zu verkaufen, wo das normalerweise nicht möglich ist.

Sie können solche Leerverkäufe beispielsweise an den US Märkten durchführen. An diesen Märkten gibt es Tausende von Aktien, die sich leerverkaufen lassen. Auf der anderen Seite brauchen sie aber auch keine Angst davor haben, andere Länder für ihre Shortstrategien zu nutzen. Gelegenheiten dazu gibt es weltweit. Sie müssen ihre Angst und Ignoranz überwinden und lernen wie man Aktien leerverkauft.

16. Folgen Sie den Regeln

Einige Menschen machen die gleichen Fehler immer und immer wieder. Wenn Sie jedoch diesen 16 Tradingregeln folgen, die auf der Erfahrung von 20 Jahren basieren, dann sollten Sie in der Lage sein, viele allgemein gültige Fehler nicht mehr zu machen. Wenn Sie den Regeln folgen, sind ihre Chancen auf Erfolg sehr viel höher, als bei jemandem, der diese Regeln nicht beherzigt.

Vergessen Sie dabei aber nicht, dass es keine Garantie für Erfolg gibt. Wenn Sie jedoch eine solide Ausbildung haben und eine vernünftige emotionale Kontrolle entwickeln, dann haben Sie große Vorteile. Folgen Sie nicht der großen Masse, den heißen Tipps, mehr und besserer Technologie bei gleichzeitig weniger Wissen.

Sie müssen sich um Ihr eigenes Schicksal kümmern und ihre Finanzsituation auch in Zukunft kontrollieren. Denken Sie daran, folgen Sie den Regeln und halten Sie sich an die 90 Prozent Lösung.

(c) 2005 Traders´ media GmbH, Beethoven Center, Beethovenstr. 1a, 97080 Würzburg

Homepage: eee.traders-mag.com

Traders` Mag - 10.01.2004

[Traders`Mag Januar 2003] - Wenn Sie jemanden fragen was einen Trader erfolgreich macht, dann wäre die Antwort vermutlich Wissen und Technologie. Nachdem ich tausende von professionellen und privaten Tradern gleichermaßen trainiert habe, um ihr Trading zu verbessern, kann ich Ihnen sagen dass Wissen und Technologie alleine sie nicht zu einem erfolgreichen Trader machen. Es gibt eine Vielzahl von Tradern, die einen extrem hohen Wissensstand haben, die es aber nicht schaffen, besser als die Märkte zu sein oder nur die Tradingergebnisse von Tradern zu erreichen, die wesentlich weniger Wissen besitzen als sie selbst.

Wissen ohne emotionale Kontrolle ist nahezu wertlos und stellt tatsächlich keinen Vorteil dar. Ähnlich ist es auch mit der Technologie, oft genutzt als Tool, in den meisten Fällen lediglich genutzt als psychologische Hilfe. Wenn ein Trade daneben geht, dann wird ein Trader oftmals die vorhandene Technik als Grund angeben, anstatt die Verantwortung bei sich selbst zu suchen. Diese Trader denken, dass sie erfolgreich wären, hätten sie nur mehr, größere oder bessere Technik. Aber Fakt ist, dass Technologie nur so gut sein kann, wie der Trader, der mit ihr handelt und das ohne emotionale Kontrolle der Wissensstand alleine nicht hilft, am Markt erfolgreich zu sein.

90% Ihres Erfolges in den Märkten hängt von der Kontrolle emotionaler Entscheidungen ab. Wenn Sie es erst einmal geschafft haben, die 90 Prozent Lösung erfolgreich anzuwenden, dann wird sich Ihre Performance deutlich verbessern und Sie werden es leichter haben, Verluste zu akzeptieren wenn ein Trade gegen Sie läuft und Ihre Risikomanagementregeln Sie aus dem Trade ausstoppen.

Die 16 Regeln des Trading

Sich um die eigenen Finanzen zu kümmern und sie richtig zu managen, gehört in der heutigen Zeit wohl zu den wichtigsten Themen, mit denen wir uns befassen müssen. Nachfolgende Checkliste soll helfen, sich nicht in emotional geprägten Entscheidungen zu verlieren oder dem Markt Hype zu erliegen. In den letzten 20 Jahren meiner eigenen Handelserfahrung haben sich die nachfolgenden Regeln als sehr wertvoll erwiesen, um mich auf den einzelnen Trade zu konzentrieren.

1. Handeln Sie mit einem Plan

Setzen Sie immer Ziele, bevor Sie handeln. Definieren Sie alle möglichen Ausgänge √ nicht nur wenn es gut läuft, sondern auch was Sie zu tun haben, wenn es gegen Sie läuft. Bestimmen Sie die Höhe des Kapitals, das Sie maximal verlieren können und bestimmen Sie, wann Sie Gewinne sichern. Darauf zu warten, dass Ihnen der Markt die Gewinne wieder abnimmt, nur weil Sie zu lange an einem Verlusttrade festhalten, ist keine gute Strategie. Schreiben Sie einen Tradingplan und folgen Sie diesem Plan. Verfallen Sie nicht in einen emotional kontrollierten Kaufund Verkaufsrhythmus, sondern handeln Sie nach einem Plan.

2. Die Auswahl der Trades

Um die richtigen Tradingvehikel zu finden, sollten Sie nach einer vorher definierten Methode vorgehen. Wählen Sie dafür eine Methode, die auf der Preisbewegung und dem vorherrschenden Trend basiert. Rätseln Sie nicht, was die Zukunft bringen wird, sondern handeln Sie die momentane Trendrichtung. Ihre Methoden müssen auf Ihrem individuellen Zeitraum und Ihrer Risikotoleranz beruhen. Beachten Sie bei der Auswahl von Aktien auch immer die Liquidität, die Sektor Rotation und technische Faktoren.

3. Überprüfen Sie immer den Chart

Kaufen Sie niemals eine Aktie, bevor Sie sich nicht den Chart angesehen haben. Stellen Sie anhand dieses Betrachtungen fest, wie der momentane Trend der Aktie ist und wo Sie sich in diesem Trend befinden. Handeln Sie nie gegen den Trend. Kaufen und Verkaufen sind Entscheidungen technischer Natur. Fundamentalisten bestimmen nie, wann eine Aktie gekauft oder verkauft werden soll. Schauen Sie sich auf jeden Fall immer den Chart an, um einen zeitlich günstigen Kauf- oder Verkaufspunkt zu bestimmen.

4. Gehen Sie mit dem Trend

Die Wahrscheinlichkeit, Erfolg zu haben ist sehr viel größer, wenn Sie in Richtung eines bestimmbaren Trends handeln. Statistisch gesehen erlaubt Ihnen ein solcher Trend größeres Profipotenzial bei einem geringeren Risiko. Als geeignete Faustregel hat sich ein gewichteter 50 Tage Gleitender Durchschnitt erwiesen. Dieser gleitende Durchschnitt stellt den mittelfristigen Trend der Aktie dar. Ein gewichteter 12 Tage Gleitender Durchschnitt stellt dagegen den kurzfristigen Trend dar. Mit Hilfe dieser beiden gleitenden Durchschnitte sollten Sie in der Lage sein, den Trend mitzugehen. Wenn Sie feststellen, dass sich der Trend zu ändern beginnt, handeln sie entsprechend, und sichern Sie Gewinne oder setzen Sie Stopps die Ihr Kapital und Ihre Gewinne absichern.

5. Nutzen Sie Money Management Techniken

Bestimmen Sie die wahrscheinlichen Verluste des laufenden Jahres anhand ihrer Kontomitteilungen basierend auf Ihrem Tradingplan oder Ihrer Art zu handeln. Bestimmen Sie dann Möglichkeiten, Kapital durch andere Quellen zu generieren. Ein hervorragendes Programm für Risikomanagement, Money Management und die Kontrolle Ihrer Trade Historie sowie Ihrer Performance ist das Analyseprogramm Trade Equation.

Einen Verlust möglichst schnell zu realisieren ist das beste Money Management, das Sie einsetzen können.

Es passiert leider viel zu häufig, dass ein Investor oder Trader sich in eine Aktie verliebt und diese auch dann noch hält, wenn sie schon zu fallen beginnt. Nutzen Sie in einem solchen Fall niemals eine Sicherungsstrategie mit Optionen.

6. Kaufen und verkaufen Sie nur, wenn Sie Ihrer Entscheidung vertrauen.