Вход на сайт

☆ БИРЖЕВЫЕ материалы ☆ по страницам Bloomberg & Co.

NEW 30.07.15 17:24

в ответ LAD1 28.03.15 08:12

Мировые финансовые рынки – это «игра в наперстки»: Билл Гросс

Мировые финансовые рынки стали «игрой в наперстки», благодаря интервенциям властей, таким как количественное смягчение, и когда манипуляции прекратятся, их ждет обвал, утверждает легендарный инвестор Билл Гросс.

Мировые финансовые рынки стали «игрой в наперстки», благодаря интервенциям властей, таким как количественное смягчение, и когда манипуляции прекратятся, их ждет обвал, утверждает легендарный инвестор Билл Гросс.

«Эта «игра» продолжается уже длительное время», - отмечает управляющий фонда Janus Global Unconstrained Bond Fund.

Как доказательство, он приводит происходящее на фондовом рынке Китая.

Этот комментарий Гросс сделал вскоре после того, как ФРС сообщила, что сохраняет ставки без изменений.

Однако даже если рынки и являются «игрой в наперстки», это не означает отсутствие возможностей, добавляет Гросс.

Вместо того, чтобы открывать длинные рискованные позиции по долгосрочным облигациям или валюте, инвесторы могут пойти в противоположном направлении и купить иену вместо доллара или песо, вместо евро, поясняет он.

«Есть выбор, так как есть относительно низкие и высокие процентные ставки и цены, которые представляют возможности для инвесторов,» - добавляет Гросс.

Впрочем, он по-прежнему убежден, что сокращение позиций по китайский акциям – отличный вариант, однако довольно рискованный.

«Можно воспользоваться ростом рисков, который обусловлен обвалом фондового рынка Китая. Таким образом, не обязательно сокращать позиции, так как это довольно опасно.» - заключает он.

Мировые финансовые рынки стали «игрой в наперстки», благодаря интервенциям властей, таким как количественное смягчение, и когда манипуляции прекратятся, их ждет обвал, утверждает легендарный инвестор Билл Гросс.

Мировые финансовые рынки стали «игрой в наперстки», благодаря интервенциям властей, таким как количественное смягчение, и когда манипуляции прекратятся, их ждет обвал, утверждает легендарный инвестор Билл Гросс.«Эта «игра» продолжается уже длительное время», - отмечает управляющий фонда Janus Global Unconstrained Bond Fund.

Как доказательство, он приводит происходящее на фондовом рынке Китая.

Этот комментарий Гросс сделал вскоре после того, как ФРС сообщила, что сохраняет ставки без изменений.

Однако даже если рынки и являются «игрой в наперстки», это не означает отсутствие возможностей, добавляет Гросс.

Вместо того, чтобы открывать длинные рискованные позиции по долгосрочным облигациям или валюте, инвесторы могут пойти в противоположном направлении и купить иену вместо доллара или песо, вместо евро, поясняет он.

«Есть выбор, так как есть относительно низкие и высокие процентные ставки и цены, которые представляют возможности для инвесторов,» - добавляет Гросс.

Впрочем, он по-прежнему убежден, что сокращение позиций по китайский акциям – отличный вариант, однако довольно рискованный.

«Можно воспользоваться ростом рисков, который обусловлен обвалом фондового рынка Китая. Таким образом, не обязательно сокращать позиции, так как это довольно опасно.» - заключает он.

NEW 31.07.15 10:04

в ответ LAD1 28.03.15 08:12

Кто же на самом деле виноват в обвале рынка Китая?

Несмотря на все попытки властей КНР остановить биржевой крах, китайский рынок продолжает снижаться, а высокотехнологичный индекс ChiNext накануне и вовсе продемонстрировал сильнейшее падение за месяц.

Основной индекс Shanghai Composite теряет сегодня чуть более 1%. Любопытно, что объем маржинальных позиций снижается уже четвертый день подряд и упал до минимума за четыре месяца. В связи с этим напрашивается вывод, что винить зарубежных игроков в намеренном раскачивании фондового рынка не совсем логично. Напомним, что власти Поднебесной без устали твердят, что все всех бедах виноваты иностранцы, судя по всему, из США, которые, используя непокрытые продажи, намеренно валят рынок.

Возможно, так оно и есть, но они лишь помогают этому процессу. По мере снижения котировок все больше трейдеров вынуждены закрывать свои позиции, что и провоцирует снижение, отсюда мы и видим снижение маржинальных позиций.

Накануне издание Shanghai Securities News распространило информацию о том, что China Insurance Regulatory Commission обратилась к страховым компаниям с призывом сделать все возможное, чтобы избежать продажи фондовых активов со своих балансов.

Еще одно издание, China Morning Post, выпустило заметку, где опровергает доводы властей о том, что иностранцы ведут "финансовую войну". В ней приводятся слова одного из экспертов, который раскладывает все буквально по полочкам.

Он обращается к официальным данным, которые указывают на минимальный уровень коротких позиций по акциям, а также крайне невысокий уровень "шортов" в ETF.

Liu Qiang. Фото:Caixin

Liu Qiang. Фото:Caixin

Кстати, обвал на фондовом рынке Китая уже принес и реальные жертвы среди населения. Издание Caixin сообщило, что достаточно известный управляющий активами - 36-летний Liu Qiang - покончил жизнь самоубийством, сбросившись с высотного здания в Пекине. Сообщается, что он был очень сильно расстроен из-за вмешательства регуляторов в торги на фондовом рынке, правда, по другой информации, его смерть связана с личными проблемами, а не с профессиональной деятельностью.

Впрочем, в открытом доступе также есть информация, что фонд, которым управлял Liu Qiang, за год получил убыток в 18% и должен был быть ликвидирован, в случае если убытки достигнут 20%. Осложняет ситуация тот факт, что большинство клиентов фонда были его друзьями.

В блоге Liu Qiang есть запись от 7 июля, где он сообщает следующее: "Катастрофа на фондовом рынке уничтожила многие из моих инвестиционных принципов и идей. Она заставила меня усомниться, подхожу ли я для рынка".

Отметим, что смертельный исход уже стал привычным атрибутом биржевого краха. Такие случаи были и в первой половине прошлого века, и во время биржевого краха 2008 г. Кстати, параллели прослеживаются не только в этом.

Известный биржевой трейдер, аналитик и автор ряда книг по финансовым рынкам Том Демарк провел параллели между текущим падением рынка акций Китая и обвалом американских фондовых индексов, который произошел в 1929 г. и ознаменовал начало Великой депрессии в США.

В своем интервью, отрывки из которого приводит агентство "Блумберг", Демарк заявил, что ожидает дальнейшего снижения рынка акций Китая. По его прогнозам, в течение следующих трех недель индекс Shanghai Composite потеряет еще 14%, упав до отметки 3 200 пунктов.

Bloomberg

Bloomberg

При реализации подобного сценария совокупное падение Shanghai Composite с 12 июня 2015 г., когда индекс достиг максимального значения за последние 7 лет (на уровне 5 178,19 пункта), составит 38%. При этом динамика Shanghai Composite начиная с марта 2015 г. коррелирует с поведением американского Dow Jones в 1929 г., когда индекс рухнул почти на 48%.

Несмотря на все попытки властей КНР остановить биржевой крах, китайский рынок продолжает снижаться, а высокотехнологичный индекс ChiNext накануне и вовсе продемонстрировал сильнейшее падение за месяц.

Основной индекс Shanghai Composite теряет сегодня чуть более 1%. Любопытно, что объем маржинальных позиций снижается уже четвертый день подряд и упал до минимума за четыре месяца. В связи с этим напрашивается вывод, что винить зарубежных игроков в намеренном раскачивании фондового рынка не совсем логично. Напомним, что власти Поднебесной без устали твердят, что все всех бедах виноваты иностранцы, судя по всему, из США, которые, используя непокрытые продажи, намеренно валят рынок.

Возможно, так оно и есть, но они лишь помогают этому процессу. По мере снижения котировок все больше трейдеров вынуждены закрывать свои позиции, что и провоцирует снижение, отсюда мы и видим снижение маржинальных позиций.

Накануне издание Shanghai Securities News распространило информацию о том, что China Insurance Regulatory Commission обратилась к страховым компаниям с призывом сделать все возможное, чтобы избежать продажи фондовых активов со своих балансов.

Еще одно издание, China Morning Post, выпустило заметку, где опровергает доводы властей о том, что иностранцы ведут "финансовую войну". В ней приводятся слова одного из экспертов, который раскладывает все буквально по полочкам.

Он обращается к официальным данным, которые указывают на минимальный уровень коротких позиций по акциям, а также крайне невысокий уровень "шортов" в ETF.

Liu Qiang. Фото:Caixin

Liu Qiang. Фото:CaixinКстати, обвал на фондовом рынке Китая уже принес и реальные жертвы среди населения. Издание Caixin сообщило, что достаточно известный управляющий активами - 36-летний Liu Qiang - покончил жизнь самоубийством, сбросившись с высотного здания в Пекине. Сообщается, что он был очень сильно расстроен из-за вмешательства регуляторов в торги на фондовом рынке, правда, по другой информации, его смерть связана с личными проблемами, а не с профессиональной деятельностью.

Впрочем, в открытом доступе также есть информация, что фонд, которым управлял Liu Qiang, за год получил убыток в 18% и должен был быть ликвидирован, в случае если убытки достигнут 20%. Осложняет ситуация тот факт, что большинство клиентов фонда были его друзьями.

В блоге Liu Qiang есть запись от 7 июля, где он сообщает следующее: "Катастрофа на фондовом рынке уничтожила многие из моих инвестиционных принципов и идей. Она заставила меня усомниться, подхожу ли я для рынка".

Отметим, что смертельный исход уже стал привычным атрибутом биржевого краха. Такие случаи были и в первой половине прошлого века, и во время биржевого краха 2008 г. Кстати, параллели прослеживаются не только в этом.

Известный биржевой трейдер, аналитик и автор ряда книг по финансовым рынкам Том Демарк провел параллели между текущим падением рынка акций Китая и обвалом американских фондовых индексов, который произошел в 1929 г. и ознаменовал начало Великой депрессии в США.

В своем интервью, отрывки из которого приводит агентство "Блумберг", Демарк заявил, что ожидает дальнейшего снижения рынка акций Китая. По его прогнозам, в течение следующих трех недель индекс Shanghai Composite потеряет еще 14%, упав до отметки 3 200 пунктов.

Bloomberg

BloombergПри реализации подобного сценария совокупное падение Shanghai Composite с 12 июня 2015 г., когда индекс достиг максимального значения за последние 7 лет (на уровне 5 178,19 пункта), составит 38%. При этом динамика Shanghai Composite начиная с марта 2015 г. коррелирует с поведением американского Dow Jones в 1929 г., когда индекс рухнул почти на 48%.

NEW 31.07.15 10:12

в ответ LAD1 28.03.15 08:12

США признались в завышении данных по ВВП с 2011 года

Американские власти в очередной раз пересмотрели экономические показатели за предыдущий период. На этот раз выяснилось, что в период 2011–2014 гг. темпы роста ВВП США в среднем составили лишь 2%, а не 2,3%, как заявлялось ранее.

"Изменение методики расчета", "новые оценки", "более точные данные" – Бюро экономического анализа при Министерстве торговли США (БЕА) выступило с новым номером по жонглированию цифрами и фактами в американской экономике. Как стало известно из пресс-релиза по ВВП США за ИИ квартал 2015 г. и пересмотренным данным, начиная с 2011 г. официально заявляемые темпы роста ВВП за последние 4 года в среднем были завышены на 0,3%.

При этом по отдельным периодам 2011–2014 гг. публиковавшиеся цифры были завышены намного сильнее. В частности, темпы роста ВВП в ИИИ квартале 2012 г. составили не 2,5%, как заявлялось ранее, а всего 0,5%. В ИИ и ИИИ кварталах, согласно новым расчетам, темпы роста ВВП составили 1,9% и 3%, а не 2,7% и 4,5%. В целом за 2013 г. темпы роста ВВП США "похудели" с 2,2% до 1,5%.

Наиболее заметные изменения в показателях ВВП США

Данные: БЕА, графика: МаркетЩатч

Данные: БЕА, графика: МаркетЩатч

Ряд экспертов уже отметили: новые цифры говорят о том, что восстановление американской экономики после финансового кризиса 2008 г. и рецессии, которая формально завершилась в июне 2009 г., стало самым слабым с 1945 г.

Однако, вполне возможно, что ключевым фактором в данной ситуации является даже не то, что экономика США показала худший посткризисный рост за последние 70 лет. Более разительным является тот факт, что в США все чаще завышают экономические показатели и затем, задним числом, пересматривают их до более низких значений.

"Изменения методики расчетов", "новые параметры", "корректировка моделей" – подобные эвфемизмы не могут скрыть "новую реальность" в американской экономике последних лет. Государственные ведомства США фактически манипулируют статистическими данными.

читать

Власти США обвиняют в манипуляции статистикой

Что такое ИСМ,или как манипулировать статистикой США

Спад ВВП США как пример манипуляции статистикой?

Еллиотт Манагемент: США манипулируют статистикой

Об этом уже в открытую говорят частные инвесторы и участники финансовых рынков. Количество внезапных и резких пересмотров показателей растет с каждым годом.

Число американцев, потерявших работу в ходе кризиса в 2008–2009 гг., было занижено более чем на 800 тыс. человек, но сообщили об этом лишь два года спустя. Виновата была якобы пресловутая модель "рождения-смерти" малого и среднего бизнеса (биртх/деатх модел).

В 2013 г. разразился скандал по поводу резкого падения уровня безработицы в США прямо перед президентскими выборами осенью 2012 г. Бывший глава Генерал Елецтриц Джек Уэлч прямо заявил о том, что данные за сентябрь 2012 г. были сфабрикованы.

В 2014 г. расхождение в первой и окончательной оценке по ВВП США за И квартал составило 3%. Сначала были заявлены показатели в +0,1%, и лишь полгода спустя "выяснилось", что ВВП США на самом деле упал на 2,9%. Не слишком ли большая "статистическая погрешность" для одной из наиболее развитых стран мира?..

Стоит отметить, что до сих пор фондовые рынки США практически никак не реагировали на подобные пересмотры статистики. Речь всегда идет о данных за прошедший период времени, которые уже отыграны рынками. Однако таким образом все чаще получается, что ведущий рынок акций в мире вовсе не является опережающим индикатором развития ведущей экономики мира: игра идет в первую очередь на фоне сверхмягкой монетарной политике ФРС, а не на реальных данных.

При этом сама американская экономика превращается в некий черный ящик. Внешне он по-прежнему выглядит блестяще. Однако, что у него внутри, известно лишь специалистам из Бюро экономического анализа. Подобные фокусы не могут не подрывать доверия к достоверности экономических данных из США. И на эту тему уже ведутся исследования.

В феврале 2014 г. в специализированном журнале Ецономиц Леттерс была опубликована работа "Ревисионс то УС лабор маркет дата анд тхе публиц’с перцептион оф тхе ецономы". Профессор экономики Техасского технологического университета Салем Абу-Зайд отметил: ошибки в статистических данных по экономике искажают восприятие экономики США со стороны населения.

Впрочем, скорее всего, именно это и является главной целью. Посткризисная Америка берет на вооружение все, что может помочь финансовому и политическому истеблишменту.

Занизить уровень безработицы за месяц перед президентскими выборами? Завысить показатели ВВП за несколько лет? Никаких проблем, г-н Обама! Жить стало лучше, жить стало веселее!

Сергей Вафин

Американские власти в очередной раз пересмотрели экономические показатели за предыдущий период. На этот раз выяснилось, что в период 2011–2014 гг. темпы роста ВВП США в среднем составили лишь 2%, а не 2,3%, как заявлялось ранее.

"Изменение методики расчета", "новые оценки", "более точные данные" – Бюро экономического анализа при Министерстве торговли США (БЕА) выступило с новым номером по жонглированию цифрами и фактами в американской экономике. Как стало известно из пресс-релиза по ВВП США за ИИ квартал 2015 г. и пересмотренным данным, начиная с 2011 г. официально заявляемые темпы роста ВВП за последние 4 года в среднем были завышены на 0,3%.

При этом по отдельным периодам 2011–2014 гг. публиковавшиеся цифры были завышены намного сильнее. В частности, темпы роста ВВП в ИИИ квартале 2012 г. составили не 2,5%, как заявлялось ранее, а всего 0,5%. В ИИ и ИИИ кварталах, согласно новым расчетам, темпы роста ВВП составили 1,9% и 3%, а не 2,7% и 4,5%. В целом за 2013 г. темпы роста ВВП США "похудели" с 2,2% до 1,5%.

Наиболее заметные изменения в показателях ВВП США

Данные: БЕА, графика: МаркетЩатч

Данные: БЕА, графика: МаркетЩатчРяд экспертов уже отметили: новые цифры говорят о том, что восстановление американской экономики после финансового кризиса 2008 г. и рецессии, которая формально завершилась в июне 2009 г., стало самым слабым с 1945 г.

Однако, вполне возможно, что ключевым фактором в данной ситуации является даже не то, что экономика США показала худший посткризисный рост за последние 70 лет. Более разительным является тот факт, что в США все чаще завышают экономические показатели и затем, задним числом, пересматривают их до более низких значений.

"Изменения методики расчетов", "новые параметры", "корректировка моделей" – подобные эвфемизмы не могут скрыть "новую реальность" в американской экономике последних лет. Государственные ведомства США фактически манипулируют статистическими данными.

читать

Власти США обвиняют в манипуляции статистикой

Что такое ИСМ,или как манипулировать статистикой США

Спад ВВП США как пример манипуляции статистикой?

Еллиотт Манагемент: США манипулируют статистикой

Об этом уже в открытую говорят частные инвесторы и участники финансовых рынков. Количество внезапных и резких пересмотров показателей растет с каждым годом.

Число американцев, потерявших работу в ходе кризиса в 2008–2009 гг., было занижено более чем на 800 тыс. человек, но сообщили об этом лишь два года спустя. Виновата была якобы пресловутая модель "рождения-смерти" малого и среднего бизнеса (биртх/деатх модел).

В 2013 г. разразился скандал по поводу резкого падения уровня безработицы в США прямо перед президентскими выборами осенью 2012 г. Бывший глава Генерал Елецтриц Джек Уэлч прямо заявил о том, что данные за сентябрь 2012 г. были сфабрикованы.

В 2014 г. расхождение в первой и окончательной оценке по ВВП США за И квартал составило 3%. Сначала были заявлены показатели в +0,1%, и лишь полгода спустя "выяснилось", что ВВП США на самом деле упал на 2,9%. Не слишком ли большая "статистическая погрешность" для одной из наиболее развитых стран мира?..

Стоит отметить, что до сих пор фондовые рынки США практически никак не реагировали на подобные пересмотры статистики. Речь всегда идет о данных за прошедший период времени, которые уже отыграны рынками. Однако таким образом все чаще получается, что ведущий рынок акций в мире вовсе не является опережающим индикатором развития ведущей экономики мира: игра идет в первую очередь на фоне сверхмягкой монетарной политике ФРС, а не на реальных данных.

При этом сама американская экономика превращается в некий черный ящик. Внешне он по-прежнему выглядит блестяще. Однако, что у него внутри, известно лишь специалистам из Бюро экономического анализа. Подобные фокусы не могут не подрывать доверия к достоверности экономических данных из США. И на эту тему уже ведутся исследования.

В феврале 2014 г. в специализированном журнале Ецономиц Леттерс была опубликована работа "Ревисионс то УС лабор маркет дата анд тхе публиц’с перцептион оф тхе ецономы". Профессор экономики Техасского технологического университета Салем Абу-Зайд отметил: ошибки в статистических данных по экономике искажают восприятие экономики США со стороны населения.

Впрочем, скорее всего, именно это и является главной целью. Посткризисная Америка берет на вооружение все, что может помочь финансовому и политическому истеблишменту.

Занизить уровень безработицы за месяц перед президентскими выборами? Завысить показатели ВВП за несколько лет? Никаких проблем, г-н Обама! Жить стало лучше, жить стало веселее!

Сергей Вафин

NEW 03.08.15 10:58

в ответ LAD1 28.03.15 08:12

Август - месяц страшных сценариев и падающей нефти

Еще в начале этого года многие аналитики давали весьма пессимистичные прогнозы по нефти на этот год, проводя параллели с нефтяным обвалом 1986 г. Впрочем, худшего сценария никто не предрекал, но сейчас ситуация изменилась, и прогнозы стали еще более апокалиптичными.

Businessinsider

Так, например, аналитики Morgan Stanley полагают, что добыча нефти за пределами США может продолжить расти, в основном за счет снятия санкций с Ирана и возможного улучшения ситуации в Ливии. Кроме того, нет ощутимых признаков того, что добыча нефти в Америке пойдет на спад. Учитывая эти факторы, эксперты банка считают, что дальнейшее падение выглядит куда более реальным, чем восстановление цен.

"Спад может продолжаться в течение трех лет или более, что намного хуже, чем в 1986 году", - пишут они в своем обзоре.

Что ж, основания строить такие страшные прогнозы действительно есть.

Сигналы к тому, что нефть начнет падать в июле, появились еще в конце июня. Это было видно с технической точки зрения, поскольку цена начинала вываливаться из восходящего канала. Мы об этом писали еще 26 июня в статье "Для нефти наступает ключевой момент". Были и другие факторы. В последние годы нефть очень часто начинала падать именно в июле, особенно это касается прошлого года, когда снижение цен действительно переросло в настоящий обвал. Поскольку в течение нескольких лет котировки нефти находились в боковике, то на месячном графике июль порой оказывался даже растущим, однако в 2008 г. падение началось также именно в июле.

Что касается текущей динамики, то здесь с технической точки зрения крайне важным было, как закроется месяц, об этом в эфире программы "Курс дня" неоднократно говорил экономический обозреватель Григорий Бегларян. Он, в частности, отмечал, что закрытие месяца по смеси Brent ниже важного уровня $52 за баррель открывает дорогу для дальнейшего снижения в район $46 за баррель, после чего бурного восстановления уже ждать не стоит, а цена будет после откатов уходить все ниже и ниже вплоть до отметки $30.

видеоhttp://www.vestifinance.ru/videos/23059Прогноз ФРС для внутреннего пользования, просочившийся в сеть, пришелся весьма кстати: случайность это или преднамеренный вброс? Накануне российская валюта заметно потеряла в цене. Сейчас рубль прислушивается, куда двинутся курс доллара и цена на нефть.

К сожалению, чуда не произошло, и под самый занавес сессии в пятницу котировки все же ушли ниже этой самой отметки $52 за баррель и закрылись на уровне $51,80. И вот наступает август - месяц, на который в истории очень часто выпадали какие-то крайне неблагоприятные события. Особенно это касается России. Достаточно вспомнить дефолт в 1998 г., хотя некоторые наблюдатели иногда упоминают даже рождение Ивана Грозного в 1530 г. и вступление России в Первую мировую войну в 1914 г.

Ну а поскольку нефть пока все еще является основным активом для нашей экономики, то падение "черного золота" будет нести в себе серьезные проблемы. И хотя, по последним данным, экспорт нефти из России за первые 7 месяцев года вырос почти на 8%, снижение нефтяных цен приведет к дальнейшему ослаблению валюты со всеми вытекающими отсюда последствиями. Здесь важно смотреть за таким индикатором, как цены на нефть в рублях.

Динамика стоимости нефти Brent в рублях ( 25 июля)

Еще одним фактором, на который стоит обратить внимание при прогнозировании дальнейшей динамики нефтяных цен, являются отпускные цены Саудовской Аравии для азиатских потребителей. Обычно эти данные озвучиваются в начале месяца. В прошлый раз саудиты увеличили скидку, и нефть начала падать. Если они решат оставить цену без изменений, возможно, мы увидим некую стабилизацию цен на нефть.

Ну и, конечно, не стоит забывать про американский доллар, динамика которого всегда влияет на стоимость сырьевых активов. Вышедшие в пятницу статданные по американской экономики разочаровали участников рынка, и доллар начали продавать, однако под занавес сессии часть потерь доллар все же отыграл.

Еще в начале этого года многие аналитики давали весьма пессимистичные прогнозы по нефти на этот год, проводя параллели с нефтяным обвалом 1986 г. Впрочем, худшего сценария никто не предрекал, но сейчас ситуация изменилась, и прогнозы стали еще более апокалиптичными.

Businessinsider

Так, например, аналитики Morgan Stanley полагают, что добыча нефти за пределами США может продолжить расти, в основном за счет снятия санкций с Ирана и возможного улучшения ситуации в Ливии. Кроме того, нет ощутимых признаков того, что добыча нефти в Америке пойдет на спад. Учитывая эти факторы, эксперты банка считают, что дальнейшее падение выглядит куда более реальным, чем восстановление цен.

"Спад может продолжаться в течение трех лет или более, что намного хуже, чем в 1986 году", - пишут они в своем обзоре.

Что ж, основания строить такие страшные прогнозы действительно есть.

Сигналы к тому, что нефть начнет падать в июле, появились еще в конце июня. Это было видно с технической точки зрения, поскольку цена начинала вываливаться из восходящего канала. Мы об этом писали еще 26 июня в статье "Для нефти наступает ключевой момент". Были и другие факторы. В последние годы нефть очень часто начинала падать именно в июле, особенно это касается прошлого года, когда снижение цен действительно переросло в настоящий обвал. Поскольку в течение нескольких лет котировки нефти находились в боковике, то на месячном графике июль порой оказывался даже растущим, однако в 2008 г. падение началось также именно в июле.

Что касается текущей динамики, то здесь с технической точки зрения крайне важным было, как закроется месяц, об этом в эфире программы "Курс дня" неоднократно говорил экономический обозреватель Григорий Бегларян. Он, в частности, отмечал, что закрытие месяца по смеси Brent ниже важного уровня $52 за баррель открывает дорогу для дальнейшего снижения в район $46 за баррель, после чего бурного восстановления уже ждать не стоит, а цена будет после откатов уходить все ниже и ниже вплоть до отметки $30.

видеоhttp://www.vestifinance.ru/videos/23059Прогноз ФРС для внутреннего пользования, просочившийся в сеть, пришелся весьма кстати: случайность это или преднамеренный вброс? Накануне российская валюта заметно потеряла в цене. Сейчас рубль прислушивается, куда двинутся курс доллара и цена на нефть.

К сожалению, чуда не произошло, и под самый занавес сессии в пятницу котировки все же ушли ниже этой самой отметки $52 за баррель и закрылись на уровне $51,80. И вот наступает август - месяц, на который в истории очень часто выпадали какие-то крайне неблагоприятные события. Особенно это касается России. Достаточно вспомнить дефолт в 1998 г., хотя некоторые наблюдатели иногда упоминают даже рождение Ивана Грозного в 1530 г. и вступление России в Первую мировую войну в 1914 г.

Ну а поскольку нефть пока все еще является основным активом для нашей экономики, то падение "черного золота" будет нести в себе серьезные проблемы. И хотя, по последним данным, экспорт нефти из России за первые 7 месяцев года вырос почти на 8%, снижение нефтяных цен приведет к дальнейшему ослаблению валюты со всеми вытекающими отсюда последствиями. Здесь важно смотреть за таким индикатором, как цены на нефть в рублях.

Динамика стоимости нефти Brent в рублях ( 25 июля)

Еще одним фактором, на который стоит обратить внимание при прогнозировании дальнейшей динамики нефтяных цен, являются отпускные цены Саудовской Аравии для азиатских потребителей. Обычно эти данные озвучиваются в начале месяца. В прошлый раз саудиты увеличили скидку, и нефть начала падать. Если они решат оставить цену без изменений, возможно, мы увидим некую стабилизацию цен на нефть.

Ну и, конечно, не стоит забывать про американский доллар, динамика которого всегда влияет на стоимость сырьевых активов. Вышедшие в пятницу статданные по американской экономики разочаровали участников рынка, и доллар начали продавать, однако под занавес сессии часть потерь доллар все же отыграл.

NEW 03.08.15 11:11

в ответ LAD1 28.03.15 08:12

9 рисков мировой экономики августа 2015 года

Лето 2015 г. стало очень непростым периодом для всей мировой экономике, не говоря уже об отдельных странах. И август будет не менее напряженным.

В июле весь мир был шокирован крахом китайского фондового рынка, тренд роста S&P500, видимо, окончательно сломлен, а долговые проблемы проявляются во многих странах мира.

Август может стать переходным месяцем, который подготовит нас к событиям осени и зимы. Не исключено, что в ближайшие месяцы будут набирать силу факторы, указывающие на новый мировой финансовый кризис.

№1. Крах фондового рынка Китая

В июле индекс Shanghai Composite упал на 13,4%.

И это несмотря на беспрецедентное вмешательство государства, которое пыталось поддержать рынок.

В результате июль был самым худшим месяцем для китайских акций с октября 2009 г.

При этом динамика Shanghai Composite начиная с марта 2015 г. коррелирует с поведением американского Dow Jones в 1929 г., когда индекс рухнул почти на 48%.

Bloomberg

Власти Китая предпринимают активные меры для стабилизации фондового рынка. В частности, были прекращены торги по более чем 1,4 тыс. компаний, приостановлены первичные размещения акций. Госкомпания China Securities Finance Corp., по ряду сообщений, получила финансирование в размере 2,5–3 трлн юаней (около $480 млрд) для обеспечения ликвидности и поддержки ведущих компаний.

Стоит отметить, что текущий биржевой крах в Китае уже сравнивали с событиями на рынке акций в 1929 г. в США. Однако пока что сравнения касались в основном действий властей Китая и США в ходе фондовых кризисов. На фоне продолжения обвала параллели приобретают более зловещие очертания как для самого Китая, так и для мировой экономики в целом.

№2. Экономика США приближается к рецессии

Американская экономика, видимо, постепенно приближается к рецессии.

Сейчас об этом говорят не только макроэкономические данные, но и отчеты компаний.

В период 2011–2014 гг. темпы роста ВВП США в среднем составили лишь 2%, а не 2,3%, как заявлялось ранее.

"Изменение методики расчета", "новые оценки", "более точные данные" – Бюро экономического анализа при Министерстве торговли США (BEA) выступило с новым номером по жонглированию цифрами и фактами в американской экономике. Как стало известно из пресс-релиза по ВВП США за II квартал 2015 г. и по пересмотренным данным, начиная с 2011 г. официально заявляемые темпы роста ВВП за последние 4 года в среднем были завышены на 0,3%.

При этом по отдельным периодам 2011–2014 гг. публиковавшиеся цифры были завышены намного сильнее. В частности, темпы роста ВВП в III квартале 2012 г. составили не 2,5%, как заявлялось ранее, а всего 0,5%. В II и III кварталах, согласно новым расчетам, темпы роста ВВП составили 1,9% и 3%, а не 2,7% и 4,5%. В целом за 2013 г. темпы роста ВВП США "похудели" с 2,2% до 1,5%.

Данные: BEA, графика: MarketWatch

Ряд экспертов уже отметили: новые цифры говорят о том, что восстановление американской экономики после финансового кризиса 2008 г. и рецессии, которая формально завершилась в июне 2009 г., стало самым слабым с 1945 г.

И на прошлой неделе стало известно, что американские гиганты, Exxon Mobile и Chevron, показали очень плохие результаты.

Прибыль Exxon упала на 51%, что стало худшим результатом за квартал с 2009 г., а у Chevron показатель в годовом выражении рухнул на 90%.

№3. МВФ не будет принимать участия в спасении Греции

Соотношение долга к ВВП Греции

Результатом отказа МВФ от участия в новой программе спасения Греции могут стать дефолт и реализация сценария Grexit.

Чиновники МВФ будут участвовать в переговорах между Афинами и кредиторами, но фонд решил не согласовывать новую программу еще в течение нескольких месяцев. Возможно, деньги будут выделены, но только в следующем году.

Эта задержка может иметь значительные последствия, поскольку, например, в Германии политики давно говорили, что не одобрят программу спасения на 85 млрд евро, если ее не поддержит МВФ.

Кроме того, позиция фонда также сильно усложняет положение Афин. Если денег не будет до 20 августа, то Греция рискует пропустить платеж перед ЕЦБ на 3,2 млрд евро.

При этом премьер Алексис Ципрас сталкивается с противодействием депутатов СИРИЗА, недовольных условиями кредиторов, поэтому необходимые реформы могут быть не приняты даже в самой Греции.

№4. Слом тренда роста по S&P 500

В течение шести лет индекс S&P 500 рос, и если этот тренд будет нарушен, то это может стать важным техническим сигналом, который мотивирует значительное количество инвесторов продавать свои активы в ближайшие недели.

Goldman Sachs ожидает отрицательную динамику S&P 500 на уровне 0,7% через три месяца. Через шесть месяцев падение составит 0,2%, а через 12 – индекс вырастет на 3,2%.

Потенциал доходности сейчас сдерживается слишком высокими оценками. В последнее время американский фондовый рынок рос слишком активно, что практически уничтожает все надежды на дальнейший рост в случае повышения ставок.

Впрочем, радует хотя бы то, что не прогнозируется обвала.

№5. Стоимость нефти упала на 20% в июле

Июль был худшим месяцем для нефти с октября 2008 г., и это падение может быть еще одним сигналом приближающегося мирового кризиса.

В целом за прошедший июль котировки нефти марки WTI обвалились на 21%. Для техасской марки это самое резкое месячное падение с 2008 г. Биржевые цены на нефть марки Brent в июле упали на 18%. Таким образом, нефтяной рынок в июле показал свою худшую динамику с начала 2015 г.

В целом рынок нефти остается в довольно сложном положении. С одной стороны, нефть находится в сфере притяжения общих негативных настроений по отношению к сырьевым активам. На сырьевой рынок по-прежнему оказывают заметное влияние ожидания роста процентных ставок ФРС США, а также ослабление динамики в экономике Китая и мировой экономике в целом.

С другой стороны, по нефти также сохраняются и собственные "медвежьи" факторы. Речь идет, в частности, об Иране, сделка с которым открывает дорогу для дальнейшего увеличения предложения на рынке. При этом, по ряду оценок (в частности, со стороны агентства "Рейтер"), объем предложения нефти продолжает превышать спрос.

Дополнительной причиной, которая усугубила негативные настроения на нефтяном рынке, стало резкое падение фондового рынка Китая. Ряд экспертов уже высказали опасения, что обвал на рынке акций Китая может сказаться на общей макроэкономической динамике в стране, которая занимает первое место в мире по потреблению нефти.

№6. Товарный рынок показал самую слабую динамика за 4 года

Сырьевые активы в последнее время являются настоящими аутсайдерами финансовых рынков. Наиболее ярким падением запомнились драгоценные металлы, однако ни золото, ни серебро не являются худшими из сырьевых активов.

Этот год вообще является для сырья крайне тяжелым. Большинство экспертов объясняют падение этого класса активов будущим повышением ставки со стороны ФРС США, что приведет к росту доллара. Ну а поскольку сырье номинировано в долларах, происходит переоценка, и цены падают.

В последние дни мы отмечали резкое снижение драгоценных металлов, на фоне чего сводный индекс сырьевых активов Bloomberg Commodity Index опустился до минимумов за 13 лет. Судя по заголовкам в СМИ, складывается впечатление, что именно золото утащило этот индекс на минимумы, однако есть активы, которые в этом году выглядят намного хуже "желтого металла".

Издание Market Watch приводит таблицу компонентов Bloomberg Commodity Index с разбивкой по динамике с начала года.

Стоит отметить, что падение сырья наблюдалось и в прошлом году, однако безусловным лидером снижения стала все же нефть.

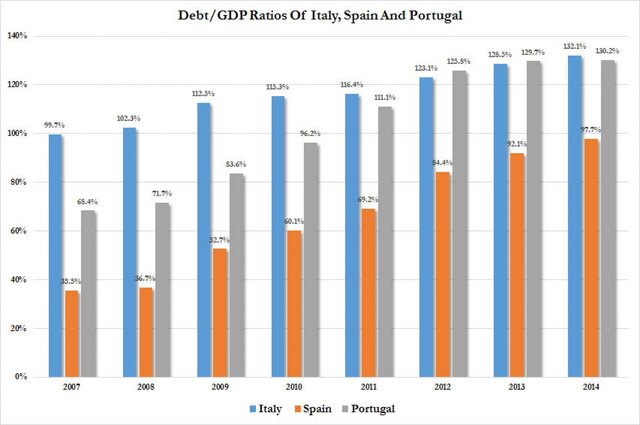

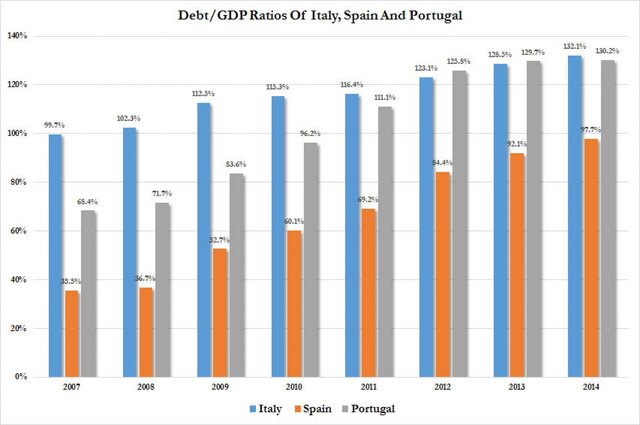

№7. Италия идет по пути Греции

Италия имеет практически такие же проблемы, что и Греция, но для Европы будет значительно больше проблем, если греческий кризис неожиданно станет итальянским.

На прошлой неделе стало известно, что уровень безработицы среди молодежи в Италии достиг 38-летнего максимума в 44%, а долг Италии к ВВП в настоящее время достиг 135%.

В Италии есть аналог греческой СИРИЗА – "Движение пяти звезд". Если учитывать, что даже МВФ признал нестабильность греческого долга, можно сделать вывод, что Италия – следующий главный претендент на реализацию сценария, который мы видим на примере Греции.

Если использовать подход МВФ, то окажется, что в других периферийных странах Европы (в Италии, Португалии и Испании) долговая динамика также может характеризоваться как "неустойчивая". И тогда можно задать законный вопрос Кристин Лагард: "Если Греция является неустойчивой, то почему мы нет?"

И альтернативные партии могут сейчас набирать все большую популярность, требуя от кредиторов пойти на сокращение долга. Люди будут голосовать за них, так как никто не откажется, чтобы его стране списали 50, 100 или 200 млрд евро долга. Конечно, это может быть просто популизмом, но простому избирателю очень хочется сделать выбор и смотреть, как уровень жизни начинает расти.

№8. Дефолт Пуэрто-Рико

Ассоциированное с США государство Пуэрто-Рико пропустило платеж по долгу в размере $58 млн.

Даже если это будет иметь серьезные последствия для финансовой системы США, Америка не станет спасать страну так, как это делается в Греции, заявил Барак Обама.

Долговая ситуация в содружестве привлекла внимание, после того как губернатор Алехандро Гарсиа Падилья заявил, что погасить долг Пуэрто-Рико в размере $72 млрд не представляется возможным.

Долговой рынок Пуэрто-Рико был очень популярен среди инвесторов из-за его тройной системы налоговых льгот.

Ранее Гарсия Падилья призвал Конгресс США изменить закон о банкротстве и дать возможность содружеству объявить себя банкротом. Пуэрто-Рико не может объявить себя банкротом, так как не является государством.

Пуэрто-Рико является зависимой от США территорией и имеет статус "неинкорпорированной организованной территории" (Unincorporatedorganized territory), что означает, что данная территория находится под управлением США, а не является их неотъемлемой частью. Действие на территории Конституции США ограничено, верховная власть принадлежит Конгрессу США, но территория имеет собственную систему самоуправления.

№9, Экономика Канады находится в рецессии

Экономика Канада официально находится в рецессии. Это то, что не должно было случиться.

Данные по ВВП Канады за май 2015 г. оказались хуже ожиданий, показатель снизился на 0,2%. Канадская экономика показывает негативную динамику уже в течение пяти месяцев подряд.

По данным Статистической службы Канады, в мае этого года ВВП страны сократился на 0,2% по сравнению с апрелем. При этом большинство экономистов ожидали, что цифры выйдут на уровне 0,0%. Снижение было вызвано в основном ухудшением активности в промышленном, горнорудном, нефтегазовом, а также розничном секторах канадской экономики.

Формально вступлением в рецессию считается снижение ВВП в течение двух кварталов подряд. Однако, судя по поступающим данным, экономика Канады уже погрузилась в экономический спад. В I квартале 2015 г. ВВП Канады, по данным Статистической службы Канады, упал на 0,6%.

Падение ВВП в мае 2015 г. произошло пятый месяц подряд, когда экономика страны демонстрирует негативную динамику. При этом цифры по ВВП Канады были отрицательными в 6 из 7 последних месяцев.

Лето 2015 г. стало очень непростым периодом для всей мировой экономике, не говоря уже об отдельных странах. И август будет не менее напряженным.

В июле весь мир был шокирован крахом китайского фондового рынка, тренд роста S&P500, видимо, окончательно сломлен, а долговые проблемы проявляются во многих странах мира.

Август может стать переходным месяцем, который подготовит нас к событиям осени и зимы. Не исключено, что в ближайшие месяцы будут набирать силу факторы, указывающие на новый мировой финансовый кризис.

№1. Крах фондового рынка Китая

В июле индекс Shanghai Composite упал на 13,4%.

И это несмотря на беспрецедентное вмешательство государства, которое пыталось поддержать рынок.

В результате июль был самым худшим месяцем для китайских акций с октября 2009 г.

При этом динамика Shanghai Composite начиная с марта 2015 г. коррелирует с поведением американского Dow Jones в 1929 г., когда индекс рухнул почти на 48%.

Bloomberg

Власти Китая предпринимают активные меры для стабилизации фондового рынка. В частности, были прекращены торги по более чем 1,4 тыс. компаний, приостановлены первичные размещения акций. Госкомпания China Securities Finance Corp., по ряду сообщений, получила финансирование в размере 2,5–3 трлн юаней (около $480 млрд) для обеспечения ликвидности и поддержки ведущих компаний.

Стоит отметить, что текущий биржевой крах в Китае уже сравнивали с событиями на рынке акций в 1929 г. в США. Однако пока что сравнения касались в основном действий властей Китая и США в ходе фондовых кризисов. На фоне продолжения обвала параллели приобретают более зловещие очертания как для самого Китая, так и для мировой экономики в целом.

№2. Экономика США приближается к рецессии

Американская экономика, видимо, постепенно приближается к рецессии.

Сейчас об этом говорят не только макроэкономические данные, но и отчеты компаний.

В период 2011–2014 гг. темпы роста ВВП США в среднем составили лишь 2%, а не 2,3%, как заявлялось ранее.

"Изменение методики расчета", "новые оценки", "более точные данные" – Бюро экономического анализа при Министерстве торговли США (BEA) выступило с новым номером по жонглированию цифрами и фактами в американской экономике. Как стало известно из пресс-релиза по ВВП США за II квартал 2015 г. и по пересмотренным данным, начиная с 2011 г. официально заявляемые темпы роста ВВП за последние 4 года в среднем были завышены на 0,3%.

При этом по отдельным периодам 2011–2014 гг. публиковавшиеся цифры были завышены намного сильнее. В частности, темпы роста ВВП в III квартале 2012 г. составили не 2,5%, как заявлялось ранее, а всего 0,5%. В II и III кварталах, согласно новым расчетам, темпы роста ВВП составили 1,9% и 3%, а не 2,7% и 4,5%. В целом за 2013 г. темпы роста ВВП США "похудели" с 2,2% до 1,5%.

Данные: BEA, графика: MarketWatch

Ряд экспертов уже отметили: новые цифры говорят о том, что восстановление американской экономики после финансового кризиса 2008 г. и рецессии, которая формально завершилась в июне 2009 г., стало самым слабым с 1945 г.

И на прошлой неделе стало известно, что американские гиганты, Exxon Mobile и Chevron, показали очень плохие результаты.

Прибыль Exxon упала на 51%, что стало худшим результатом за квартал с 2009 г., а у Chevron показатель в годовом выражении рухнул на 90%.

№3. МВФ не будет принимать участия в спасении Греции

Соотношение долга к ВВП Греции

Результатом отказа МВФ от участия в новой программе спасения Греции могут стать дефолт и реализация сценария Grexit.

Чиновники МВФ будут участвовать в переговорах между Афинами и кредиторами, но фонд решил не согласовывать новую программу еще в течение нескольких месяцев. Возможно, деньги будут выделены, но только в следующем году.

Эта задержка может иметь значительные последствия, поскольку, например, в Германии политики давно говорили, что не одобрят программу спасения на 85 млрд евро, если ее не поддержит МВФ.

Кроме того, позиция фонда также сильно усложняет положение Афин. Если денег не будет до 20 августа, то Греция рискует пропустить платеж перед ЕЦБ на 3,2 млрд евро.

При этом премьер Алексис Ципрас сталкивается с противодействием депутатов СИРИЗА, недовольных условиями кредиторов, поэтому необходимые реформы могут быть не приняты даже в самой Греции.

№4. Слом тренда роста по S&P 500

В течение шести лет индекс S&P 500 рос, и если этот тренд будет нарушен, то это может стать важным техническим сигналом, который мотивирует значительное количество инвесторов продавать свои активы в ближайшие недели.

Goldman Sachs ожидает отрицательную динамику S&P 500 на уровне 0,7% через три месяца. Через шесть месяцев падение составит 0,2%, а через 12 – индекс вырастет на 3,2%.

Потенциал доходности сейчас сдерживается слишком высокими оценками. В последнее время американский фондовый рынок рос слишком активно, что практически уничтожает все надежды на дальнейший рост в случае повышения ставок.

Впрочем, радует хотя бы то, что не прогнозируется обвала.

№5. Стоимость нефти упала на 20% в июле

Июль был худшим месяцем для нефти с октября 2008 г., и это падение может быть еще одним сигналом приближающегося мирового кризиса.

В целом за прошедший июль котировки нефти марки WTI обвалились на 21%. Для техасской марки это самое резкое месячное падение с 2008 г. Биржевые цены на нефть марки Brent в июле упали на 18%. Таким образом, нефтяной рынок в июле показал свою худшую динамику с начала 2015 г.

В целом рынок нефти остается в довольно сложном положении. С одной стороны, нефть находится в сфере притяжения общих негативных настроений по отношению к сырьевым активам. На сырьевой рынок по-прежнему оказывают заметное влияние ожидания роста процентных ставок ФРС США, а также ослабление динамики в экономике Китая и мировой экономике в целом.

С другой стороны, по нефти также сохраняются и собственные "медвежьи" факторы. Речь идет, в частности, об Иране, сделка с которым открывает дорогу для дальнейшего увеличения предложения на рынке. При этом, по ряду оценок (в частности, со стороны агентства "Рейтер"), объем предложения нефти продолжает превышать спрос.

Дополнительной причиной, которая усугубила негативные настроения на нефтяном рынке, стало резкое падение фондового рынка Китая. Ряд экспертов уже высказали опасения, что обвал на рынке акций Китая может сказаться на общей макроэкономической динамике в стране, которая занимает первое место в мире по потреблению нефти.

№6. Товарный рынок показал самую слабую динамика за 4 года

Сырьевые активы в последнее время являются настоящими аутсайдерами финансовых рынков. Наиболее ярким падением запомнились драгоценные металлы, однако ни золото, ни серебро не являются худшими из сырьевых активов.

Этот год вообще является для сырья крайне тяжелым. Большинство экспертов объясняют падение этого класса активов будущим повышением ставки со стороны ФРС США, что приведет к росту доллара. Ну а поскольку сырье номинировано в долларах, происходит переоценка, и цены падают.

В последние дни мы отмечали резкое снижение драгоценных металлов, на фоне чего сводный индекс сырьевых активов Bloomberg Commodity Index опустился до минимумов за 13 лет. Судя по заголовкам в СМИ, складывается впечатление, что именно золото утащило этот индекс на минимумы, однако есть активы, которые в этом году выглядят намного хуже "желтого металла".

Издание Market Watch приводит таблицу компонентов Bloomberg Commodity Index с разбивкой по динамике с начала года.

Стоит отметить, что падение сырья наблюдалось и в прошлом году, однако безусловным лидером снижения стала все же нефть.

№7. Италия идет по пути Греции

Италия имеет практически такие же проблемы, что и Греция, но для Европы будет значительно больше проблем, если греческий кризис неожиданно станет итальянским.

На прошлой неделе стало известно, что уровень безработицы среди молодежи в Италии достиг 38-летнего максимума в 44%, а долг Италии к ВВП в настоящее время достиг 135%.

В Италии есть аналог греческой СИРИЗА – "Движение пяти звезд". Если учитывать, что даже МВФ признал нестабильность греческого долга, можно сделать вывод, что Италия – следующий главный претендент на реализацию сценария, который мы видим на примере Греции.

Если использовать подход МВФ, то окажется, что в других периферийных странах Европы (в Италии, Португалии и Испании) долговая динамика также может характеризоваться как "неустойчивая". И тогда можно задать законный вопрос Кристин Лагард: "Если Греция является неустойчивой, то почему мы нет?"

И альтернативные партии могут сейчас набирать все большую популярность, требуя от кредиторов пойти на сокращение долга. Люди будут голосовать за них, так как никто не откажется, чтобы его стране списали 50, 100 или 200 млрд евро долга. Конечно, это может быть просто популизмом, но простому избирателю очень хочется сделать выбор и смотреть, как уровень жизни начинает расти.

№8. Дефолт Пуэрто-Рико

Ассоциированное с США государство Пуэрто-Рико пропустило платеж по долгу в размере $58 млн.

Даже если это будет иметь серьезные последствия для финансовой системы США, Америка не станет спасать страну так, как это делается в Греции, заявил Барак Обама.

Долговая ситуация в содружестве привлекла внимание, после того как губернатор Алехандро Гарсиа Падилья заявил, что погасить долг Пуэрто-Рико в размере $72 млрд не представляется возможным.

Долговой рынок Пуэрто-Рико был очень популярен среди инвесторов из-за его тройной системы налоговых льгот.

Ранее Гарсия Падилья призвал Конгресс США изменить закон о банкротстве и дать возможность содружеству объявить себя банкротом. Пуэрто-Рико не может объявить себя банкротом, так как не является государством.

Пуэрто-Рико является зависимой от США территорией и имеет статус "неинкорпорированной организованной территории" (Unincorporatedorganized territory), что означает, что данная территория находится под управлением США, а не является их неотъемлемой частью. Действие на территории Конституции США ограничено, верховная власть принадлежит Конгрессу США, но территория имеет собственную систему самоуправления.

№9, Экономика Канады находится в рецессии

Экономика Канада официально находится в рецессии. Это то, что не должно было случиться.

Данные по ВВП Канады за май 2015 г. оказались хуже ожиданий, показатель снизился на 0,2%. Канадская экономика показывает негативную динамику уже в течение пяти месяцев подряд.

По данным Статистической службы Канады, в мае этого года ВВП страны сократился на 0,2% по сравнению с апрелем. При этом большинство экономистов ожидали, что цифры выйдут на уровне 0,0%. Снижение было вызвано в основном ухудшением активности в промышленном, горнорудном, нефтегазовом, а также розничном секторах канадской экономики.

Формально вступлением в рецессию считается снижение ВВП в течение двух кварталов подряд. Однако, судя по поступающим данным, экономика Канады уже погрузилась в экономический спад. В I квартале 2015 г. ВВП Канады, по данным Статистической службы Канады, упал на 0,6%.

Падение ВВП в мае 2015 г. произошло пятый месяц подряд, когда экономика страны демонстрирует негативную динамику. При этом цифры по ВВП Канады были отрицательными в 6 из 7 последних месяцев.

NEW 03.08.15 18:01

в ответ pivoner 03.08.15 11:11

Экономика Китая на 4 тревожных графиках

Австралийский инвестиционный банк Macquarie представляет ряд графиков, дающих тревожные сигналы для экономики страны.

Австралийский инвестиционный банк Macquarie представляет ряд графиков, дающих тревожные сигналы для экономики страны.

1. Китайский фондовый рынок потерял 10% на прошлой неделе

Несмотря на интервенции Пекина, фондовые рынки продолжают падать. Только на прошлой неделе Shanghai Composite упал на 10%, тогда как с пика в июне, этот спад составил более 30%.

Миллионы китайцев вложили деньги в акции, поэтому малейшее усугубление обстановки может поставить под угрозу «социальную стабильность».

2. Экспорт – умер, тогда как инвестиции и потребление – находятся в предсмертном состоянии

Как видно по графику, все компоненты роста ВВП – ползут вниз. Экспорт, игравший важную роль в формировании ВВП в 2005-2007, «умер» в 2009 и, похоже, не воскреснет. Тем временем, инвестиции и потребление – переживают спад.

3. …замедляется рост ВВП

Принимая во внимание вышесказанное, не удивительно, что темпы роста экономики – падают и будут продолжать в том же духе. Кроме того, экономисты уверены, что Китай не сможет достичь поставленных целей по росту экономики.

4. Население Китая – стареет

Доля населения трудоспособного возраста достигла пика, и в будущие 50 лет будет только снижаться. Таким образом, все меньше китайцев будут вносить свою лепту в рост ВВП, и все больше будут зависеть от экономики, полагаясь на пенсии и программы здравоохранения.

Как результат, миллионы китайцев оказались замкнутыми в рамках кризиса на фондовом рынке, который съедает их сбережения. Тем временем, потребление уже снижается, негативно сказываясь на росте ВВП, который вряд ли наберет оборотов даже в долгосрочной перспективе, так как в Китае тикает демографическая бомба.

Австралийский инвестиционный банк Macquarie представляет ряд графиков, дающих тревожные сигналы для экономики страны.

Австралийский инвестиционный банк Macquarie представляет ряд графиков, дающих тревожные сигналы для экономики страны.1. Китайский фондовый рынок потерял 10% на прошлой неделе

Несмотря на интервенции Пекина, фондовые рынки продолжают падать. Только на прошлой неделе Shanghai Composite упал на 10%, тогда как с пика в июне, этот спад составил более 30%.

Миллионы китайцев вложили деньги в акции, поэтому малейшее усугубление обстановки может поставить под угрозу «социальную стабильность».

2. Экспорт – умер, тогда как инвестиции и потребление – находятся в предсмертном состоянии

Как видно по графику, все компоненты роста ВВП – ползут вниз. Экспорт, игравший важную роль в формировании ВВП в 2005-2007, «умер» в 2009 и, похоже, не воскреснет. Тем временем, инвестиции и потребление – переживают спад.

3. …замедляется рост ВВП

Принимая во внимание вышесказанное, не удивительно, что темпы роста экономики – падают и будут продолжать в том же духе. Кроме того, экономисты уверены, что Китай не сможет достичь поставленных целей по росту экономики.

4. Население Китая – стареет

Доля населения трудоспособного возраста достигла пика, и в будущие 50 лет будет только снижаться. Таким образом, все меньше китайцев будут вносить свою лепту в рост ВВП, и все больше будут зависеть от экономики, полагаясь на пенсии и программы здравоохранения.

Как результат, миллионы китайцев оказались замкнутыми в рамках кризиса на фондовом рынке, который съедает их сбережения. Тем временем, потребление уже снижается, негативно сказываясь на росте ВВП, который вряд ли наберет оборотов даже в долгосрочной перспективе, так как в Китае тикает демографическая бомба.

NEW 04.08.15 10:35

в ответ LAD1 28.03.15 08:12

Кредиты уже не нужны миру. Началась эпоха дефляции

Новые тенденции в мировой экономики предполагают, что в ближайшие годы мы увидим огромное количество банкротств компаний во многих секторах, так как центральные банки совершили в прошлом огромную ошибку.

Доли мирового рынка долга

Доли мирового рынка долга

С середины 1990-х годов центральные банки по всему миру ввергли экономику в неустойчивый кредитный бум, основанный на расходах, в то время как финансовая система, которая должна была эффективно распределять капитал и держать риски на необходимом уровне, фактически, была отключена или просто подвергалась масштабным фальсификациям.

На самом деле мировые ЦБ произвели двойной кредитный бум. Первый был в форме кредитования потребителей, и он поддерживал экспортную машину Китая и его поставщиков.

Второй начался после того, как потребительский бум был уничтожен в результате кризиса 2008-2009 гг. Тогда Наробдный банк Китая развязал еще более фантастическую и беспрецедентную программу по поддержке инвестиций и внутреннего потребления в стране, что нашло свое отражение во всех развивающихся рынках.

Перегибы в мировой денежной системе произошли сначала в 1992 г., когда глава ФРС Алан Гринспен удерживал ставки денежного рынка на очень низком уровне в интересах повторного избрания Джорджа Буша-старшего, а затем в 1994 г. началась паника на рынке облигаций, когда ФРС все же позволила ставкам расти. В этом же году пришлось спасать банки Уолл-стрит во время кризиса мексиканского песо.

Именно с этих событий начала эра, когда центральные банки не стеснялись поддерживать рынка. Их ничто не сдерживало, и тогда было совершенно очевидно, что никаких последствий кредитной экспансии не может быть. В 1994 г. в мировой экономике объем долга составлял $40 трлн, в 2000 г. показатель достиг $85 трлн, а в 2014 г. долг уже составил $200 трлн.

Всего за два десятилетия мировой долг увеличился в 5 раз! Такого в истории никогда не было.

Мировой фондовый рынок и ВВП

Мировой фондовый рынок и ВВП

И за все эти годы были созданы большие объемы «фальшивого» ВВП в мировой экономике. В результате резкого роста кредитования, стоимость промышленных активов и инфраструктурных объектов оказалась значительно выше, чем их реальная экономическая ценность.

В 1994 г. мировой ВВП составлял около $25 трлн, сейчас его номинальная стоимость находится около $70 трлн. Даже если не учитывать, что огромный объем инвестиций в активы, которые учитываются в ВВП, и которые, в конечном итоге, будут списаны или переоценены в сторону снижения, ВВП вырос всего на $45 трлн. Этот рост составляет всего 28% от объемов увеличения долга за аналогичный период.

Стремительный рост кредитования в течение длительного времени создает раздутый, искусственный спрос на материалы и промышленные товары, и это означает нехватку капитала для строительства реальных объектов, таких как шахты, корабли, заводы, фабрики, порты и склады. Эти объекты приносят реальный доход, создают стабильные рабочие места, но теперь их строительство окупается слишком медленно.

Иными словами, массовое искусственное кредитование заставляет мир копать, строить, инвестировать и играть в азартные игры так, как будто завтра не наступит.

Особенно страдают промышленный сектор и промышленные компании, даже крупные.

Первоначальный взрыв спроса на сырьевые товары порождает нехватку мощности и, следовательно, резкий рост сверхприбыли на фоне отсутствия резервов мощности и ресурсов.

Такая ложная прибыль, в свою очередь, приводит к тому, что спекулянты считают эту разрушительную и временную экономическую «сверхновую» постоянным генератором стабильных денежных потоков, которая может принести деньги владельцам акций компании.

Капитализация растет очень быстро. Все больше инвесторов, поддавшись общему настроению, покупают бумаги, стремясь заработать на росте.

Но, в конце концов, кредитный пузырь перестает расти, спрос выравнивается, а прибыль резко падает.

Скоро это будет очевидно на примере многих компаний. При этом сами компании, имея доступ к дешевому финансированию, обеспечивали отличные финансовые результаты, которые особенно впечатляющие выглядели на бумаге.

Самое страшное, что рынки эту ошибку осознают слишком поздно. И когда это произойдет, удар может быть очень сильным. В конце концов, сейчас к глобальной экономике приближается волна дефляции.

Когда она достигнет цели, справиться с ней будет просто невозможно.

Новые тенденции в мировой экономики предполагают, что в ближайшие годы мы увидим огромное количество банкротств компаний во многих секторах, так как центральные банки совершили в прошлом огромную ошибку.

Доли мирового рынка долга

Доли мирового рынка долгаС середины 1990-х годов центральные банки по всему миру ввергли экономику в неустойчивый кредитный бум, основанный на расходах, в то время как финансовая система, которая должна была эффективно распределять капитал и держать риски на необходимом уровне, фактически, была отключена или просто подвергалась масштабным фальсификациям.

На самом деле мировые ЦБ произвели двойной кредитный бум. Первый был в форме кредитования потребителей, и он поддерживал экспортную машину Китая и его поставщиков.

Второй начался после того, как потребительский бум был уничтожен в результате кризиса 2008-2009 гг. Тогда Наробдный банк Китая развязал еще более фантастическую и беспрецедентную программу по поддержке инвестиций и внутреннего потребления в стране, что нашло свое отражение во всех развивающихся рынках.

Перегибы в мировой денежной системе произошли сначала в 1992 г., когда глава ФРС Алан Гринспен удерживал ставки денежного рынка на очень низком уровне в интересах повторного избрания Джорджа Буша-старшего, а затем в 1994 г. началась паника на рынке облигаций, когда ФРС все же позволила ставкам расти. В этом же году пришлось спасать банки Уолл-стрит во время кризиса мексиканского песо.

Именно с этих событий начала эра, когда центральные банки не стеснялись поддерживать рынка. Их ничто не сдерживало, и тогда было совершенно очевидно, что никаких последствий кредитной экспансии не может быть. В 1994 г. в мировой экономике объем долга составлял $40 трлн, в 2000 г. показатель достиг $85 трлн, а в 2014 г. долг уже составил $200 трлн.

Всего за два десятилетия мировой долг увеличился в 5 раз! Такого в истории никогда не было.

Мировой фондовый рынок и ВВП

Мировой фондовый рынок и ВВПИ за все эти годы были созданы большие объемы «фальшивого» ВВП в мировой экономике. В результате резкого роста кредитования, стоимость промышленных активов и инфраструктурных объектов оказалась значительно выше, чем их реальная экономическая ценность.

В 1994 г. мировой ВВП составлял около $25 трлн, сейчас его номинальная стоимость находится около $70 трлн. Даже если не учитывать, что огромный объем инвестиций в активы, которые учитываются в ВВП, и которые, в конечном итоге, будут списаны или переоценены в сторону снижения, ВВП вырос всего на $45 трлн. Этот рост составляет всего 28% от объемов увеличения долга за аналогичный период.

Стремительный рост кредитования в течение длительного времени создает раздутый, искусственный спрос на материалы и промышленные товары, и это означает нехватку капитала для строительства реальных объектов, таких как шахты, корабли, заводы, фабрики, порты и склады. Эти объекты приносят реальный доход, создают стабильные рабочие места, но теперь их строительство окупается слишком медленно.

Иными словами, массовое искусственное кредитование заставляет мир копать, строить, инвестировать и играть в азартные игры так, как будто завтра не наступит.

Особенно страдают промышленный сектор и промышленные компании, даже крупные.

Первоначальный взрыв спроса на сырьевые товары порождает нехватку мощности и, следовательно, резкий рост сверхприбыли на фоне отсутствия резервов мощности и ресурсов.

Такая ложная прибыль, в свою очередь, приводит к тому, что спекулянты считают эту разрушительную и временную экономическую «сверхновую» постоянным генератором стабильных денежных потоков, которая может принести деньги владельцам акций компании.

Капитализация растет очень быстро. Все больше инвесторов, поддавшись общему настроению, покупают бумаги, стремясь заработать на росте.

Но, в конце концов, кредитный пузырь перестает расти, спрос выравнивается, а прибыль резко падает.

Скоро это будет очевидно на примере многих компаний. При этом сами компании, имея доступ к дешевому финансированию, обеспечивали отличные финансовые результаты, которые особенно впечатляющие выглядели на бумаге.

Самое страшное, что рынки эту ошибку осознают слишком поздно. И когда это произойдет, удар может быть очень сильным. В конце концов, сейчас к глобальной экономике приближается волна дефляции.

Когда она достигнет цели, справиться с ней будет просто невозможно.

NEW 05.08.15 10:48

в ответ LAD1 28.03.15 08:12

Nomura: повышение ставки ФРС не сулит беду развивающимся рынкам Азии

Аналитики Nomura уверены, что Федрезерв поднимет ставку в декабре этого года. При этом в банке называют пять причин, по которым азиатские страны, кроме Японии, безболезненно перенесут начальные стадии процесса ужесточения в США, особенно по сравнению с другими странами развивающегося сегмента. Эти же причины и факторы легли в основу оптимистичных прогнозов по региональным экономикам, которые должны показать неплохую динамику в ближайшие кварталы.

1. Инвестиционная дискриминация в сегменте развивающихся стран

Паника 2013 года, возникшая на фоне планируемого сокращения программы количественного смягчения ФРС, показала, что развивающиеся рынки более не являются однородной группой. Так называемая «хрупкая пятерка» - Бразилия, Индия, Индонезия, Турция и Южная Африка - быстро проявили свои слабые стороны и тут же поплатились за это, тогда как другие развивающиеся страны с более надежным и внушающим доверие платежным балансом, вышли сухими из воды. В таблице приводятся последние данные по фундаментальным показателям азиатских стран развивающегося сегмента в сравнении со средними значениями по развивающимся странам всего мира. Если говорить о тех индикаторах, на которые в первую очередь обращают внимание международные инвесторы в период анти-рисковых настроений - платежный баланс, фискальная и макроэкономическая стабильность - то в Азии (без учета Японии) дела обстоят куда лучше, чем в целом по миру.

Снижение цен на нефть в два раза также поддержало экономический рост и способствовало улучшению фундаментальных показателей в азиатских странах, которые, в основном, являются чистыми импортерами этого энергоресурса. Кроме того, паника в 2013 году открыла некоторым странам в регионе глаза и заставила навести порядок в своих финансах. Индия укрепила свой платежный баланс, а Малайзия добилась немалых успехов в фискальной консолидации.

2. Повышение ставки ФРСвряд ли для кого-то будет сюрпризом

Нет никаких сомнений в том, что повышение ставки по федеральным фондам - одно из наиболее ожидаемых событий в истории монетарной политики. Объявление о сокращении программы стимулов и, соответственно, его реализация служат наглядным примером и ориентиром того, что может произойти на этот раз: когда глава ФРС Бен Бернанке объявил о том, что Центробанк в скором времени начнет сворачивать QE, на развивающихся рынках начались масштабные распродажи и массовый исход инвесторов. Но когда же Центробанк действительно начал сокращение - это произошло в декабре 2013 года - все уже упокоились и реакция была гораздо более сдержанной.

3. Сначала ФРС будет действовать осмотрительно

На самом деле, темпы нормализации монетарной политики гораздо важнее, чем сроки первого повышения ставки. Учитывая то, что сейчас она близка к нулю, а также принимая во внимание разнонаправленность монетарных политик в других странах и продолжительность текущей экономической экспансии США, можно предположить, что ФРС сначала будет действовать крайне осторожно и осмотрительно. По крайней мере, подобную стратегию диктуют принципы управления рисками в сложившейся ситуации. Центробанк скорее допустит рост инфляции выше 2%, чем поставит под угрозу процесс восстановления. Как только начнется цикл ужесточения, Федрезерв постарается сделать его максимально плавным и постепенным. Чтобы контролировать рыночные ожидания, регулятор вернет подзабытое заявление о намерениях. В Nomura полагают, что Центробанк будет повышать ставку через заседание, но на ранних стадиях, вероятно, и того реже.

4. ЕЦБ и Банк Японии компенсируют сокращение ликвидности

Последствия программ количественного смягчения в виде масштабной покупки облигаций Европейским центральным банком и Банком Японии доберутся и до азиатских развивающихся стран, хоть и с некоторой задержкой. Это отчасти компенсирует сокращение мировой ликвидности, вызванное ужесточением монетарной политики США. Поразительно, но именно развивающиеся страны - особенно в Азии - выделяются своей высокой доходностью по гос. облигациям инвестиционного класса на фоне.

5. Китайская экономика продолжит расти

Китайский фондовый рынок пережил довольно резкую коррекцию. Многие даже забеспокоились о том, что экономический рост в стране замедляется, или, хуже того, грозит спровоцировать пресловутую жесткую посадку. Поводов для пессимизма, конечно, хватает, но паниковать нет причины. Скорее всего, во втором полугодии ВВП в Китае вырастет на 6.9%. Коррекция на фондовом рынке не окажет существенного влияния на благосостояние китайцев за счет сохранения кумулятивного эффекта стимулирующих мер. Индексы PMI снижаются, что в определенной степени обусловлено настроениями. Кроме того, у правительства есть возможность стабилизировать рынок собственного капитала. Экономические данные позволяют разглядеть зарождающиеся признаки улучшений, а это значит. что в ближайшее время Китай порадует нас благоприятной статистикой. И все же аналитики Nomura предупреждают, что улучшения в Китае будут временными, стране по-прежнему нужно решить массу серьезных структурных проблем, которые проявятся более остро в 2016 году и замедлят рост ВВП до 6.5%. Пока же устойчивость Китая сыграет роль буфера для остальной развивающейся Азии.

Источник: Forexpf.Ru - Новости рынка Forex

Источник : Forexpf.Ru - Новости рынка Форекс

Аналитики Nomura уверены, что Федрезерв поднимет ставку в декабре этого года. При этом в банке называют пять причин, по которым азиатские страны, кроме Японии, безболезненно перенесут начальные стадии процесса ужесточения в США, особенно по сравнению с другими странами развивающегося сегмента. Эти же причины и факторы легли в основу оптимистичных прогнозов по региональным экономикам, которые должны показать неплохую динамику в ближайшие кварталы.

1. Инвестиционная дискриминация в сегменте развивающихся стран

Паника 2013 года, возникшая на фоне планируемого сокращения программы количественного смягчения ФРС, показала, что развивающиеся рынки более не являются однородной группой. Так называемая «хрупкая пятерка» - Бразилия, Индия, Индонезия, Турция и Южная Африка - быстро проявили свои слабые стороны и тут же поплатились за это, тогда как другие развивающиеся страны с более надежным и внушающим доверие платежным балансом, вышли сухими из воды. В таблице приводятся последние данные по фундаментальным показателям азиатских стран развивающегося сегмента в сравнении со средними значениями по развивающимся странам всего мира. Если говорить о тех индикаторах, на которые в первую очередь обращают внимание международные инвесторы в период анти-рисковых настроений - платежный баланс, фискальная и макроэкономическая стабильность - то в Азии (без учета Японии) дела обстоят куда лучше, чем в целом по миру.

Снижение цен на нефть в два раза также поддержало экономический рост и способствовало улучшению фундаментальных показателей в азиатских странах, которые, в основном, являются чистыми импортерами этого энергоресурса. Кроме того, паника в 2013 году открыла некоторым странам в регионе глаза и заставила навести порядок в своих финансах. Индия укрепила свой платежный баланс, а Малайзия добилась немалых успехов в фискальной консолидации.

2. Повышение ставки ФРСвряд ли для кого-то будет сюрпризом

Нет никаких сомнений в том, что повышение ставки по федеральным фондам - одно из наиболее ожидаемых событий в истории монетарной политики. Объявление о сокращении программы стимулов и, соответственно, его реализация служат наглядным примером и ориентиром того, что может произойти на этот раз: когда глава ФРС Бен Бернанке объявил о том, что Центробанк в скором времени начнет сворачивать QE, на развивающихся рынках начались масштабные распродажи и массовый исход инвесторов. Но когда же Центробанк действительно начал сокращение - это произошло в декабре 2013 года - все уже упокоились и реакция была гораздо более сдержанной.

3. Сначала ФРС будет действовать осмотрительно

На самом деле, темпы нормализации монетарной политики гораздо важнее, чем сроки первого повышения ставки. Учитывая то, что сейчас она близка к нулю, а также принимая во внимание разнонаправленность монетарных политик в других странах и продолжительность текущей экономической экспансии США, можно предположить, что ФРС сначала будет действовать крайне осторожно и осмотрительно. По крайней мере, подобную стратегию диктуют принципы управления рисками в сложившейся ситуации. Центробанк скорее допустит рост инфляции выше 2%, чем поставит под угрозу процесс восстановления. Как только начнется цикл ужесточения, Федрезерв постарается сделать его максимально плавным и постепенным. Чтобы контролировать рыночные ожидания, регулятор вернет подзабытое заявление о намерениях. В Nomura полагают, что Центробанк будет повышать ставку через заседание, но на ранних стадиях, вероятно, и того реже.

4. ЕЦБ и Банк Японии компенсируют сокращение ликвидности

Последствия программ количественного смягчения в виде масштабной покупки облигаций Европейским центральным банком и Банком Японии доберутся и до азиатских развивающихся стран, хоть и с некоторой задержкой. Это отчасти компенсирует сокращение мировой ликвидности, вызванное ужесточением монетарной политики США. Поразительно, но именно развивающиеся страны - особенно в Азии - выделяются своей высокой доходностью по гос. облигациям инвестиционного класса на фоне.

5. Китайская экономика продолжит расти

Китайский фондовый рынок пережил довольно резкую коррекцию. Многие даже забеспокоились о том, что экономический рост в стране замедляется, или, хуже того, грозит спровоцировать пресловутую жесткую посадку. Поводов для пессимизма, конечно, хватает, но паниковать нет причины. Скорее всего, во втором полугодии ВВП в Китае вырастет на 6.9%. Коррекция на фондовом рынке не окажет существенного влияния на благосостояние китайцев за счет сохранения кумулятивного эффекта стимулирующих мер. Индексы PMI снижаются, что в определенной степени обусловлено настроениями. Кроме того, у правительства есть возможность стабилизировать рынок собственного капитала. Экономические данные позволяют разглядеть зарождающиеся признаки улучшений, а это значит. что в ближайшее время Китай порадует нас благоприятной статистикой. И все же аналитики Nomura предупреждают, что улучшения в Китае будут временными, стране по-прежнему нужно решить массу серьезных структурных проблем, которые проявятся более остро в 2016 году и замедлят рост ВВП до 6.5%. Пока же устойчивость Китая сыграет роль буфера для остальной развивающейся Азии.

Источник: Forexpf.Ru - Новости рынка Forex

Источник : Forexpf.Ru - Новости рынка Форекс

NEW 05.08.15 11:06

в ответ LAD1 28.03.15 08:12

Кто выиграл от волатильности на рынке?

Волатильность, вызванная кризисом в Греции, сыграла на руку Чикагской бирже опционов (СBOE).

Волатильность, вызванная кризисом в Греции, сыграла на руку Чикагской бирже опционов (СBOE).

Как отмечает Алекс Крамм из UBS, скачок волатильности обусловил рост активности на крупнейшей в США бирже опционов в прошлом месяце.

Кроме того, CBOE рассчитывает индекс волатильности VIX, иначе называемый «индексом страха».

«Мы убеждены, что активность возросла благодаря тому, что многие участники рынка воспользовались возможностью застраховаться от волатильности или же поспекулировать на ней,» - поясняет Крамм.

Показатели CBOE превзошли ожидания в прошлом квартале, благодаря росту торговых объемов.

Ниже приведена динамика индекса волатильности от CBOE:

Волатильность, вызванная кризисом в Греции, сыграла на руку Чикагской бирже опционов (СBOE).

Волатильность, вызванная кризисом в Греции, сыграла на руку Чикагской бирже опционов (СBOE).Как отмечает Алекс Крамм из UBS, скачок волатильности обусловил рост активности на крупнейшей в США бирже опционов в прошлом месяце.

Кроме того, CBOE рассчитывает индекс волатильности VIX, иначе называемый «индексом страха».

«Мы убеждены, что активность возросла благодаря тому, что многие участники рынка воспользовались возможностью застраховаться от волатильности или же поспекулировать на ней,» - поясняет Крамм.

Показатели CBOE превзошли ожидания в прошлом квартале, благодаря росту торговых объемов.

Ниже приведена динамика индекса волатильности от CBOE:

NEW 06.08.15 10:43

в ответ LAD1 28.03.15 08:12

Турция: закат звезды развивающихся стран

Еще не так давно экономика Турция росла примерно такими же темпами, что и китайская, - по 8-9% в год. Однако время не стоит на месте, и сейчас о том звездном часе Турции остается только вспоминать.

От своих максимумов темпы роста турецкой экономики по итогам 2014 г. скатились до 2,4%, что, по меркам развивающихся стран, является крайне низким показателем. Такие темпы роста больше соответствуют странам развитым, например США или Германии.

Сейчас в Турции царит политическая нестабильность, и инвесторы не горят желанием вкладываться в экономику. На эту тему в интервью CNBC весьма красноречиво высказался стратег TD Ameritrade Джей Джей Кинахан:

"Почему я должен хотеть вкладываться в Турцию? Есть много других экономик, где инвестор принимает на себя экономические, а не политические риски".

Тем не менее представитель турецких властей заявил CNBC, что идет полномасштабная работа, готовятся реформы, а также другие мероприятия с целью привлечь инвесторов. Он также отметил, что Турция постоянно следит за изменением ситуации в мире и старается оперативно подстраиваться под новую обстановку и улучшать инвестиционный климат, независимо от текущих политических событий внутри страны и на международной арене.

Политическая обстановка

После того как правящая партия президента Тайипа Эрдогана на выборах 7 июня потеряла парламентское большинство, в стране пытаются сформировать коалиционное правительство.

Еще больше инвесторов обеспокоило решение Эрдогана принять активное участие в войне с ИГИЛ, хотя многие здесь видят своего рода уловку, ведь помимо позиций исламистов под огнем оказываются и позиции курдов.

Вмешательство в деятельность ЦБ

Помимо уже озвученных факторов инвесторам крайне не понравилось давление, которое Эрдоган начал оказывать на центральный банк еще в начале года. Президент публично раскритиковал политику процентных ставок и фактически приказал начать смягчение монетарной политики. Реакция рынка была соответствующей, и местная валюта - лира - начала беспрестанно снижаться, что также отпугнуло инвесторов.

Проблема в том, что для того, чтобы покрыть дефицит текущего счета, Турции необходим постоянный приток иностранных инвестиций. Дополнительные проблемы Турции создают военные действия в Сирии и Ираке. Поток беженцев из этих стран обходится турецкому правительству в $3,5 млрд

Еще не так давно экономика Турция росла примерно такими же темпами, что и китайская, - по 8-9% в год. Однако время не стоит на месте, и сейчас о том звездном часе Турции остается только вспоминать.

От своих максимумов темпы роста турецкой экономики по итогам 2014 г. скатились до 2,4%, что, по меркам развивающихся стран, является крайне низким показателем. Такие темпы роста больше соответствуют странам развитым, например США или Германии.

Сейчас в Турции царит политическая нестабильность, и инвесторы не горят желанием вкладываться в экономику. На эту тему в интервью CNBC весьма красноречиво высказался стратег TD Ameritrade Джей Джей Кинахан:

"Почему я должен хотеть вкладываться в Турцию? Есть много других экономик, где инвестор принимает на себя экономические, а не политические риски".