🐻 БИРЖА & ФОРЕКС - ИЗБА Читальня

☀☆☀ЧИСТО ПОЛЕ☀☆☀>>

☀☆☀ЧИСТО ПОЛЕ☀☆☀>> ♫♣♥♣Виртуальная ПИВНАЯ♣♥♣♫

♫♣♥♣Виртуальная ПИВНАЯ♣♥♣♫

http://www.fxmag.ru/lib/rubrica/intervju/

01.09. 12:36

Meister des Return-to-Risk-Ratios

(╘GodmodeTrader - http://www.godmode-trader.de/)

Das Trading-Motto des Norddeutschen lautet: Get the best return that low risk can buy! Seine Performance-Zahlen sind so gut, dass man es kaum glauben mag. So liegen seine "Return-to-Risk-Ratios" (RRR) auf Jahresbasis regelmäßig über 15. In seinem besten Jahr schaffte er sogar ein RRR von 30, womit er alle amerikanischen "Market Wizards" aus Jack Schwager´s gleichnamigen Buch in den Schatten stellt. Das RRR setzt die erzielte Jahresperformance mit dem zwischenzeitlich eingegangenen maximalen Risiko ins Verhältnis (= Jahresperformance / maximalen Drawdown im Jahr). Je höher das RRR, desto besser handelt ein Trader und desto effektiver geht er mit seinem Trading-Kapital um. Ein RRR von 3 (z.B. 30 Prozent Performance bei 10 Prozent maximalem Drawdown) gilt in der Branche für Top-Trader, Hedgefund-Manager und CTA´s mit End-of-Day-Trading-Ansätzen als Benchmark. In Europa scheitern fast alle Fonds an einem RRR von 2. Top-Daytrader können aufgrund der höheren Handelshäufigkeit Werte von über 10 erreichen.

Hier ein kleines Rechenbeispiel, um die Leistung von Brockmann zu verdeutlichen: Angenommen, Sie wären bereit, im Verlauf eines Jahres zirka 10.000 Euro Ihres Trading-Kapitals als maximalen Drawdown zu riskieren, dann stünden bei einem RRR von 30 am Ende des Jahres 300.000 Euro mehr auf Ihrem Konto als zu Beginn. Bei einem Konto von 100.000 Euro wären dies rund 300 Prozent Performance. Und das alles bei einem Risiko von 10.000 Euro bzw. 10 Prozent.

Trotz dieser außergewöhnlichen Performance bildet sich Werner Brockmann ständig weiter. Er liest Bücher, besucht Trading-Seminare, forscht an der Weiterentwicklung von Handelssystemen und lässt sich von einem Mentalcoach betreuen. Zurzeit wirkt er beim Aufbau des Handelshauses AdFontes (www.adfontes.info) in der Schweiz mit und wird in Zukunft auch selber Händler ausbilden.

FRAGE: Herr Brockmann, Sie gehören zu den erfolgreichsten Tradern der Welt. Was zeichnet einen Weltklasse-Trader wie Sie aus?

Brockmann: Disziplin, Disziplin und nochmals Disziplin! Diese Disziplin, gepaart mit dem Willen erfolgreich zu sein, hat mich zum Erfolg geführt.

FRAGE: Was sind Ihre Stärken und wodurch unterscheiden Sie sich Ihrer Meinung nach von anderen Tradern?

Brockmann: Neben der Disziplin gehört ein extremes Durchhaltevermögen zu meinen Stärken. Sich ständig neu zu motivieren, besonders in Zeiten, in denen es nicht gut läuft, ist ein entscheidender Baustein für meinen Erfolg.

Über einen langen Zeitraum habe ich zielstrebig am Erfolg gearbeitet. Die Auseinandersetzung mit der fachlichen Materie ist die Grundvoraussetzung, das Arbeiten an der eigenen Person ist aber der entscheidende Weg zum Holy Grail. Oft ist dies der schwierigste Part, den viele Trader nicht der Lage sind, mit Erfolg zu meistern. Nur wer sich Schwächen eingesteht, kann mentale Stärke und Selbstvertrauen in seinen Handelsstil erreichen. Wichtig dabei ist der unbedingte Wille zum Erfolg!

FRAGE: Viele Einsteiger und Forenschreiber sind der Meinung, dass man nur durch eigene Erfahrung ein guter Trader werden kann. Was halten Sie von einem solchen Trial & Error-Prozess?

Brockmann: Trading muss man als Beruf verstehen. Jeder Beruf hat eine Ausbildung als Grundlage. Die Berufsbezeichnung Trader gibt es jedoch in Deutschland nicht, so dass jeder für sich einen Weg finden muss, diesen Job zu erlernen. Man kann natürlich auch ins kalte Wasser springen, nur die meisten sterben dann am Infarkt. Der übliche Trial & Error-Prozess dauert in der Regel viel zu lange. Das Geld ist verloren, der Arbeitgeber dankt es mit einer Kündigung oder der Händler scheitert an der eigenen Frustration, bevor er die Kurve schafft. Trotzdem könnten viele auf die Erfolgsspur gelangen, wenn sie rechtzeitig beginnen würden, professionell zu arbeiten. Sich von erfahrenen Händlern ausbilden zu lassen, ist hilfreich, um kostspielige Fehler zu vermeiden. Eine weitere Möglichkeit ist das Studium von Fachliteratur, besser aber sind Seminare mit erfahrenen Profis, die einen tieferen Einblick in die Materie ermöglichen. Man muss das Rad schließlich nicht neu erfinden, wenn man einen neuen Wagen baut.

FRAGE: Die Berufsausbildung zum Trader haben Sie sicherlich hinter sich. Warum besuchen Sie noch immer Trading-Seminare? Was kann jemand wie Sie da noch lernen?

Brockmann: Bei mir geht es nicht mehr so sehr um die Ausbildung an sich, aber ein Auslernen gibt es bekanntlich nicht, und ganz bestimmt nicht an der Börse. Viel wichtiger sind für mich Anregungen und Ideen, um meine Ansätze weiterentwickeln zu können. Die Märkte befinden sich ständig im Wandel, so dass man ständig auf der Suche sein muss, um seinen Handelsstil dem Markt so gut wie möglich anzupassen. So hat sich beispielsweise das Verhalten des EuroStoxx-Futures seit dem vergangenen Jahr komplett verändert. Hervorragende Strategien aus der Vergangenheit funktionieren auf einmal nicht mehr. Handelssysteme, die sogar über Jahre hinweg profitabel waren, haben sich umgekehrt. Die Zauberformel heißt Anpassung der Strategie.

FRAGE: Wie gestalten Sie eine effektive Anpassung?

Brockmann: Flexibilität, Kreativität bei der Ideensuche und Durchhaltevermögen sind wichtige Faktoren, um alte Systeme ändern zu können und seine innere Einstellung anzupassen. Der Ideenaustausch unter Gleichgesinnten und der Besuch von Seminaren haben mir da oft weitergeholfen. Entscheidende Anregungen habe ich z.B. bei den Seminaren der Tradingakademie von Erich Florek erhalten. Plötzlich kamen mir Lösungen in den Sinn, auf die ich alleine wahrscheinlich nicht gekommen wäre. Hier zeigt sich, dass Gedankenaustausch mit verantwortlich für den Erfolg ist. Man kann die Ideen anderer in das eigene Konzept einbauen und die eigenen Bedürfnisse und Fähigkeiten anpassen.

FRAGE: Welches Schlüsselerlebnis/-ereignis hat Sie überhaupt an die Börse gebracht? Wie alt waren Sie damals.

Brockmann: Im Alter von 18 Jahren habe ich eine kleinere Summe Geld geschenkt bekommen, mit der ich 1987 kurz vor dem Crash in den Aktienmarkt eingestiegen bin. Das Ergebnis können Sie sich denken. Aber erstaunlicherweise habe ich mir dieses Geld schnell zurück erkämpft. Ich dachte, Handeln ist das einfachste, was es gibt. Dieser Leichtsinn wurde bestraft. Innerhalb kürzester Zeit habe ich den Großteil des Geldes verloren. Zu der Zeit ging es gerade mit dem Nixdorf-Konzern zu Ende. Ich wollte eine Erholung nutzen, um davon zu profitieren. Die Idee war richtig, nur leider bin ich erst mittags zur Kasse in den Markt gekommen, als der Erholungsmove schon gelaufen war. Abschneiden und die Position mit Verlust schließen wollte ich nicht, vor allem weil ich ja die richtige Idee hatte. Auch das wurde bestraft und ich musste meine Lehren daraus ziehen. Auf jeden Fall hat diese Phase das Börsenfieber in mir geweckt und mein berufliches Ziel stand fest: Börsenhändler!

FRAGE: Wie sind Sie dann zum professionellen Trading gekommen? Waren Sie von Anfang an erfolgreich? Man sagt, dass jeder große Trader mindestens eine große Pleite erlebt haben muss, um ein erfolgreicher Top-Trader zu werden. War dies bei Ihnen ähnlich?

Brockmann: Über die klassische Schiene des Eigenhandels bei verschiedenen Banken bin ich zum professionellen Handel gekommen. Hier hatte ich die Möglichkeit, Erfahrungen auf den verschiedensten Gebieten zu sammeln. Vom Arbitragehandel über das Market-Making bis hin zum Handel großer Portfolios konnte ich mein Wissen ständig erweitern. Mit konsequenter Arbeit und professioneller Einstellung ist es mir gelungen, im Handel kontinuierlich besser zu werden. Allerdings hat es einige Jahre gedauert, bis ich auf die Erfolgsspur gekommen bin. Immer wieder aufzustehen und sich nicht entmutigen zu lassen ist das einzige Konzept, in diesem Beruf erfolgreich zu sein. Eine große Pleite im herkömmlichen Sinne habe ich Gott sei Dank nicht erlebt, da ich nach meinen ersten Trades begriffen hatte, dass Risiko Management der entscheidende Faktor zum Erfolg ist. Es gab lediglich Phasen in denen ich kein Geld verdient habe, aber nie größere Verlustphasen. Insofern wären meine ersten Privattrades meine große Pleite, die ein Umdenken bewirkt hat, gewesen.

FRAGE: Was bewegte Sie, mit der AdFontes zusammen zu arbeiten?

Brockmann: Die AdFontes bietet Ihren Kunden die Möglichkeit, am Trading von Leverage-Produkten zu partizipieren. Da der Handel mit Kundengeld auf der Risikoseite äußerste Sorgfalt erfordert und bei der AdFontes gleichzeitig der elitäre Anspruch besteht, eine dreistellige Performance pro Jahr zu erreichen, entspricht diese Philosophie meinen persönlichen Ansprüchen. Entsprechend kann ich hier meine Stärken und langjährige Erfahrung einbringen, um diese neuen Tradern zu vermitteln bzw. eine Atmosphäre zu schaffen, in der man sich gegenseitig zu immer neuen Höchstleistungen inspiriert.

Bei der AdFontes soll ein optimales Umfeld für Trader und Systemhändler aufgebaut werden, wo im Gegensatz zu manch kurzfristigen High-Flyern am Markt wert auf langfristige Überlegungen gelegt wird. Deshalb wird mit den Händlern eng zusammengearbeitet, indem sie individuell gefördert und unterstützt werden. Weitere Fragen dazu beantworte ich gerne unter wb@ schlundmail.com.

FRAGE: Sie sind als Swingtrader bekannt. Können Sie unseren Lesern kurz erklären, was ein Swingtrader macht und wie in etwa Ihre Handelsstrategien aussehen?

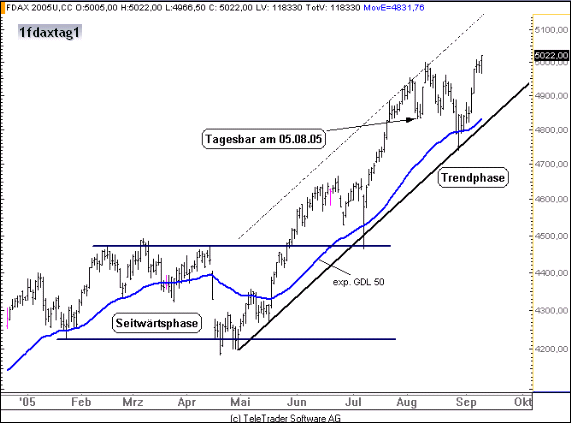

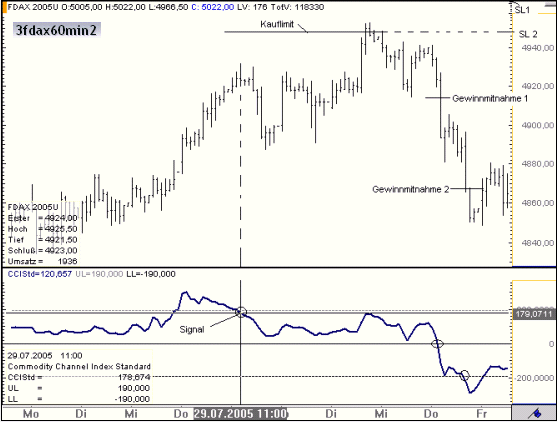

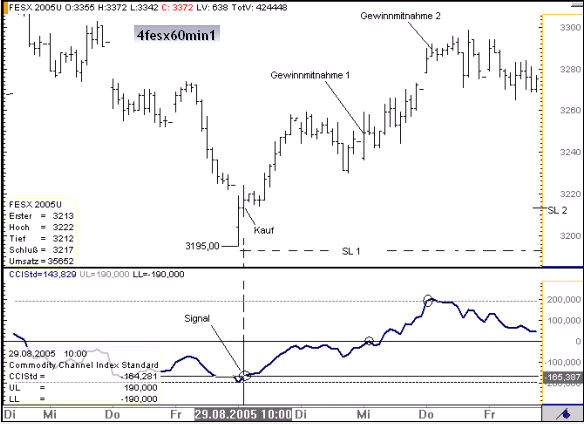

Brockmann: Swingtrader ist ein weiter Begriff. Ich würde mich nicht eindeutig als Swingtrader einordnen. Zwar habe ich ein vorwiegendes Handelsprinzip, aber mein Horizont reicht vom diskretionären Swingtrading bis zum Systemhandel. Somit habe ich eine Risikostreuung in meinem Handelsportfolio, was zu einer Optimierung der Rendite führt. Der eigentliche Handelsansatz beruht auf dem Ausnutzen kurzfristiger Moves. Je nach Produkt kann der Zeithorizont zwischen einigen Minuten und mehreren Tagen liegen. Prinzipiell unterscheide ich zwei Märkte: volatile Märkte, die sich in Trends bewegen und volaarme Phasen, in denen die Märkte Random Walk-mäßig hin und her schwanken. In volatilen Märkten suche ich nach Einstiegschancen, um mit dem Markt mitzulaufen. Sinnvoll ist hierbei eine ständige Beobachtung, um bei steigendem Volumen im Moment eines Ausbruchs aus einer Konsolidierungsphase aggressiv in den Markt zu gehen. In volaarmen Phasen ohne klare Richtung suche ich nach Widerständen und Unterstützungen, die ich nutze, um antizyklisch einzusteigen.

FRAGE: Inwieweit benutzen Sie technische Analyse?

Brockmann: Wie sie aus dem Vorgehen erkennen, generiere ich meine Signale auf Basis der technischen Analyse. Weniger Indikatoren, eher Kursmuster sowie klassische Resists und Supports sind die Hauptkomponenten für meine Einstiegssignale. Dabei benutze ich in erster Linie Candlestickcharts verbunden mit dem zugehörigen Volumen. Der entscheidende Faktor für den Erfolg ist aber das Zusammenspiel von Risiko- und Money Management. Weniger der Einstiegspunkt an sich, als die richtige Kontraktgröße und ein vor dem Einstieg bekanntes Stopplevel sind die wichtigsten Grundlagen.

FRAGE: Der Begriff └Swingtrading⌠ wird, wie Sie bereits erwähnten, sehr weitläufig definiert. Dazu gehören Breakout-, Rebounder-, Trendfollower- und Momentumstrategien. Welche setzen Sie vorwiegend ein und welche Taktiken benutzen Sie dabei?

Brockmann: Ich wechsele die Strategien in Abhängigkeit von der Volatilität. Bei hoher Volatilität bevorzuge ich eine Breakoutstrategie, wohingegen ich mich in volarmen Phasen für die Rebounderstrategie entscheide.

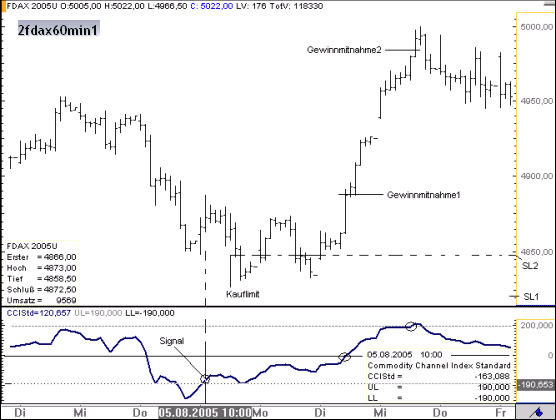

Entscheidend für den Erfolg vor allem bei volatilen Märkten ist die aggressive Vorgehensweise. Habe ich eine Idee, setze ich diese sofort um. Ich stelle mich nicht auf die Geld- oder Briefseite, um mich fillen zu lassen, sondern steige market ein. So hat man auf jeden Fall eine Position, wenn die Idee aufgeht und kann seine Früchte ernten. Würde man passiv einsteigen, könnte man vielleicht einen leicht besseren Kurs bekommen. Oft genug passiert es aber, dass man so den Fill nicht bekommt und bei der Bewegung zuschauen muss.

Ist der Markt eher lethargisch, suche ich mir Punkte, an denen der Markt drehen könnte. Entweder sind dies klassische Widerstände oder Unterstützungen oder spezielle Zeitpunkte, wie die Veröffentlichung von Konjunkturdaten oder die Eröffnung in New York. Gute Profitmöglichkeiten ergeben sich durch schnelle Bewegungen an den Extrempunkten des Tages. Oft wird ein neues Hoch gemacht, gefolgt von einer sehr schnellen Gegenbewegung, die das Ende der Aufwärtsbewegung signalisiert. Vom Chartmuster ähnelt dies dem TurtleSoup-Ansatz von Raschke. Hier muss sehr schnell agiert werden, um den Einstieg nicht zu verpassen. Steigt man zu spät ein, könnte man in einer nachfolgenden Bewegung ungünstig ausgestoppt werden.

FRAGE: Welche Rolle spielt Geld und Risiko Management in Ihrem Trading? Benutzen Sie beispielsweise Stopp-Loss Orders, falls der Markt gegen Sie läuft?

Brockmann: Diese beiden Komponenten sind die eigentlichen Erfolgskomponenten für einen langfristigen Handelserfolg.

Beim Risiko Management geht es in erster Linie darum, wie viel Geld im Verhältnis zum vorhandenen Kapital pro Position riskiert wird. Hier habe ich mir ganz klare Richtlinien aufgestellt: bei kurzfristigen Positionen riskiere ich nicht mehr als ein Prozent des Kapitals. Dies bedeutet eine eher konservative Einstellung, die mir aber wesentlich lieber ist, als eine zu risikoreiche Strategie, bei der der Risk of Ruin zu hoch ist. Bei strategischen Positionen muss ich auch bereit sein, bis zu zwei Prozent des Kapitals zu riskieren, da vor allem bei Übernachtpositionen unvorhergesehene Ereignisse nur schwer auszuschließen sind. Das maximale Gesamtrisiko des Portfolios sollte zu jedem Zeitpunkt nicht über zehn Prozent liegen, wobei dies natürlich abhängig vom Berechnungsmodell und den zugrunde liegenden Parametern ist.

FRAGE: Inwiefern verwenden Sie Money Management-Ansätze?

Brockmann: Das Money Management bestimmt, welche Size ich pro Trade einsetze. Dies ist wiederum in Abhängigkeit vom Risiko Management zu sehen, da die beiden Komponenten sich gegenseitig beeinflussen. Ein kurzes Beispiel: Ich habe ein Konto von 1.000.000 Euro zum Traden. Pro Trade möchte ich nicht mehr als ein Prozent also 10.000 Euro riskieren. Handele ich z.B. 200 Eurostoxx50-Futures (Ticksize = 10 Euro pro Punkt), muss ich mein Stopplevel bei fünf Punkten setzen. Möchte ich meinen Stopp allerdings erst bei zehn Punkten setzen, resultiert daraus eine maximale Position von 100 Kontrakten.

Eine zusätzliche Variante des Money Managements ist das Aufstocken von Positionen. Befinde ich mich im Profit mit einer Position, die Bewegung hat aber gerade erst begonnen, so stocke ich die Position um die Hälfte auf und ziehe meinen Stopp auf den durchschnittlichen Einstand nach, so dass von der Risikoseite kein Verlust mehr vorkommen kann. Dies ist natürlich immer in Abhängigkeit vom Markt zu sehen, da es in sehr schnellen Märkten keine Garantie gibt, auch beim Einstandskurs exakt aus dem Markt zu kommen. Wichtig bei diesem Handel ist die Disziplin, die Strategie auch konsequent umzusetzen.

FRAGE: Waren Sie schon immer ein Swingtrader oder haben Sie es auch mit anderen Methoden versucht. Scalping zum Beispiel?

Brockmann: Jeder Händler muss seine eigene Stärke im Markt erkennen und dies in eine Strategie umsetzen. So käme Scalping für mich nie als Handelsart in Frage. Die Art Swingtrading, wie ich sie praktiziere, ist für die verschiedensten Märkte und Zeithorizonte einsetzbar. In meinen Handelssystemen ist dieser Grundansatz immer wieder zu finden. Das Herumprobieren mit anderen Handelsstilen drückt letztlich meist auf die Performance der alten, eigentlich bevorzugten Strategie. Ich habe das Swingtrading als eine erfolgreiche Handelsform für mich gefunden, die zu meinem Charakter passt. Gleichzeitig kann ich diesen Stil gut an veränderte Marktbedingungen anpassen.

FRAGE: Wie sieht Ihr Gewinn/Verlust-Verhältnis aus und wie kommt es zu den hervorragenden RRR-Kennzahlen?

Brockmann: Die hohen RRR-Zahlen resultieren aus den größtenteils sehr engen Stopps. Etwa ein Drittel meiner Trades sind profitabel. Die Gewinntrades müssen daher deutlich größer sein, als die Verlusttrades. Über einen längeren Zeitraum sind die Gewinner im Schnitt drei bis vier mal größer. Um das richtige Gespür zu entwickeln, analysiere ich meine Kennzahlen sehr genau. Dies ist zwar mit einigem Aufwand verbunden, ermöglicht mir aber, Fehlentwicklungen sofort zu erkennen und rechtzeitig aktiv gegensteuern zu können. Das ist eine Art Kontrollsystem, aus dem ich erkennen kann, ob meine Handelsstrategie noch funktioniert. Ändern sich die Kennzahlen mittelfristig, muss ich die Gründe dafür suchen. Ist es der Markt, der sich verändert hat und an den ich mich anpassen muss? Habe ich meine Strategie verlassen, nehme ich beispielsweise zu früh Gewinne mit oder schneide ich meine Positionen zu spät ab? Das Wichtigste ist und bleibt dabei aber immer, größere Verluste durch diszipliniertes Risiko Management zu verhindern, wodurch ich dann ein hohes Return-to-Risk-Ratio erzielen kann.

FRAGE: Sie lesen Erfolgsbücher? Was machen Sie noch, um besser zu werden?

Brockmann: Es kann nie schaden, es ist sogar ein Muss, sich ein breites Spektrum an Wissen anzueignen. Viel entscheidender aber ist, an sich selbst zu arbeiten. Aus diesem Grund arbeite ich auch mit der Finanzpsychologin Monika Müller zusammen. Ich glaube, dass es beim Mental-Coaching vor allem darum geht, seine Potenziale maximal auszuschöpfen, um die Spitzenperformance beim Traden zu erzielen, ganz ähnlich wie im Leistungssport. Jeder gute Athlet hat einen Trainer, der hilft, seine spezifischen Talente maximal ausschöpfen zu können... Oder haben sie schon einen Top-Sportler gesehen, der ganz alleine seine Medaillen erkämpft hat?

FRAGE: Was machen Sie in solchen Sitzungen? Wie gehen Sie vor?

Brockmann: Die Mental-Coachings finden entweder unter vier Augen oder telefonisch statt. Die Vorgehensweise ist sehr individuell auf die Person und ihre Ziele ausgerichtet. So habe ich zu Beginn Vorstellungen und Ziele geäußert, in welchen Punkten ich mich verändern möchte, um erfolgreicher zu werden. Verbesserungsmöglichkeiten ergeben sich aber oft auch erst durch die Gespräche. Begonnen haben wir damit, bestimmte Verhaltensweisen zu beobachten, um die Ursachen für ungewollte Verhaltensweisen zu finden. Alleine die Beobachtung des eigenen Verhaltens in konkreten Situationen kann zu erstaunlichen Erkenntnissen führen. Man geht viel bewusster an die Dinge heran und sieht sich selbst mit anderen Augen. Ein Beispiel: Wer in wichtigen Marktphasen zu emotional auf Bewegungen am Markt reagiert, verliert die Konzentration. Das kann das Handelsverhalten nachteilig beeinflussen und zu einer entscheidenden Minderung der Performance führen. Die Beobachtung meines Verhaltens in solchen emotionalen Phasen hat es mir ermöglicht, meinen Adrenalinspiegel niedrig zu halten und nicht in eine Spirale emotionaler Ausbrüche zu geraten.

FRAGE: Was für Strategien werden bei solch einem Coaching angewendet? Können Sie ein Beispiel geben?

Brockmann: Abhängig von den Bedürfnissen und Zielen werden verschiedene Strategien angewendet. Als Beispiel kann ich eine Sitzung beschreiben, bei der wir die Methode des EMDR angewendet haben. EMDR bedeutet Eye Movement Desensitization und Reprocessing. Dabei werden, vereinfacht ausgedrückt, automatisierte störende Verhaltensweisen, die aus der Vergangenheit resultieren, und ihre zugrunde liegenden negativen Gedanken analysiert und durch hilfreiche positive Kognition ersetzt.

FRAGE: Welchen Zeitrahmen muss man für ein solches Coaching ansetzen?

Brockmann: Intensität und Dauer eines Coachings hängen von den zu verändernden Verhaltensweisen ab. Prinzipiell ist ein kontinuierliches Coaching sinnvoll. Ähnlich wie Sportler sich während ihrer Karriere durchgehend von einem mentalen Coach betreuen lassen. Möglich sind aber auch bestimmte problembezogene Coachings.

FRAGE: Frau Müller hat in unserem Aprilheft einen sehr interessanten Artikel zum Thema Trading-Erfolg geschrieben, in dem sie ein Schema präsentierte, mit dem man sein Profil festlegen kann. Dürften wir Sie bitten, uns Ihr Profil mitzuteilen und unseren Lesern zu erklären, wie man durch geschicktes └Teamspiel⌠ das Beste aus diesem Profil herausholen kann?

Brockmann: Gerne: besonders ausgeprägt sind bei meinem Profil die Rollen Macher, Umsetzer und Perfektionist. Die Rollen Umsetzer und Macher unterstützen sich gegenseitig, der Perfektionist wirkt dem im ersten Moment aber entgegen. Die Zielstrebigkeit und Aktionsfreude, die zu einem aggressiven Handelsstil führen, werden durch den Perfektionisten gebremst, was unüberlegte Handlungen reduziert. Erst wenn das Umfeld scheinbar perfekt auf meine Handelsstrategie passt, werde ich aktiv. Der Nachteil am Perfektionisten ist die Bremse in schnellen Märkten. Daher muss ich den Koordinator aktivieren, der als zusätzliche Ressource eine sekundäre Rolle spielt. Der Koordinator kann den Einsatz der Rollen Macher und Perfektionist je nach Marktsituation stärker in den Vordergrund stellen. Zusätzlich hat der Beobachter als mögliche Rolle des └Inneren Teams⌠ eine nicht zu unterschätzende Wirkung. Er beobachtet als neutrale Komponente von außen das Zusammenspiel der Ressourcen und macht im Notfall auf ein etwaiges Ungleichgewicht aufmerksam.

FRAGE: Klingt ziemlich kompliziert. Könnten Sie unseren Lesern ein Beispiel geben, wie man seinen Koordinator aktiviert und wie das in der täglichen Praxis aussieht?

Brockmann: Im optimalen Fall geschieht dies durch das Unterbewusstsein automatisch. Der Vorgang kann aber auch bewusst eingesetzt werden. Dazu muss man seine Aufmerksamkeit mit Hilfe des Beobachters bewusst lenken, was aber einiger Übung bedarf. Man stelle sich einen virtuellen Beobachter vor, der die Situation neutral und objektiv betrachtet. Durch diese └künstliche⌠ Beobachtung, kann man wie mit einem Zündkabel den Motor Koordinator anlassen. Der Koordinator macht beide Rollen auf ihre Stärken aufmerksam und gibt den Hinweis, welche Rolle wann an der Reihe ist. Wenn der Perfektionist weiß, dass er auch noch zu seinem Recht kommt, hilft er mir dort, wo ich ihn benötige: beim Risiko Management. Den virtuellen Beobachter lässt man solange arbeiten, bis der Vorgang des Anlassens ins Unterbewusstsein übergegangen ist.

FRAGE: Gibt es einen abschließenden Rat, den Sie unseren Lesern geben wollen?

Brockmann: Ein erfolgreicher Trader, zeichnet sich besonders durch Geduld, Durchhaltevermögen und unbedingten Siegeswillen aus. Kaum ein Beruf ist so arbeitsintensiv und mit kaum einem Job muss man sich derart identifizieren wie mit dem des Traders. Der Trader selbst muss sich und sein Inneres auf die Arbeit einstellen und nichts ist so schwierig, als sich selber Schwächen einzugestehen und diese zu verändern. Deshalb ist es wichtig, sich ein Umfeld aufzubauen, das einem die nötige Sicherheit gibt und in dem nicht auf maximalen Erfolg in kürzester Zeit wert gelegt wird. Nur mit der nötigen Sicherheit im Hintergrund kann ein Trader nachhaltig Gewinne erzielen.

01.09. 12:36 мастеров Return-to-Risk-Ratios (╘ GodmodeTrader - http://www.godmode-trader.de/) девиз Trading северогерманского звучит: Get the best возвращаются that low risk can buy! Его{ее} числа Performance настолько хороши, что едва ли можно думать это. Таким образом его{ее} "Return-to-Risk-Ratios" (RRR) на годовой основе регулярно лежат более 15. В его{ее} самом лучшем году он создавал даже RRR от 30, чем он ставит все американские "Market Wizards" из Джека Шуоджера одноименную книгу в тень. RRR ставит достигнутый Jahresperformance с между тем поступившим максимальным риском в отношение (= Jahresperformance / максимальный Drawdown в году). Чем выше RRR, тем лучше действует{торгует} Trader и тем эффективнее он обходится с его{ее} капиталом Trading. RRR от 3 (например, 30 % Performance при 10 % максимального Drawdown) считается{имеет значение} в отрасли для Top-Trader, менеджера обнаружения хеджа и CTA´s с End-of-Day-Trading-Ansätzen Benchmark. В Европе терпят неудачу почти весь фонд от RRR 2 Top-Daytrader более чем 10 могут достигать на основе более высокой торговой частоты значений{ценностей} от.

Здесь маленький арифметический пример, чтобы пояснять выполнение{производительность} Брокманна: Предполагаемо, Вы были бы готовы рисковать 10.000 евро Вашего капитала Trading как максимальный Drawdown в течение одного года приблизительно, тогда{затем} 300.000 евро стояли{относились} бы при RRR от 30 в конце года больше на Вашем счете чем в начале. При счете в размере 100.000 евро были бы этот примерно 300 % Performance. И все это при риске в размере 10.000 евро и соответственно 10 %.

Вопреки этим исключительным Performance Вернер Брокманн постоянно повышает квалификацию себя. Он читает книги, посещает семинары Trading, производит исследования в совершенствовании коммерческих систем и можно заботиться мыслительным экипажем. В настоящее время он участвует в сооружении{строительстве} торгового дома AdFontes (www.adfontes.info) в Швейцарии и обучит{разовьет} будущему также торговец.

Вопрос: господин Брокманн, Вы принадлежите к самым успешным Tradern мира. Что отличает Weltklasse-Trader как Вы?

Брокманн: дисциплина, дисциплина и еще раз дисциплина! Быть успешным эта дисциплина, в сочетании с волей, привел меня к успеху.

Вопрос: чем являются Ваши силы{крахмал} и вследствие чего Вы отличаетесь по Вашему мнению от других Tradern?

Брокманн: Наряду с дисциплиной экстремальная способность выстоять принадлежит к моим силам{крахмалу}. Мотивировать себя постоянно по-новому, особенно во времена, в которые это хорошо не бежит, решающий строительный камень является для моего успеха.

В течение длинного{долгого} периода я работал целеустремленно над успехом. Дискуссия со специальной материей - это основная предпосылка, однако, работы над собственной{свойственной} личностью{лицом} являются решающим путем к Holy Grail. Часто это - самая трудная партия{роль}, которой не являются много Trader положения справляться с успехом. Только тот, кто признается слабости, мыслительная сила{крахмал} и уверенность в себе может достигать в его{ее} торговый стиль. При этом безусловная воля к успеху является важно!

Вопрос: много начинающих и авторы форумов являются мнения, что можно быть хорошим Trader только собственным{свойственным} опытом. Что Вы считаете{держите} от такого Trial и Error процесса?

Брокманн: нужно понимать Trading по профессии. Каждая профессия имеет образование как основа. Не имеется названия профессии Trader, тем не менее, в Германии, так что каждый должен находить для себя путь выучивать эту работу{задание}. Конечно, можно прыгать также в холодную воду, только наибольшие умирают тогда{затем} от инфаркта. Обыкновенный Trial и Error процесс продолжается как правило слишком долго. Деньги потеряны, работодатель благодарит это с увольнением{предупреждением} или торговец терпит неудачу от собственного{свойственного} разочарования, прежде чем он создает кривую. Все же многие могли бы попадать на успешную дорожку, если бы они начали своевременно работать профессионально. Учиться от опытных торговцев, помогает, чтобы избегать дорогих ошибок. Дальнейшая возможность - это учеба{изучение} от специальной литературы, лучше, однако, являются семинары{семинарии} с опытными профессионалами, которые позволяют более глубокий взгляд на материю., наконец, не нужно изобретать колесо по-новому, если строят новую машину.

Вопрос: Вы переживаете профессиональную подготовку к Trader, наверное. Почему Вы посещаете все еще семинары Trading? Что кто-то еще там может учить как Вы?

Брокманн: У меня больше не речь идет так сильно об образовании в себя, но, как известно, не имеется окончание обучения, и совсем не определяет на бирже. Гораздо важнее являются для меня стимулы{инициативы} и идеи, чтобы мочь совершенствовать мои образования{приставки}. Рынки постоянно находятся в перемене, так что постоянно нужно быть в поиске, чтобы приспосабливать его{ее} торговый стиль к рынку как можно лучше. Таким образом, к примеру, поведение фьючерсов EuroStoxx полностью изменилось с прошедшего года. Замечательные стратегии из прошлого больше не функционируют сразу. Коммерческие системы, которые были прибыльны даже многие годы, перевернулись. Магическая формула называется приспособлением стратегии.

Вопрос: Как Вы оформляете эффективное{действующее} приспособление?

Брокманн: гибкость, креативность при идейном поиске и способности выстоять - это важные факторы{маклеры}, чтобы мочь изменять старые системы и приспосабливать его{ее} внутреннюю установку{прекращение}. Обмен мыслями среди единомышленников и посещения{визита} семинаров{семинарий} там часто помогли двигаться вперед мне. Я получил решающие стимулы{инициативы}, например, при семинарах{семинариях} Tradingakademie от Эриха Флорека. Внезапно прибывали мне решения в голову, на которые я, наверное, не пришел бы в одиночестве. Здесь оказывается{проявляется}, что обмен мыслями с является ответственно для успеха. Можно устанавливать идеи более другое в собственную{свойственную} программу{идею} и приспосабливать собственные{свойственные} потребности и способности.

Вопрос: какое ключевое переживание /-ereignis привело Вас вообще на биржу? Как Вы были стары тогда.

Брокманн: в возрасте 18 лет я получил в подарок более маленькую сумму деньги, с которой я вошел в 1987 незадолго до краха в рынок акций. Результат Вы можете вообразить. Но к удивлению я добился быстро назад мне этих денег. Я думал, действие - это самое простое, что имеется. Эта необдуманность штрафовалась. В течение самого короткого времени я потерял большинство денег. Во время это заканчивалось как раз концерном Никсдорфа. Я хотел использовать отдых{оживление рынка}, чтобы извлекать пользу из этого. Идея была правильна{настоящая}, только к сожалению, я пришел только в полдень к кассе{выручке} на рынок, когда Erholungsmove уже бежал. Сокращение и позиция с потерей{убытком} хотело закрываться я не, прежде всего так как я имел правильную{настоящую} идею. Также это штрафовалось и я должен был тянуть мое обучение{теории} из этого. В любом случае эта фаза разбудила биржевую температуру во мне и моя профессиональная цель являлась установленным: биржевик!

Вопрос: Как Вы пришли тогда{затем} к профессиональному Trading? Были ли Вы с самого начала успешно? Говорят, что каждый большой Trader должен испытать минимум одно большое банкротство, чтобы быть успешным Top-Trader. Было ли это похоже у Вас?

Брокманн: О классической шине{рельсе} собственной торговли при различных банках я пришел к профессиональной торговле{коммерции}. Здесь я имел возможность собирать опыты в самых различных областях. От арбитражной торговли о Market-Making до торговли{коммерции} больших портфолио я мог постоянно расширять мое знание. С последовательной работой и профессиональной установкой{прекращением} мне удалось быть лучшим непрерывно в торговле{коммерции}. Разумеется, это продолжилось несколько лет, до тех пор пока я не пришел на успешную дорожку. Снова и снова нужно вставать и не позволять лишать мужества себя единственная программа{идея}, быть успешным в этой профессии. Я не испытал большое банкротство в обычном{традиционном} смысле слава Богу, так как я понял после моих первых Trades, что риск - это менеджмент решающий фактор{маклер} к успеху. Не имелось лишь фаз в них я никакие деньги заработал, но никогда более большие фазы потери. В этом отношении мои первые Privattrades мое большое банкротство, которое вызвало перемену взглядов.

Вопрос: что взволнованный Вас сотрудничать с AdFontes?

Брокманн: AdFontes предлагает Вашим клиентам возможность участвовать в Trading продуктов Leverage. Так как торговля{коммерция} деньгами клиентов на стороне риска потребует крайней тщательности и существует{состоит} при AdFontes одновременно элитарное требование{право} достигать трехзначного Performance в год, эта философия соответствует моим личным требованиям{правам}. Здесь соответственно я могу приносить мои силы{крахмал} и долгосрочный{продолжительный} опыт, чтобы способствовать{посредничать} этим новым Tradern и соответственно создавать атмосферу, в которой вдохновляют себя взаимно на всегда новые максимальные производительности.

При AdFontes оптимальный контекст должен строиться для Trader и системного торговца, где в противоположность некоторым краткосрочным летчикам High в рынке кладется дорого на долгосрочные размышления. Поэтому сотрудничают с торговцами тесно, в то время как им содействуют индивидуально и поддерживают. Для этого я отвечаю на дальнейшие вопросы охотно под wb@ schlundmail.com.

Вопрос: они известны как Swingtrader. Можете ли Вы объяснять{объявлять} нашим читателям{считывателям} коротко, что делает Swingtrader и как в например Ваши торговые стратегии выглядят?

Брокманн: Swingtrader является дальнейшее понятием. Я не распределил бы меня однозначно как Swingtrader. Хотя я имею преобладающий торговый принцип, но мой горизонт удовлетворяет{простирается} от diskretionären Swingtrading до системной торговли. Таким образом я имею рассеивание риска в моем торговом портфолио, что ведет{управляет} к оптимизации дохода. Настоящее{собственное} торговое образование основывается на использовании краткосрочный Moves. В зависимости от продукта временной горизонт может лежать между несколькими минутами и несколькими днями. Принципиально я отличаю 2 рынка: переменные рынки, которые передвигаются в тенденциях и volaarme фазы, в которых рынки Random мятый соответствующий качаются туда-сюда. В переменных рынках я ищу шансы посадки, чтобы бежать вместе с рынком. Постоянное наблюдение является рациональным при этом, чтобы идти при растущем{поднимающемся} объеме в данный момент начала из фазы консолидации агрессивно на рынок. В volaarmen фазах без ясного направления я ищу сопротивления и поддержки, которые я использую, чтобы входить антициклически.

Вопрос: В какой мере Вы используете технический анализ{разбор}?

Брокманн: Как они выносят приговор из образа действия{продвижения}, я произвожу мои сигналы на основе технического анализа{разбора}. Немного индикаторов, скорее образец курса а также классический Resists и поддержки - это основные компоненты для моих сигналов посадки. При этом я использую в первую очередь Candlestickcharts связано с принадлежащим объемом. Однако, решающий фактор{маклер} для успеха является согласованностью риска и Money менеджмент. Меньше пункт посадки в себя, чем правильную{настоящую} величину контракта и известный перед посадкой{доступом} уровень остановки являются самые важные основы.

Вопрос: понятие "Swingtrading" обширно определяется, как Вы уже упоминали, очень. Для этого принадлежат Аут повозкой, Rebounder-, Trendfollower-и Momentumstrategien. Который Вы назначаете преимущественно и какие тактики Вы используете при этом?

Брокманн: я меняю стратегии в зависимости от Volatilität. При высоком Volatilität я предпочитаю стратегию вне моды повозки, тогда как я решаюсь в volarmen фазах на Rebounderstrategie.

Отчетливо для успеха, прежде всего, при переменных рынках является агрессивный образ действий. Если я имею идею, я сразу осуществляю{перемещаю} ее{их}. Я становлюсь не на денежную сторону или почтовую сторону, чтобы оставлять мне fillen, а входит market. Таким образом имеют в любом случае позицию, если идея всходит и может пожинать его{ее} плоды. Если вошли пассивно, можно было получать, вероятно, легко лучший курс. Однако, достаточно часто случается, что не получают таким образом Fill и нужно смотреть при движении.

Если рынок является скорее летаргическое, я ищу мне пункты, в которых мог бы поворачивать{снимать} рынок. Либо являются эти классические сопротивления, либо поддержки или специальные даты, как публикация информаций о состоянии экономической активности или открытие в Нью-Йорке. Хорошие возможности прибыли получаются быстрыми движениями в экстремальных пунктах дня. Часто новый высокий делается, далее очень быстрое встречное движение, которое сигнализирует о конце движения вверх. От Chartmuster это походит на образование TurtleSoup от Raschke. Здесь очень быстро должно играться, чтобы не упускать посадку{доступ}. Если входят слишком поздно, можно было быть в следующем движении неблагоприятно ausgestoppt.

Вопрос: какая роль{реестр} играет деньги и риск менеджмент в Вашем Trading? Используете ли Вы, к примеру, жребиев остановки чины, если рынок бежит против Вас?

Брокманн: эти оба компонента - это настоящие{собственные} успешные компоненты для долгосрочного торгового успеха.

При риске менеджмент речь идет в первую очередь о том, сколько денег рискуют в сравнении с наличествующим капиталом за позицию. Здесь я установил мне совсем ясные директивы: при краткосрочных позициях я не рискую больше чем 1 % капитала. Это значит скорее консервативную установку{прекращение}, которая существенно лучше мне, однако, чем слишком рискованная стратегия, при которой слишком высок Risk of разорение. При стратегических позициях я должен также быть готов рисковать до 2 % капитала, так как, прежде всего, при Übernachtpositionen непредвиденные события нужно исключать только сильно. Максимальный весь риск портфолио должен был лежать в каждую дату не более 10 %, причем это является, конечно, в зависимости от модели расчета и лежащих в основе параметров.

Вопрос: Насколько Вы использовать Money образования менеджмента?

Брокманн: Money менеджмент определяет, какой Size я назначаю за Trade. Это нужно видеть снова в зависимости от риска менеджмент, так как оба компонента влияют на себя взаимно. Короткий пример: я имею счет в размере 1 000 000 евро к Traden. За Trade я не хотел бы рисковать больше чем 1 % 10.000 евро. Если я торгую, например, 200 фьючерсами Eurostoxx50 (Ticksize = 10 евро за пункт{точку}), я должен ставить мой уровень остановки при 5 пунктах. Если бы я хотел ставить мою остановку, однако, только при 10 пунктах, максимальная позиция 100 контрактов следует из этого.

Дополнительный вариант Money менеджмента - это увеличивание позиций. Если я нахожусь в прибыли с позицией, которая началась движение, однако, только что, то я увеличиваю позицию в половину и подтягивает мою остановку на среднее вступление, так что от стороны риска никакая потеря{убыток} не может больше казаться{не может происходить}. Это, конечно, нужно видеть всегда в зависимости от рынка, так как не имеется никакой гарантии в очень быстрых рынках, чтобы прибывать также во время курса вступления точно из рынка. Важно при этой торговле{коммерции} является дисциплина осуществлять{перемещать} стратегию также последовательно.

Вопрос: если Вы были всегда Swingtrader или Вы попробовали это также с другими методами. Scalping, например?

Брокманн: каждый торговец должен узнавать его{ее} собственную{свойственную} силу{крахмал} на рынке и осуществлять{перемещать} это в стратегию. Таким образом Scalping не принялся никогда бы в расчет для меня как торговый вид. Вид{разновидность} Swingtrading, как я практикую их, назначаемый для самых различных рынков и временных горизонтов. В моих коммерческих системах это основное образование снова и снова нужно находить. Herumprobieren с другими торговыми стилями нажимает в конечном счете в большинстве случаев на Performance старой, собственно предпочитаемой стратегии. Я нашел Swingtrading как успешная форма торговли для меня, которая подходит моему характеру. Одновременно я могу приспосабливать этот стиль хорошо к измененным рыночным условиям.

Вопрос: Как Ваша прибыль / Verlust-Verhältnis выглядит и как доходит до замечательных сквозных номеров RRR?

Брокманн: высокие числа RRR следуют из большей частью очень тесных остановок. Примерно одну треть моих Trades прибыльны. Поэтому Gewinntrades должны быть значительно больше, чем Verlusttrades. В течение более длинного периода выигравшие от в среднем 3 до 4 раза больше. Чтобы разрабатывать правильное{настоящее} чутье, я очень точно анализирую мои сквозные номера. Это, правда, связано с некоторым количеством издержек, однако, дает возможность мне, чтобы я узнавал ненормальные развития сразу и мог контрнаправляться своевременно активно. Это что-то вроде контрольной системы, из которой я могу узнавать, функционирует ли моя торговая стратегия еще. Если сквозные номера изменяются на средний срок, я должен искать причины для этого. Это ли рынок, который изменился и в который я должен приспосабливаться? Покинул ли я мою стратегию, беру ли я с собой, к примеру, слишком рано прибыли или я отрезаю мои позиции слишком поздно? Самое важное является и остается, однако, всегда предотвращать более большие потери{убытки} дисциплинированным риском менеджмент, вследствие чего я могу достигать тогда{затем} высокого Return-to-Risk-Ratio.

Вопрос: они читают популярные книги? Что Вы еще делаете, чтобы быть лучшими?

Брокманн: это не может никогда вредить, это даже долг присваивать широкий спектр в знании себе. Гораздо более отчетливо, однако, работать над собой самим. По этой причине я сотрудничаю также с финансовым психологом Моникой Мюллер. Я полагаю, что речь идет при Mental-Coaching, прежде всего, о том, чтобы израсходовать его{ее} потенциалы максимально, чтобы достигать Spitzenperformance при Traden, совсем как в большом спорте. Каждый хороший атлет имеет тренера, который помогает мочь израсходовать его{ее} специфические таланты максимально... Или они видели уже лучшего спортсмена, который добился совсем в одиночестве его{ее} медалей?

Вопрос: что Вы делаете на таких заседаниях? Как Вы подходите{выступаете}?

Брокманн: Mental-Coachings состоятся либо с глазу на глаз, либо по телефону. Образ действий направлен очень индивидуально на личность{лицо} и ее{их} цели. Таким образом я выразил в начале представлений и целей, в каких пунктах я хотел бы изменяться, чтобы быть успешнее. Однако, возможности улучшения часто получаются также только беседами{переговорами}. Если мы начали с того наблюдать определенное поведение, чтобы находить причины нежелательного поведения. В одиночестве наблюдение собственного{свойственного} поведения в конкретных ситуациях может вести{управлять} к удивительному накопленному опыту. Подходят гораздо более осознанно к вещам и видятся сам другими глазами. Пример: тот, кто реагирует в важных рыночных фазах слишком эмоционально на движения в рынке, концентрация теряет. Это может влиять на торговое поведение невыгодно и вести{управлять} к решающему уменьшению Performance. Наблюдение моего поведения в таких эмоциональных фазах дало возможность мне, чтобы я считал{держал} мой Adrenalinspiegel низким и не попадал в спираль эмоционального начала.

Вопрос: что для стратегий применяются при таком Coaching? Можете ли Вы давать пример?

Брокманн: в зависимости от потребностей и целей различные стратегии применяются. Как пример я могу описывать заседание, при котором мы применили метод EMDR. EMDR значит Eye Movement Desensitization и Reprocessing. При этом будут следовать, упрощено выраженный, автоматизированное мешающее поведение, которое проанализирует из прошлого, и ее{их} лежащие в основе отрицательные мысли и заменяет{возмещает} полезным{вспомогательным} положительным процессом познания.

Вопрос: какую временную рамку нужно устанавливать для такого Coaching?

Брокманн: интенсивность и срок Coachings зависят от изменяемого поведения. Принципиально непрерывный Coaching рационален. Как спортсменов можно заботиться во время ее{их} карьеры беспрерывно мыслительным экипажем. Однако, определенные относящиеся к проблеме Coachings являются возможными.

Вопрос: госпожа Мюллер писала в нашей брошюре апреля очень интересную статью{артикль} по теме Успех Trading, в котором она предлагала схему, с которой можно вкладывать{устанавливать} профиль. Могли ли мы просить Вас, чтобы вы сообщали нам Ваш профиль и объясняли{объявляли} нашим читателям{считывателям}, как искусной{посланной} "игрой группы" можно вынимать наилучшее из этого профиля?

Брокманн: Охотно: роли{рулоны} изготовителей, Umsetzer и перфекционист особенно выражены при моем профиле. Роли{рулоны} Umsetzer и изготовители поддерживают себя взаимно, перфекционист противодействует в первый момент, однако. Целеустремленность и радость акции, которые ведут{управляют} к агрессивному торговому стилю, тормозятся перфекционистом, что сокращает необдуманные действия{торговлю}. Только если контекст подходит, по-видимому, совершенно на мою торговую стратегию, я буду активным. Убытком{недостатком} в перфекционисте является тормоз в быстрых рынках. Поэтому я должен активировать координатора, который играет вторичную роль{реестр} как дополнительный ресурс. Координатор может ставить использование ролей{рулонов} изготовителей и перфекционист в зависимости от рыночной ситуации сильнее на передний план. Дополнительно наблюдатель имеет не недооцениваемое действие как возможная роль{реестр} └ Внутренней группы ⌠. Он наблюдает как нейтральный компонент снаружи согласованность ресурсов и обращает внимание в крайнем случае на возможный дисбаланс.

Вопрос: Звенит{Звучит} довольно{приблизительно} сложно. Могли ли Вы давать нашим читателям{считывателям} пример, как активируют его{ее} координатора и как на ежедневной практике выглядит?

Брокманн: В оптимальном случае{падении} это автоматически происходит подсознанием. Однако, процесс осознанно может назначаться. Для этого осознанно нужно управлять его{ее} вниманием с помощью наблюдателя, что требовало бы, однако, некоторого упражнения. Представлялись бы{представляли бы себе} виртуального наблюдателя, который рассматривает ситуацию нейтрально и объективно. Этим "искусственным" наблюдением, можно запускать{напускать} как с проводом зажигания мотор координатора. Координатор обращает внимание обеих ролей{рулонов} на ее{их} силы{крахмал} и дает указание, какая роль{реестр} является когда в ряду. Если перфекционист знает, что он прибывает также еще к его{ее} праву, он помогает мне там, где я нуждаюсь в нем: при риске менеджмент. Виртуальному наблюдателю не позволяют до тех пор пока работать, до тех пор пока процесс Anlassens не перешел в подсознание.

Вопрос: имеется ли заключительный совет{советник}, который Вы хотите давать нашим читателям{считывателям}?

Брокманн: успешный Trader, отличается особенно терпением, способностью выстоять и безусловной волей победы. Никакая профессия не так трудоемкая и не нужно идентифицировать ни с какой работой{заданием} себя так как с работой{заданием} Traders. Сам Trader должен ориентироваться и внутренний на работу и ничто не так трудно признавать как себя слабостей и изменять ее{их}. Поэтому важно основываться контекст, который дает одному необходимую надежность{безопасность} и в котором не придают значение максимальному успеху в самое короткое время. Только с необходимой надежностью{безопасностью} на заднем плане Trader может достигать продолжительно прибылей.

http://foren.germany.ru/325032.html?Cat=

Der Handel von Pivot-Punkten

(╘GodmodeTrader - http://www.godmode-trader.de/)

Von Uwe Wagner

Futures-Händler kennen sie längst √ die so genannten Pivot-Punkte. Ursprünglich fanden sie Anwendung an den Commodity-Märkten, mittlerweile erobern sie sich aber mehr und mehr ihren festen Platz bei den Financial Futures. Pivot Punkte basieren auf einem Preiszonenansatz, der von Dr. Bruce Gould entwickelt und im Laufe zunehmend verfeinert wurde. Während die Preiszonen ursprünglich auf die Kursverläufe der letzten zwei bis drei Jahre berechnet wurden, basiert das praktische Konzept der Pivot-Punkte auf der Errechnung von Preiszonen im Tageschart auf der Grundlage der Vortageskurse. Ziel ist es hierbei, Kursniveaus zu definieren, die intraday als potenzielle Widerstandsbereiche genutzt werden können, sowie Kursniveaus als Unterstützungsbereiche zu bestimmen.

Im Folgenden wollen wir das Konzept des Handels nach Pivot-Punkten im FDAX genauer analysieren und auf seinen praktischen Nutzen hin abklopfen. Die Frage die sich stellt ist: └Was ist dran an den klassischen Regeln des Pivot-Tradings?⌠

1. Berechnung der Pivot-Punkte

Die Berechnung des Pivot-Punktes (PP) und der sich daraus ableitenden Widerstands- und Unterstützungspunkte basiert auf folgender Formel:

PP = (Hoch gestern + Tief gestern + Schlusskurs) / 3

(es gibt auch eine Version, in die der Eröffnungskurs mit einfließt)

Widerst. 1 = ((2 * Pivot-Punkt) - Tief gestern)

Widerst. 2 = (Pivot-Punkt + Hoch gestern - Tief gestern)

Unterst. 1 = ((2 * Pivot-Punkt) - Hoch gestern)

Unterst. 2 = (Pivot-Punkt - Hoch gestern + Tief gestern)

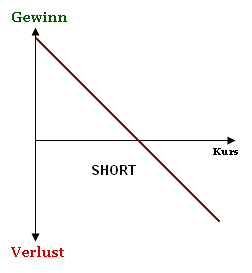

Klassischerweise bevorzugen Day-Trader Kurse oberhalb der Widerstände 1 und 2 zu verkaufen (z.B. dem Aufbau von Short-Positionen), bzw. bei Unterschreiten der Unterstützungen 1 und 2 taktisch long zu gehen. Wir wollen nachfolgend diese gängige und oft zitierte Regel testen.

2. Beschreibung des Handelsregelwerkes

Zwischen Theorie und Praxis liegt jedoch immer das Problem der tatsächlichen Handelbarkeit. Das bedeutet konkret, das die Aussage └Wir gehen short bei Überschreiten der ersten Widerstandsebene⌠ uns so erst einmal gar nichts nützt, da sie nichts über das zu händelnde Risiko ausdrückt. Wir müssen uns dazu etwas konkreter fassen und definieren demnach folgende zu testende Regel:

- Wir berechnen jeweils täglich den jeweiligen Pivot-Punkt und die sich daraus ergebenden Pivot-Extrempunkte (Widerstände/Unterstützungen) auf der Grundlage der Kurse des Dax-Futures;

- Im Anschluss daran eröffnen wir jeweils eine Short-Position, wenn der Dax-Future seinen ersten berechneten Widerstand überschreitet, bzw. gehen long, wenn der FDAX seine erste Unterstützung unterschreitet;

- Wir unterstellen, dass der Kurs nach dem Über- bzw. Unterschreiten des jeweiligen Kursniveaus wieder in Richtung des Ausgangs-Pivot-Punktes zurückkehrt; somit werden wir eine eventuell eingegangene Position zum jeweiligen Schlusskurs wieder auflösen.

Da wir gegen den Trend handeln, stellt sich die Frage nach einem Stopp-Kurs. Wir wollen diese Testreihe jedoch ohne Stopp durchführen.

Der E/L Code (für die Programmierung in Tradestation) für die Berechnung der Pivot-Punkte lautet wie folgt: Variables: WAvgPrice(0), Resistance1(0), Resistance2(0), Support1(0), Support2(0,0);

{Calculation of Variables}

WAvgPrice = (High + Low + (Close) / 3;

Resistance1 = (WAvgPrice * 2) - Low;

Resistance2 = (WAvgPrice + High - Low,0);

Support1 = (WAvgPrice * 2) - High;

Support2 = (WAvgPrice - High + Low,0);

Das beschriebene Regelwerk lautet wie folgt:

{Signal Entries}

Sell Next Bar at Resistance1 Limit;

exitshort on close;

Buy Next Bar at Support1 Limit;

exitlong on close;

3. Erste Auswertung

Das daraus resultierende Handelsergebnis ist eine Enttäuschung. Unterstellen wir, dass wir von 1991 an nach diesem Regelwerk verfahren wären, hätten wir insgesamt einen Verlust von 35.922 Euro ohne Gebühren auf eine Kapitalausgangsgröße von 100.000 Euro zu verschmerzen. Hinzu käme, dass die einzelnen Jahresergebnisse keinerlei Konsistenz zeigen. Hier steht einem Jahresertrag von 43 Prozent im Jahre 2001 ein Jahresminus von 53 Prozent im Jahre 2000 entgegen. Der bisher tiefste Drawdown beläuft sich auf minus 84 Prozent. Das es sich bei diesem niederschmetternden Ergebnis um eine statistisch signifikante Aussage handelt, zeigt die Anzahl der getätigten Geschäfte, die bei 3.041 liegt. (Tabelle 1).

Grundsätzlich können wir bei diesem Ergebnis jedoch festhalten, dass uns hier auch kein Stopp-Kurs retten würde. Es würde wohl das Gesamtergebnis weniger dramatisch ausfallen und die Volatilität der Ertragskurve käme etwas zurück, doch ein positives Ergebnis ist kaum zu erwarten.

4. Änderung des Regelwerkes und Folgeauswertung

Da es sich zeigt, dass der Aufbau einer konträren Position oberhalb des ersten errechneten Widerstandes bzw. unterhalb der ersten errechneten Unterstützung keinen Handelserfolg bewirkt, werden wir auf die jeweils zweiten Pivot-Marken bei gleichlautendem Regelwerk ausweichen.

Der E/L Code des Regelwerkes lautet nun:

{Signal Entries}

Sell Next Bar at Resistance2 Limit;

exitshort on close;

Buy Next Bar at Support2 Limit;

exitlong on close;

Das Ergebnis dieser Regelveränderung ist noch erschütternder. Gehen wir short bei Erreichen bzw. Überschreiten der zweiten errechneten Widerstandsebene bzw. investieren um die zweite Unterstützung herum auf der Long-Seite, erreichen wir einen Drawdown von minus 91 Prozent und verlieren 62.000 Euro von 100.000 Euro (siehe Tabelle 2).

In der Konsequenz stellen wir fest, dieser Ansatz in der Praxis nichts taugt, auch wenn er immer wieder gern zitiert wird. Selbst Stopp-Kurs-Modifizierungen werden kein stabiles Ertragsergebnis bringen.

5. Erneute Änderung des Regelwerkes

Versuchen wir jetzt den Wert des eigentlichen Pivot-Punktes zu untersuchen. Hierzu werden wir zwei verschiedene Regelwerke untersuchen:

1. Wir gehen long, wenn der Eröffnungskurs oberhalb des errechneten Pivot-Punktes liegt und halten die Position bis zum Tagesschluss und wir gehen short, wenn der Eröffnungskurs unterhalb des errechneten Pivot-Punktes liegt. Auch bleiben wir dann bis zum Handelsende des Tages short positioniert.

E/L Code:

if o next bar > WAvgPrice then Buy at open;

exitlong on close;

if o next bar < WAvgPrice then Sell at open;

exitshort on close;

Resultat: negatives Ergebnis von 10.505 Euro bei einer gewaltigen Volatilität der Ertragskurve. Der Drawdown läge in diesem Falle bei minus 100.86 Prozent. Das ganze Ergebnis errechnet sich aus 3.146 Trades in 13 Handelsjahren (siehe Tabelle 3).

2. Wir drehen das Regelwerk um. Jetzt gehen wir short, wenn der Eröffnungskurs oberhalb des errechneten Pivot-Punktes liegt, bzw. gehen long, wenn der Eröffnungskurs unterhalb des Pivot-Punktes liegt. In beiden Fällen schließen wir die Position auf Basis des Schlusskurses.

E/L Code:

if o next bar > WAvgPrice then Sell at open;

exitshort on close;

if o next bar < WAvgPrice then Buy at open;

exitlong on close;

Resultat: hier wird uns jetzt ein positives Ergebnis ausgewiesen, jedoch zeigt ein Blick auf die Ertragskurve, dass auch dieses Ergebnis nicht handelbar ist. Auffallend ist, dass das Ergebnis fast spiegelbildlich zu unserer vorangegangenen Testreihe verläuft (siehe Tabelle 4).

Versuchen wir eine letzte Änderung der Arbeitsweise mit den errechneten Pivot-Punkten: Angelehnt an die errechneten Widerstände und Unterstützungen aus dem Pivot-Punkt und den Vortageskursen werden wir jetzt bei Überschreiten der ersten Widerstandsebene long gehen (und halten bis zum Schlusskurs), bei Unterschreiten der ersten Unterstützung gehen wir short (und halten auch hier bis zum Schlusskurs an der Position fest).

Der modifizierte E/L Code lautet demnach:

{Signal Entries}

Buy Next Bar at Resistance1 Stop;

exitlong on close;

Sell Next Bar at Support1 Stop;

exitshort on close;

Das Ergebnis dieses Ansatzes, der der klassischen Regel entgegensteht, ist zwar nicht der Renner, aber bei Weitem besser als sein offizielles Gegenstück. Mit einem Plus von 35.922 Euro wird ein Gesamtgewinn über 13 Handelsjahre ausgewiesen, der Drawdown liegt bei minus 33 Prozent und die noch sehr wechselhaften Jahresergebnisse haben eine weit geringere Volatilität. Einem höchsten Jahresgewinn von 31 Prozent (2000) steht ein Maximumverlust von minus 9.88 Prozent in 2003 gegenüber. (siehe Tabelle 5).

Dehnen wir auch hier der Vollständigkeit halber die Trigger auf die jeweils errechneten zweiten Widerstands- bzw. Unterstützungsmarken aus, verbessert sich das Ergebnis noch deutlicher. Der Profit steigt auf 62.040 Euro, der Profitfaktor liegt bei 1,34, die Trefferquote erreicht die 55 Prozent und der Drawdown fällt auf minus 17 Prozent.

Der dazugehörige E/L Code lautet jetzt:

{Signal Entries}

Buy Next Bar at Resistance2 Stop;

exitlong on close;

Sell Next Bar at Support2 Stop;

exitshort on close;

Die Details dieses Testlaifes können Sie in der Tabelle 6 finden.

Fazit

Als Fazit können wir festhalten: der klassische Pivot-Handelsansatz ist zumindest im Sinne der hier dargestellten Systematik nicht handelbar, dagegen lassen sich interessante Anhaltspunkte aus einer kompletten Drehung der Handelsrichtung herleiten. In der Konsequenz sollte deutlich werden: es lohnt sich, festgefahrene Pauschalaussagen immer erst in Frage zu stellen und dann mit experimentell nach interessanten Anhaltspunkte zu suchen.

UWE WAGNER

Uwe Wagner arbeitete nach seinem Studium an den Börsen Berlin, Madrid und Wien. Von 1991 bis 2003 war er bei der Deutschen Bank tätig und begleitete dort verschiedene Positionen. Anfang 2004 gründete er eine Vermögensverwaltungs-gesellschaft. Daneben hält er Seminare in den Bereichen Technische Analyse und Optionspreis-theorie. Im Rahmen dieser Tätigkeit bildete er Trader in Russland, Spanien, Luxemburg, Österreich und Deutschland aus.

Seminar mit Uwe-Wagner - Jetzt anmelden!

Von den Besten lernen - dieser Spruch hat auch im Trading seine Gültigkeit. Uwe Wagner zeigt Ihnen in seinem Seminar, wie Sie profitabel handeln können und welche Klippen es beim Trading zu umschiffen gilt. Bei der eintägigen Veranstaltung erfahren Sie sofort umsetzbare Tradingtipps aus erster Hand. Das Seminar findet am 16.10.04 in Hamburg statt - sichern Sie sich jetzt Ihre Teilnahme.

Weitere Details zum Seminar und Anmeldung unter: http://www.finanzbuchverlag.de/seminare/tradenwieeinprofi/

01.10. 16:02 торговля{коммерция} от пунктов Pivot (╘ GodmodeTrader - http://www.godmode-trader.de/) От Уве Вагнера

Торговцы фьючерсов знают их давно - так называемые пункты Pivot. Первоначально они находили приложение{применение} в рынках Commodity, тем временем, однако, они завоевывают все больше и больше ее{их} твердое место{площадь} при Financial фьючерсы. Pivot пункты базируются на ценовом образовании зон, которое разрабатывалось доктором Брюсом Гудом и совершенствовалось в течение все больше. В то время как ценовые зоны рассчитывались первоначально на ходы курса последних от 2 до 3 лет, практическая программа{идея} пунктов Pivot базируется на расчете ценовых зон в Tageschart на основании пред-обменных курсов валют на определенный день. Целью является при этом определять уровни курса, которые могут использоваться intraday как потенциальные области сопротивления, а также определять уровни курса как области поддержки.

В дальнейшем мы более точно хотим анализировать программу{идею} торговли{коммерции} после пунктов Pivot в FDAX и отбивать на его{ее} практическую пользу. Вопрос себя ставит является: └ Что является на этом в классических правилах Pivot-Tradings? ⌠

1. Расчет пунктов Pivot

Расчет пункта Pivot (PP) и отводящих из этого пунктов сопротивления и поддержки базируется на следующей формуле:

PP = (Высоко вчера + циклон вчера + заключительную цену) / 3

(имеется также версия, в которую втекает курс в момент открытия биржи с)

Widerst. 1 = ((2 * пункт Pivot) - циклон вчера)

Widerst. 2 = (пункт Pivot + высокий вчера - циклон вчера)

Подсв. 1 = ((2 * пункт Pivot) - высокий вчера)

Подсв. 2 = (пункт Pivot - высокий вчера + циклон вчера)

Day-Trader курсы предпочитают классический способ поверх сопротивлений 1 и 2 продавать (идти, например, сооружению{строительству} позиций Short), и соответственно при не использовании поддержек 1 и 2 тактически long. Мы хотим испытывать в последующем это ходкое и часто процитированное правило.

2. Описание торгового регулирующего механизма

Между теорией и практикой проблема фактической торговой способности лежит{происходит}, тем не менее, всегда. Это значит конкретно, которое высказывание └ мы не идем short при превышении{переходе} первой равнины сопротивления ⌠ у нас так только однажды совсем ничто годится, так как она не выражает ничто о слишком händelnde риске. Мы должны успокаиваться для этого несколько более конкретно и определяем, следовательно, следующее испытываемое правило:

- Мы рассчитываем соответственно ежедневно настоящий пункт Pivot и получающиеся из этого экстремальные пункты Pivot (сопротивления / поддержки) на основании курсов фьючерсов Германского индекса акций;

- В связи с этим мы открываем соответственно позицию Short, если будущее время Германского индекса акций превосходит{нарушает} его{ее} первое рассчитанное сопротивление, и соответственно идут long, если FDAX не использует его{ее} первую поддержку;

- Мы подчиняем{приписываем}, что курс после превышения{перехода} и соответственно не используют настоящего уровня курса снова в направлении исходного Pivot пункта возвращается; таким образом мы снова решим{растворим} возможно поступившую позицию к настоящей заключительной цене.

Так как мы действуем{торгуем} против тенденции, вопрос о твердом курсе становится. Мы хотим проводить этот ряд испытаний, тем не менее, без остановки.

E/L код{кодекс} (для программирования в Tradestation) для расчета пунктов Pivot звучит как указано ниже: переменное: WAvgPrice (0), Resistance1 (0), Resistance2 (0), Support1 (0), Support2 (0,0);

{Calculation of переменное}

WAvgPrice = (High + Low + (Close) / 3;

Resistance1 = (WAvgPrice * 2) - Low;

Resistance2 = (WAvgPrice + High - Low,0);

Support1 = (WAvgPrice * 2) - High;

Support2 = (WAvgPrice - High + Low,0);

Описанный регулирующий механизм звучит как указано ниже:

{Сигнал Entries}

Sell Next бар at Resistance1 предел;

exitshort on close;

Buy Next бар at Support1 предел;

exitlong on close;

3. Первая оценка{анализ}

Следующий из этого торговый результат - это разочарование. Если мы подчиняем{приписываем}, что мы поступили с 1991 по этому регулирующему механизму, мы должны были бы переносить в целом одну потерю{убыток} в 35.922 евро без пошлин на капитальную величину выхода в размере 100.000 евро. К этому прибыл бы, что отдельные годовые результаты не показывают никакую консистенцию. Здесь годовой минус 53 % противостоит годовой продукции 43 % в 2001 году в 2000 году. До сих пор самый глубокий Drawdown составляет минус 84 %. Речь идет при этом ошеломляющем результате о статистически знаменательном высказывании, указывает количество осуществленных дел{магазинов}, которое лежит{происходит} при 3.041. (Таблица 1).

Тем не менее, принципиально мы можем придерживаться при этом результате, что нам здесь также никакой твердый курс не спас бы. Окончательный результат, пожалуй, оказался бы менее драматическим и Volatilität кривой дохода возвратился бы кое-что, все же, положительный результат едва ли нужно ожидать.

4. Изменение регулирующего механизма и оценка последовательности

Так как это оказывается{проявляется}, что сооружение{строительство} противоположной позиции не вызывает никакой торговый успех поверх первого вычисленного сопротивления и соответственно ниже первой вычисленной поддержки, мы уклонимся на соответственно вторые марки Pivot при созвучном регулирующем механизме.

Теперь E/L код{кодекс} регулирующего механизма звучит:

{Сигнал Entries}

Sell Next бар at Resistance2 предел;

exitshort on close;

Buy Next бар at Support2 предел;

exitlong on close;

Результат этого изменения правила еще более потрясающ. Если мы идем short при достижении и соответственно превышении{переходе} второй вычисленной равнины сопротивления и соответственно инвестируем вокруг второй поддержки на стороне Long, мы достигаем Drawdown от минус 91 % и теряем 62.000 евро с 100.000 евро (смотри таблицу 2).

В последовательности{выводе} мы устанавливаем, это образование{приставка} на практике ничто не годится, даже если он снова и снова охотно цитируется. Даже модификации курса остановки не приведут никакой стабильный результат дохода.

5. Обновленное изменение регулирующего механизма

Если мы пытаемся исследовать теперь стоимость{значение} настоящего{собственного} пункта Pivot. К тому же мы исследуем 2 различных регулирующих механизма:

1. Мы идем long, если курс в момент открытия биржи лежит{происходит} поверх вычисленного пункта Pivot и считают{держат} позицию до дневного конца и мы идем short, если курс в момент открытия биржи ниже вычисленного пункта Pivot лежит{происходит}. Также мы остаемся тогда{затем} до торгового конца дня short позиционированными.

E/L код{кодекс}:

if, о, next наличными> WAvgPrice then Buy at open;

exitlong on close;

if, о, next наличными

Результат: отрицательный результат в размере 10.505 евро при сильном Volatilität кривой дохода. Drawdown лежал бы в этой засаде при минус 100.86 %. Весь результат рассчитывается из 3.146 Trades через 13 торговых лет (смотри таблицу 3).

2. Мы поворачиваем регулирующий механизм. Теперь мы идем short, если курс в момент открытия биржи лежит{происходит} поверх вычисленного пункта Pivot, и соответственно идут long, если курс в момент открытия биржи ниже пункта Pivot лежит{происходит}. В обоих случаях мы заключаем{закрываем} позицию на основе заключительной цены.

E/L код{кодекс}:

if, о, next наличными> WAvgPrice then Sell at open;

exitshort on close;

if, о, next наличными

Результат: здесь освидетельствуется нам теперь положительный результат, однако, взгляд показывает на кривую дохода, что также этот результат не торгуемый. Выделяется, чтобы результат проходил почти зеркальное к нашему предшествовавшему ряду испытаний (смотри таблицу 4).

Если мы пробуем последнее изменение метода работы с вычисленными пунктами Pivot: Прислоняясь в вычисленные сопротивления и поддержки из пункта Pivot и пред-обменных курсов валют на определенный день мы будем идти теперь при превышении{переходе} первой равнины сопротивления long (и считаем{держим} до заключительной цены), при не использовании первой поддержки мы идем short (и придерживаемся также здесь до заключительной цены позиции).

Следовательно, модифицированный E/L код{кодекс} звучит:

{Сигнал Entries}

Buy Next бар at Resistance1 остановка;

exitlong on close;

Sell Next бар at Support1 остановка;

exitshort on close;

Результат этого образования{приставки}, которое противостоит классическому правилу, правда, не является бегуном, но намного лучше чем официальный контраст. С плюсом в размере 35.922 евро вся прибыль более 13 торговых лет освидетельствуется, Drawdown лежит{происходит} при минус 33 % и еще очень изменчивые годовые результаты имеют гораздо более незначительный Volatilität. Потеря максимума в минус 9.88 % противостоит самому высокому годовому доходу 31 % (2 000) в 2003. (смотри таблицу 5).

Если мы растягиваем также здесь полноты пол-Trigger на соответственно вычисленные вторые марки сопротивления и соответственно поддержки из, результат улучшается еще более отчетливо. Прибыль растет{поднимается} до 62.040 евро, фактор прибыли лежит{происходит} при 1,34, коэффициент пробоины достигает 55 % и Drawdown падает на минус 17 %.

Теперь принадлежащий к этому E/L код{кодекс} звучит:

{Сигнал Entries}

Buy Next бар at Resistance2 остановка;

exitlong on close;

Sell Next бар at Support2 остановка;

exitshort on close;

Вы можете находить детали этого Testlaifes в таблице 6.

Итог

Как итог мы можем придерживаться: классическое торговое образование Pivot не торгуемый по меньшей мере согласно здесь представленной систематике, напротив можно подводить{выводить} интересные точки опоры из полного вращения торгового направления. В последовательности{выводе} должен был быть отчетлив: стоит ставить под сомнение завязнувшие общие высказывания всегда только и тогда{затем} искать с экспериментально интересные точки опоры.

Уве Вагнер

Уве Вагнер работал после его{ее} учебы{изучения} на биржах Берлина, Мадрид и Вену. С 1991 по 2003 он действовал в Немецком банке{скамье} и сопровожденные{сопроводительные} там различные позиции. Он основывал начало 2004 общество управления имуществом. Наряду с этим он считает{держит} семинары{семинарии} в областях Технический анализ{разбор} и теория цены опций. В рамках этой деятельности он обучал{развивал} Trader в России, Испании, Люксембурге, Австрии и Германии.

Семинар{Семинарию} с Вагнером Уве - Теперь заявляют!

От наилучшего учатся - это изречение{решение} имеет также в Trading его{ее} силу. Уве Вагнер показывает Вам в его{ее} семинаре{семинарии}, как Вы можете действовать{торговать} прибыльно и какие утесы нужно объезжать при Trading. При однодневном мероприятии Вы сразу узнаете реализуемый Tradingtipps из первых рук. Семинар{семинария} состоится 16.10.04 в Гамбурге - теперь Вы защищаетесь Ваше участие.

Дальнейшие детали к семинару{семинарии} и регистрации{заявке} под:

http://foren.germany.ru/325032.html?Cat=

Auch sein Handelsansatz unterscheidet sich von dem vieler anderer Marktteilnehmer. Larry Williams verbindet auf eine einzigartige Weise die Technische Analyse mit der Fundamentalanalyse. Dabei geht er vollkommen systematisch vor. Fundamentale Faktoren, so Larry Williams, sind die einzigen kursbestimmenden Kräfte. Charts dagegen zeigen nur die Vergangenheit. Deshalb müssen alle seine Aktien zuerst bestimmte fundamentale Bedingungen erfüllen. Über die Technische Analyse findet er dann die richtigen Ein- und Ausstiegspunkte.

Jeder kann handeln √ so könnte das Credo von Larry Williams lauten. Von psychologischen Faktoren hält er nicht viel. Wer die Regeln kennt und weiß, wie das Spiel funktioniert, kann auch Geld verdienen. Wer kein Geld verdient, macht eben etwas falsch. So einfach ist das...

Immerhin gibt es einige lebende Beweise, die diese trockene These stützen. Da ist zum einen Larry Williams▒ Tochter, die nach einem intensiven Einzeltraining von ihrem Vater ihr Anfangskapital von $10.000 in einem Tradingwettbewerb verzehnfachte. Und da sind seine unzähligen Schüler, von denen viele ebenfalls erfolgreiche Händler geworden sind.

FRAGE: Wie kamen Sie zum Trading?

WILLIAMS: 1962 fing ich an die Märkte zu beobachten und vier Jahre später, 1966, begann ich aktiv zu handeln. Ich dachte mir, es wäre leicht verdientes Geld. Das ist es auch... solange man gewinnt. Wenn man verliert ist es ganz und gar nicht einfach. Ich ging damals noch aufs College und strebte einen Abschluss in Journalismus an. Als mich die Märkte mitrissen, studierte ich aber gerade Kunst. Dieses Studium hat mir sehr geholfen. Ich war damals noch sehr jung und ich lernte, wie man Dinge betrachtet: zum Beispiel die Beschaffenheit, Farbe und Nuancen von Gras. Dieses Wissen konnte ich auch auf Charts anwenden.

FRAGE: Welche Handelsansätze waren zu dieser Zeit beliebt? Welche Bücher gab es?

WILLIAMS: Es ging hauptsächlich um Gleitende Durchschnitte und Trendlinien. Wichtig waren die Arbeiten von Dick Donchian und von Dunn und Hargit. Es wurde viel über Zyklen und bestimmte Chart-Formationen nach der William Dunnigans Thrust Methode gesprochen. Joe Granville verfasste das umfassendste Buch in dieser Zeit. Niemand aber beschäftigte sich ernsthaft mit Backtesting, so wie wir es heute tun. Alles basierte auf allgemeinen Beobachtungen und auf einem guten Gedächtnis.

FRAGE: Waren Sie von Anfang an erfolgreich?

WILLIAMS: Nein, natürlich nicht. Zuerst verlor ich rund die Hälfte meine Kapitals. Das machte mir richtig Angst und ich hörte auf, Bücher zu lesen. Ich begann, meine eigenen Studien zu betreiben und versuchte so viel wie möglich zu lernen. Das tue ich heute noch. Alles begann dann mit einem Buch, das ich mir kaufte. Darin wurde mir versichert, dass wenn ich diesem Programm folgen würde, ich definitiv Geld verdienen werde. Ich glaube, dass die Märkte dieses Buch nicht gelesen haben, denn es funktionierte nicht. Das war gut und schlecht zugleich. Schlecht, weil ich wieder mal Geld verloren hatte und gut, weil ich nun richtig motiviert war, herauszufinden, wie die Märkte ticken und mir mein Geld und noch mehr zurückzuholen.

FRAGE: Wie lange dauerte es, bis Sie Ihr Geld zurück hatten, nachdem Sie Ihre Methode geändert hatten? Seit wann sind Sie konsistent profitabel?

WILLIAMS: Ich brauchte drei Jahre, um ein guter Händler zu werden und noch viel mehr Jahre, um richtig gut zu werden. Es gab immer neue Dinge zu lernen: Money Management, Positionsgrößen, neue und verbesserte Einstiegstechniken. Millionen machte ich erst, nachdem ich diese Aspekte verstanden hatte.

FRAGE: Welche Erfahrung hat Sie am meisten beeinflusst?

WILLIAMS: Es waren so viele, dass es mir schwerfällt mich auf eine zu beschränken. Ich schätze, der Gewinn des Robbins World Cup Championship (Anm. der. Red.: Bei diesem Wettbewerb handelt es sich wohl um den bekanntesten Trading Wettbewerb überhaupt, der mit echtem Geld durchgeführt wird) hat mich schwer beeindruckt und meinen weiteren Weg stark beeinflusst. Damals machte ich aus $10.000 in realtime $1.000.000.

Nie werde ich vergessen, wie mich Hans Nieß (Anm. der Red.: Hans Nieß hatte sich damals selbst zum Weltmeister der Spekulation erklärt) damals herausgefordert hat. Ich gewann unerwartet. Er beanspruchte allerdings den Titel für sich. Also hielt ich mit Norbert Fischer (Anm. der Red.: Norbert Fischer vom Brokerhaus Hornblower Fischer) in Frankfurt eine Pressekonferenz, um dieses Thema zu klären. Hans gab seine Ansprüche auf. Schade eigentlich √ für mich wäre es eine große Chance gewesen, meine Fähigkeiten unter Beweis zu stellen und sein so genanntes Handelssystem zu entlarven.

Aber alles in allem hat es mich am meisten beeindruckt, Leute zu sehen, die ihre alten Jobs kündigen und eine Trading-Karriere begannen. Leuten dabei zu helfen unabhängig und wohlhabend zu werden √ das ist eigentlich das Schönste an meiner Arbeit.

FRAGE: Was ist das Wichtigste, das Sie über die Börse gelernt haben?

WILLIAMS: Ganz einfach: Begrenze Verluste! Gewinne tun niemand weh. Verluste aber sind kritisch und man muss lernen, sie zu kontrollieren. Dies ist ein Geschäft, bei dem es um Schadensbegrenzung geht. Wenn man das nicht versteht, hat man verloren.

FRAGE: Sind Sie der Meinung, dass jeder die Fähigkeit besitzt, sich seinen Lebensunterhalt mit Trading zu verdienen? Denken Sie, dass jeder Mensch auf den Märkten genau so viel Geld, wie einem anderen Beruf verdienen kann?

WILLIAMS: Ich kann es jedem beibringen... aber nicht jeder kann es. Ein Spitzenkoch kann jedem zeigen, wie man ein Soufflé macht, aber nicht jeder Koch kann eines. Manche Menschen sind zu emotional, andere können sich nicht konzentrieren und manche sind einfach dumm, zumindest was die Märkte betrifft. So etwas kann niemand und ich auch nicht ändern.

FRAGE: Berühmt sind Sie in den all den Jahren vor allem für den Handel mit Futures, sowohl Aktien- als auch Waren und Zinsfutures, geworden. Letztes Jahr nun haben Sie ein Buch über Aktien veröffentlicht. Sehen Sie den Aktienhandel als eine Art Beschäftigung für den Ruhestand oder weshalb haben Sie dieses Buch geschrieben?

WILLIAMS: Ich handle Aktien schon seit vielen Jahren. 1996 aber gelang es mir ein System dafür zu entwickeln, das ziemlich gut funktioniert. Ich wollte dieses Wissen einfach teilen, die Ergebnisse meiner Forschungen veröffentlichen und beweisen, dass es möglich ist, ein System zu entwickeln, das auf fundamentalen Faktoren beruht und mit dem auch Otto Normalbürger erfolgreich handeln kann. Zudem funktioniert es besser als die meisten Investmentfonds.

FRAGE: Die weitläufige Meinung ist, dass Handelssysteme und Fundamentaldaten nicht zusammenpassen. Wie verwenden Sie Fundamentaldaten systematisch?

WILLIAMS: Sobald die richtige Konstellation von Fundamentaldaten vorhanden ist, wende ich mich technischen Dingen wie Formationen und Trends zu und suche nach dem richtigen Einstiegspunkt. Messbare Bedingungen müssen erfüllt sein, bevor ich mit dem Trading beginne. Märkte werden von fundamentalen Faktoren bewegt. Charts und die ganze Technik zeigt diese Bewegung dann graphisch.

FRAGE: Können Sie uns dafür ein Beispiel geben?

WILLIAMS: Angenommen, ich sehe, dass der Gleitende Durchschnitt der letzten 18 Tage von Bonds höher ist als vor zwei Tagen. Das sagt mir, dass der Zinssatz niedriger ist. Ich kaufe dann zum Beispiel ein Gap Down im Dax oder S&P.

FRAGE: Was sind für Sie das wichtigste Buch zum Thema Trading?

WILLIAMS: Mein persönlicher Favorit ist Zurich Axioms von Max Gunther. Ich habe so ziemlich alle Bücher gelesen, die je über die Börse geschrieben worden sind. Dieses Buch aber bringt am besten zum Ausdruck, was es bedeutet ein Spekulant zu sein. Jede einzelne Seite ist voll von Wissen und dazu sehr schön geschrieben. Man erfährt weniger etwas darüber, wie man Geld verdient, sondern vielmehr über die Kunst des Geldverdienens. Mir gefällt das Buch so gut, dass ich versuche die Rechte daran zu kaufen.

FRAGE: Wie würden Sie Ihren Handelsansatz beschreiben?

WILLIAMS: Ich bezeichne mich als └Conditional Trader⌠. Das heißt, ich achte auf bestimmte Bedingungen, die erfüllt sein müssen und die den Markt bewegen. Ich schaue, was die Großen machen, wie hoch die Zinsen sind, usw. Dann erst benutze ich die Technische Analyse. Zuerst aber müssen bestimmte Bedingungen erfüllt sein. Ich bin kein fanatischer Anhänger der Charttechnik. Das meiste davon ist Schwindel, wie zum Beispiel Elliott oder Gann. Außerdem sind viele Dinge zu kurzlebig, um sie tatsächlich anzuwenden.

FRAGE: Können Sie uns etwas über die └Darlings of the Dow⌠ erzählen? Wie kam es zu dieser Idee?

WILLIAMS: Darlings of the Dow, das sind die fünf billigsten Aktien im Dow Jones 30, die aber die besten Fundamentaldaten aufweisen. Sobald ich diese gefunden habe, geht es nur noch darum, den richtigen Zeitpunkt für den Einstieg zu finden. Die Idee bekam ich von den Dogs of the Dow (siehe Kasten). Das war ein guter Ansatz. Aber ich hatte ein schlechtes Timing und benutzte eine schlechtere Auswahlmethode (nur den Gewinn). Es gibt aussagekräftigere Messwerte.

FRAGE: Wie finden Sie die fünf billigsten Aktien des Dow mit den besten Fundamentaldaten?

WILLIAMS: Ich beobachte verschiedene Kennzahlen, die ich in meinem Buch erklärt habe. Dazu gehören die Kapitalrendite, das KGV, Löhne, Lagerbestände und so weiter.

FRAGE: Wenn ich Sie richtig verstanden habe, dann benutzen Sie die Fundamentalanalyse, um zu bestimmten, was sie handeln und die Technische Analyse gibt Ihnen das Signal für den richtigen Einstieg. Wenn Sie eine Position eröffnet haben, zählen die Fundamentaldaten dann immer noch oder ist das Ganze dann nur noch eine rein technische Angelegenheit?

WILLIAMS: Das ist eine gute Frage. Ja, alles zählt. Wenn sich die Rahmenbedingungen ändern, muss ich es auch tun. Ein Spekulant, der in der Vergangenheit lebt, hat keine Zukunft.

FRAGE: Welche Konzepte oder Ideen finden bei Ihnen sonst noch Anwendung?